Налог на прибыль когда платить

Налог на прибыль: заплатить вовремя

Уплата налогов и сборов – законодательно установленная обязанность не только для физлиц, но и для предприятий и ИП. И если за первую категорию чаще всего это делает налоговый агент – работодатель, то организации самостоятельно проходят всю процедуру от расчета суммы до подачи декларации в ФНС. Уплата налога на прибыль в 2015 году в установленные сроки важна еще и потому, что это поможет избежать начисления пени, которая выражается в процентном соотношении к сумме долга и у крупных предприятий может быть достаточно существенной.

Прежде чем перечислять определенную сумму в бюджеты, стоит определиться с ее размером. Расчет налога осуществляется так:

- Определяем ставку налога. Она равна 20%, но для некоторых категорий действуют иные ее значения. Например, медицинские, педагогические, сельскохозяйственные компании применяют ставку 0%. Используются также ставки 9,15%. Сниженная ставка или полное освобождение дается при соблюдении целого ряда условий. В случае их нарушения компания возвращается к ставке 20%.

- Определяем налоговую базу. В целом налоговая база – это прибыль, которая выглядит как разница между доходом и расходом предприятия. Прибыль до уплаты процентов и налогов участвует в формировании налоговой базы. Данные о доходах берутся из первичной документации, налогового учета. Некоторые из них (251-я статья НК) не подлежат налогообложению. Расходы бывают прямыми и косвенными. Статья 270 устанавливает список расходов, на которые не могут быть уменьшены полученные доходы. Прибыль, остающаяся у предприятия после уплаты налогов, является чистой.

- Выбираем метод подсчета прибыли. Используется метод начисления или кассовый. В первом случае прибыль определяется доходами/расходами в зависимости от даты их возникновения, а во втором – от даты поступления средств на счет, в кассу компании.

- Применяем формулу. Размер налога равен базе по налогу, умноженной на ставку. Из полученного значения 2% вносится в федеральную казну, а 18% – в местную.

Уплата происходит поэтапно. В течение года вносятся авансовые платежи, а по окончании налогового периода делается доплата, если она возникает. Сроки и порядок уплаты налога на прибыль организаций в 2015 году:

- Взносы осуществляются по итогам квартала, 6, 9 месяцев и года.

- Предельный срок внесения сумм – 28-е число месяца, следующего за окончанием периода. Например, уплата авансов по налогу на прибыль за первый квартал производится до 28 апреля, а уплата всего налога за год – до 28.03.

Различают налоговый и отчетный периоды:

- налоговый равен 12 месяцам, после них организация должна произвести полный расчет по налогу;

- отчетный – отрезок времени в 1, 3, 9, 6 месяцев, после которого производится внесение аванса и подача соответствующей отчетности.

Перед тем как платить налог на прибыль, организации стоит определить, каким методом она это будет делать. Квартальное перечисление авансов – немассовое явление. Такое право имеет узкий круг организаций, указанных в НК, а именно в 286-й его статье. Остальные же плательщики делают перечисления помесячно. В этом случае отчетность и уплату надо осуществить до 28 числа в следующем месяце.

Ежеквартальная уплата авансовых платежей по налогу на прибыль имеет свои нюансы:

- Делать такие отчисления можно лишь в том случае, когда сумма дохода в среднем не выше 10 миллионов рублей.

- Первым периодом является первый же квартал года. Уплата в бюджет аванса по налогу на прибыль должна поступить до 28 апреля. Кроме того, сдается декларация с указанием внесенного платежа.

- По истечении 6 месяцев сумма аванса выглядит как разница между уже внесенным платежом и начисленным за второй квартал. Перечисление надо сделать до 28.07, так как налог на прибыль платится в следующем месяце.

- За 9 месяцев размер аванса составит разницу между исчисленной суммой налога за этот период за минусом уже сделанных двух платежей. Отчетность и уплата производится не позже 28 октября.

- Последний период – год. Порядок исчисления и уплаты налога на полученную организацией прибыль по итогам: сдать декларацию и осуществить доплату до 28 марта в следующем году.

- Производятся в случае, когда средний доход за предыдущий год превысил 10 миллионов рублей.

- Если обнаружено превышение лимита, необходимо начинать вносить суммы помесячно.

- Для этого исчисленную на квартал сумму делим на три части и вносим каждый месяц не позже 28 числа.

Если квартальные взносы разрешены определенным плательщикам, то перейти на помесячный расчет организация может добровольно. Для того чтобы в следующем периоде платить каждый месяц, необходимо еще до окончания года подать заявление в ФНС о переходе.

Документы для исчисления и уплаты налога

Данные для исчисления и уплаты налога на прибыль организаций надо искать в бухгалтерском и налоговом учете, а также в декларации. В проводках операция отражается таким образом:

- Для начисления налога используется проводка Д99 К68.

- После уплаты налога действие отражается так: Д68 К51.

Документальное подтверждение требуется и при определении расходов, на которые уменьшается прибыль при определении базы. Любая затрата должна иметь экономическое обоснование и иметь целесообразность именно для деятельности этой компании.

Итоговым документом как по истечении года, так и отчетных периодов является декларация. Расчет налога, определение суммы производится в ней. Она служит подтверждение данных о расходах, доходах, содержит в себе всю информацию о плательщике, виде хозяйствования.

Уплата суммы налога производится в банке или безналичным путем. Несданная вовремя декларация или не уплаченная в срок сумма налога грозит наложением штрафных санкций – пени.

Порядок и сроки оплаты налога на прибыль организаций

Налоговая ставка на прибыль является показателем, который прямо зависит от разницы между доходной и расходной частью средств, полученных организацией в результате финансовой деятельности.

Налоговая ставка на прибыль является показателем, который прямо зависит от разницы между доходной и расходной частью средств, полученных организацией в результате финансовой деятельности.

В случае, если доход не превышает расходы или равен им, налог считается нулевым.

- Все юридические лица, зарегистрированные в РФ.

- Юридические лица, зарегистрированные в других странах, деятельность которых в РФ проходит через посредничество с постоянными представителями, или имеющие любой доход в России.

- Иностранные организации, которым согласно международному договору о налогообложении присваивается статус резидента РФ.

- Иностранные предприятия, которые управляются непосредственно на территории РФ. Данные компании могут не считаться налогоплательщиками в случаях, прописанных в международном договоре налогообложения.

Сроки уплаты налога

Налоговым периодом считается календарный год. по истечении этого срока полностью формируется налоговая база, исходя из которой рассчитывается сумма выплаты в бюджет.

Налоговым периодом считается календарный год. по истечении этого срока полностью формируется налоговая база, исходя из которой рассчитывается сумма выплаты в бюджет.

Отчетным периодом оплаты налога на прибыль и сдачи декларации считается каждый квартал .

Стандартная налоговая ставка в РФ составляет 20% от общей суммы прибыли за налоговый период.

Выплата налога проходит путем совершения авансовых платежей, которые высчитываются на основании общей суммы за налоговый период. Существует два типа авансовых выплат:

Новая организация проводит авансовые платежи ежеквартально. После подачи декларации о доходах за первый квартал происходит переход на ежемесячные платежи в случае, если доход составляет более 1 млн. рублей в месяц. В случае, когда доход, указанный в декларации, меньше, то дальнейшие выплаты проводятся квартально.

Организация может перейти на помесячные выплаты по своему желанию, в этом случае необходимо известить налоговую инстанцию о переходе на систему с ежемесячным отчетным периодом.

Кроме того, налогоплательщик должен совершить платеж по истечении всего налогового периода. Крайний срок его проведения – 28 марта года, следующего за истекшим налоговым периодом .

Кроме того, налогоплательщик должен совершить платеж по истечении всего налогового периода. Крайний срок его проведения – 28 марта года, следующего за истекшим налоговым периодом .

Сроки уплаты квартальных авансовых платежей (осуществляется до 28 числа месяца, следующего за истекшим отчетным периодом. в случае выходного или праздничного переносится на следующий рабочий день):

- За 2016 год – крайний срок платежа 28 марта 2017г.

- За 1 квартал 2017 года – до 28 апреля 2017 года.

- За 1 полугодие 2017 года – до 28 июля 2017 года.

- За 9 месяцев 2017 года – до 30 октября 2017 года.

- За 2017 год — до 28 марта 2018 года.

Сроки внесения ежемесячных платежей с доплатой по итогам квартала (осуществляется до 28 числа текущего месяца. в случае выходного или праздничного переносится на следующий рабочий день):

- За 2016г. – до 28 марта 2017 года.

- За январь 2017 года – до 30 января 2017 года.

- За февраль – до 28 февраля.

- За март – до 28 марта.

- За апрель + доплата за 1 квартал – до 28 апреля.

- За май – до 29 мая.

- За июнь – до 28 июня.

- За июль + доплата за 1 полугодие – до 28 июля.

- За август – до 28 августа.

- За сентябрь – до 28 сентября.

- За октябрь + доплата за 9 месяцев – до 30 октября.

- За ноябрь – до 28 ноября.

- За декабрь – до 28 декабря.

- За 2017 год — до 28 марта 2018 года.

Суть ежемесячных авансовых платежей заключается в выплате суммы годового налога наперед помесячно. Сумма платежа рассчитывается на основании данных предыдущего периода. Совершение выплат 1-го квартала соответствует отчету 4-го квартала предыдущего периода.

Подробнее о данном виде платежа в бюджет вы можете узнать из следующего видео:

Декларация по налогу: срок и порядок сдачи

Организация обязана предоставить декларацию после каждого отчетного и налогового периода:

- Форма должна подаваться в течение 28 дней после окончания отчетного периода.

- По истечении налогового периода крайний срок сдачи — 28 марта следующего года.

Декларация направляется в налоговую инспекцию, находящуюся по месту нахождения предприятия. В случае наличия нескольких филиалов, документ подается по месту каждого отдельного подразделения.

Документы для скачивания (бесплатно)

Возможные санкции

В случае несвоевременной уплаты налога или несвоевременной сдачи декларации к нарушителю могут быть применены штрафные санкции, выплата которых не освобождает от налоговых обязательств:

- В случае, если организация не совершила своевременный платеж или внесла его в неполном объеме, к ней может быть применен штраф в размере 20% от недоплаченной суммы.

- Если была занижена база по сделкам между взаимозависимыми лицами, то размер штрафа составляет 40% от недоплаченной суммы (минимум 30 000 рублей).

- Если декларация была предоставлена не вовремя, компания может быть оштрафована на 5% от указанного в документе налога. При этом штраф начисляется за каждый месяц просрочки. Его минимум — 1000 рублей, а общий максимум — 30% от налога.

Рекомендуем другие статьи по теме

Какой порядок и сроки уплаты налога на прибыль (проводки)?

Срок уплаты налога на прибыльпрежде всего зависит от того, по итогам какого периода он исчислен. Также на срок уплаты влияет порядок исчисления организацией авансовых платежей. Разберемся, кому и в какие сроки нужно перечислять налог в бюджет.

Срок уплаты налога на прибыль: годовой, квартальный, ежемесячный

Порядок уплаты налога на прибыль регламентирован ст. 287 НК РФ, где в том числе определены сроки перечисления в бюджет налога, исчисленного по итогам года, и авансовых платежей, рассчитываемых внутри него.

Годовой налог на прибыль уплачивается не позднее срока, установленного для подачи налоговых деклараций за год, то есть не позднее 28 марта года, следующего за годом, за который исчислен налог (п. 1 ст. 287, п. 4 ст. 289 НК РФ).

Срокуплаты налога на прибыль по итогам отчетных периодов зависит от того, каким способом организация исчисляет авансовые платежи.

Так, если отчетным периодом для организации являются I квартал, полугодие и 9 месяцев и при этом организация не уплачивает ежемесячные авансовые платежи, сроки уплаты квартального аванса будут такими (п. 1 ст. 287, п. 3 ст. 289 НК РФ):

Если помимо квартального аванса компания платит ежемесячные, они перечисляются не позднее 28 числа каждого месяца соответствующего отчетного периода.

При этом уплаченные ежемесячные авансы засчитываются в счет квартального аванса, а квартальные авансы — в счет налога за год (п. 1 ст. 287 НК РФ).

Те же организации, которые платят авансы по фактической прибыли, перечисляют их не позднее 28 числа месяца, следующего за тем, по итогам которого исчислен налог (п. 1 ст. 287 НК РФ).

Во всех случаях 28 число — срок регламентный. Если эта дата выпадает на выходной или нерабочий праздничный день, то срок уплаты переносится на ближайший следующий рабочий день (п. 7 ст. 6.1 НК РФ).

О том, какими будут последствия неуплаты авансовых платежей, читайте в статье«Единственное последствие неуплаты авансов по прибыли — пени».

Как уплачивается налог на прибыль в 2017 году (сроки)

Для 2017 года конкретные срокиуплаты налога на прибыль с учетом вышеизложенных правил таковы:

О том, как с учетом изменившегося соотношения в распределении сумм налога по бюджетам перечислять авансы в 1-м квартале 2017 года, читайте в материале«Ставки налога на прибыль изменились: как платить авансы в 1-м квартале?».

Уплата налога на прибыль (проводки)

В бухучете начисление налога на прибыль отражается проводкой «Дебет 99 Кредит 68», а его уплата — «Дебет 68 Кредит 51».

Если организация применяет ПБУ 18/02 (утверждено приказом Минфина России от 19.11.2002 № 114н), сумма налога к уплате выводится в виде кредитового сальдо по счету 68 после того, как в учете отразятся условный доход и расход по налогу на прибыль, а также постоянные или отложенные налоговые активы и обязательства.

О том, кто может не применять ПБУ 18/02, читайте в статье«ПБУ 18/02 — кто должен применять и кто нет?».

Периодичность уплаты налога на прибыль для организации может быть ежемесячной или ежеквартальной, но в любом случае предельной датой является 28-е число месяца, наступающего, соответственно, за очередным месяцем или кварталом. Исключение составляет уплата налога по году: ее надо осуществить не позже 28 марта. Срок уплаты подчиняется правилу переноса на более позднюю дату при совпадении с выходным днем.

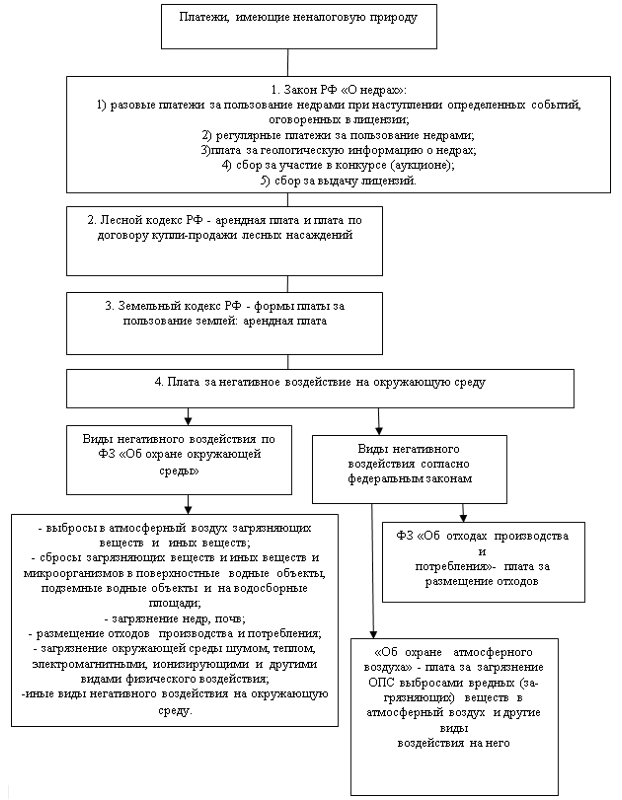

Экологический налог в РФ в 2017-2018 году: Детальный обзор и способы расчета

Сущность экологических налогов – в том, что государство взимает плату за воздействие на окружающую среду, эксплуатацию природных ресурсов.

На сегодняшний день, точное понятие экологического налога отсутствует в Законодательстве РФ. Но в нашей стране его используют неофициально для обозначения некоторых платёжных обязательств:

- Платы за негативное воздействие на окружающую среду.

- Утилизационный сбор.

- Экологический сбор.

Содержание этой статьи:

Какие налоги относятся к экологическим?

В связи с использованием определённых объектов природы, возникает необходимость уплатить налоговый сбор. Рассмотрим подробнее, в каких ситуациях это происходит.

- Транспортный налог. В 2016 году его надо платить, если доказано, что транспортное средство наносит вред окружающей среде.

- Налог по добыче полезных ископаемых. Например, при добыче природных ресурсов, включая уголь и нефть, которые относятся к числу исчерпаемых.

- Водный налог. Платится в России за внесение дисбаланса в окружающую среду при использовании водных ресурсов.

- Сбор за эксплуатацию водных биологических ресурсов в России, объектов животного мира. Этот налог платится, если ущерб природе причинён в результате охоты или других видов ловли животных.

- Земельный.

Порядок оплаты налогов за воздействие на окружающую среду

Обязанность по перечислению денежных средств в бюджет государства лежит на руководстве организаций, работающих в сфере природопользования. А также экологический налог в 2016 году платят фирмы, арендующие оборудование, которое наносит вред окружающей среде.

Расчёт денежной суммы экологического налога в 2016 году осуществляется самостоятельно руководством, на основании:

Кто платит сбор за мусор?

Иногда обязанность по перечислению денежных средств за мусор в России лежит даже на тех, кто использует упрощённую систему налогообложения. Как и заполнение налоговой декларации.

Общее правило гласит, что плата за мусор взимается, когда размещаются отходы потребления и производства. Размещение – это не только складирование отходов в мусорные баки.

Но и содержание в специальных объектах для последующего захоронения. Если фирма занимается только этим – она складирует отходы, а не размещает их.

Другое дело – если предприниматель ведёт деятельность, и сам заключает договор со специальной фирмой по вывозу мусора (работающей по лицензии).

Выплата налогов тогда определяется условиями договора. Например, если по договору право собственности на отходы принадлежит фирме – тогда экологический сбор становится обязательным.

Общие правила уплаты экологического сбора

Плательщиками этого сбора, предусмотренного статьей 24.5 ФЗ от 24.06.1998 N 89-ФЗ, являются организации и фирмы, импортирующие или производящие товары вместе с упаковкой, которые утилизируются после утраты потребительских свойств.

Но экологический налог в 2016 году нужно платить только в том случае, если компания не выполняет свои обязательства по утилизации.

Перечень товаров и других предметов, подлежащих утилизации после утраты потребительских свойств в России, указывается в распоряжении Правительства РФ от 24.09.2015 за номером 1886-р.

Расчётные коэффициенты по каждому виду товара и упаковки помогут разобраться в том, должен ли тот или иной предприниматель платить налог.

Потому важно запомнить несколько правил.

- Если фирма производит товары, указанные в перечне, то она и утилизировать их может самостоятельно.

- А можно воспользоваться услугами сторонней организации.

- Но экологический налог в 2016 году придётся заплатить, если не было утилизировано нормативное количество отходов.

Предполагается, что импортёры и производители сами будут отчитываться по вопросам выполнения нормативов, либо отклонения от них. Но пока нет единой формы, с помощью которой это можно было бы сделать.

Как рассчитать налоги тем, кто не занимается утилизацией?

Общая сумма экологического налога в 2016 году вычисляется отдельно, по всем видам товаров, которые требуют утилизации. Формула будет такой:

Иногда в формулу подставляется масса готового товара, а иногда – количество единиц, для которых необходима утилизация.

Нормативы утилизации вместе со ставками экологического сбора помогут понять, какой показатель надо использовать для того или иного вида товара.

Сроки и отчётность

Согласно действующему законодательству, экологический налог в 2016 году перечисляется до 20 числа месяца, который следует за отчётным периодом. А сам отчётный период – это календарный квартал.

Как уже сказано выше, все расчёты вместе со ставками организация проводит самостоятельно, в зависимости от объёма загрязнений, возникающих по причине осуществления деятельности. Декларация расчёта по подобным платежам состоит из нескольких частей:

- Начинается с титульного листа, согласно кодексу по налогам.

- Далее идёт общая сумма, которую нужно перечислить в бюджет.

- Потом Раздел 1. Он посвящён выбросу вредных веществ в атмосферу стационарными объектами.

- Раздел 2. То же самое, только по объектам передвижным.

- Раздел 3. С информацией по сбросам загрязняющих веществ в водные объекты.

- Раздел 4. Посвящён размещению отходов от производства и потребления.

В расчёт уплаты со ставками надо включить только те разделы, которые действительно необходимы организации. В зависимости от того, какое негативное воздействие на окружающую среду она оказывает. Например, не нужно прикладывать и заполнять 1-й раздел, если отсутствуют стационарные объекты, которые выбрасывают вредные вещества в окружающую среду.

Есть несколько способов для предоставления декларации вместе со ставками:

- В электронном виде, по телекоммуникационным каналам связи, или же на магнитных носителях.

- На бумажных носителях. Заказным письмом с уведомлением, или через представителя организации.

В электронном виде декларации и расчёты должны иметь формат XML, как говорит налоговый Кодекс РФ.

В электронном виде декларацию можно не представлять, если плата составляет менее 50 тысяч рублей. В противном случае это требование обязательно для выполнения.

Куда сдавать отчёт, перечислять деньги?

В настоящее время, согласно текущему законодательству, доходы в бюджет по негативному воздействию окружающей среды могут принимать только территориальные управления Федеральной службы по надзору в сфере природопользования.

Коротко такая организация называется Росприроднадзором. Она и определяет, кто платит взносы.

В такие территориальные органы отчётность сдаётся только в скреплённом печатью ООО или ИП, прошитом и пронумерованном виде. Документ подаётся по адресу нахождения стационарного объекта загрязнения, а также там, где проходила государственная регистрация объекта передвижного.

Отдельный расчёт уплаты сдаётся по каждому источнику загрязнения, даже если их несколько. Если несколько объектов загрязнения эксплуатируется на территории одного объекта, уплата отражается по ним в виде единого расчёта. Но лист заполняется отдельно, по каждому из муниципальных учреждений.

С какого времени перечисляются экологические платежи?

Экологические платежи должны перечисляться в бюджет с того момента, как в силу вступило постановление Правительства №344. Это время считается с 30 июня 2003 года.

С этого времени должны платить налог те предприятия, которые работали и до этого, но экологические сборы не перечисляли. Если компания образовалась позже, то она производит уплату с момента начала деятельности.

О некоторых особенностях расчёта

По каждому загрязняющему веществу и отходу суммы платежа учитываются отдельно. Это касается и каждого вида топлива, на котором работают передвижные объекты. Рассчитывая уплату за экологические выбросы, надо учитывать несколько факторов:

- Дополнительные коэффициенты 2 и 1,2.

- Коэффициент экологической значимости для региона.

Выбросы так же требуют определения сразу нескольких показателей:

- Коэффициент для взвешенных веществ.

- Дополнительный коэффициент 2.

- Экологическая значимость региона.

Наконец, когда считается плата за отходы, опираются на:

- Коэффициент месторасположения объекта, где размещаются отходы.

- Дополнительный коэффициент 2.

- Экологическая значимость.

Коэффициент с учётом инфляции может добавляться ко всем перечисленным выше схемам. Он устанавливается в Федеральных бюджетах на очередной календарный год.

Расчёт платы и сопутствующие документы

Нормативные документы, которые действуют сейчас, не предусматривают дополнительного пакета документов к текущей отчётности. Но территориальные органы могут выдвинуть свои требования к предоставлению дополнительных бумаг.

- Документы для подтверждения фактического использования отходов.

- Приёмосдаточные акты.

- Договор на передачу отходов.

- Нормативные документы, включающие лимиты на размещение, ПДС, разрешения ПДВ и заключения.

- Договор аренды, свидетельство на то, что помещение находится в собственности.

Такая информация особенно важна, если дело касается крупных плательщиков. Иногда хватает лишь одной справки о производственной деятельности предприятия.

У каждого территориального органа свои правила сотрудничества. Лучше заранее об этом узнать, посетив соответствующий офис.

Малое и среднее предпринимательство. Как они платят за отходы?

Согласно законодательству, представители малого и среднего бизнеса также должны составлять отчёт об использовании товаров и отходов.

А затем, согласно действующим нормам, проводить утилизацию. Отчётность направляется представителям территориальных органов Росприроднадзора, до 15 января года, следующего за отчётным периодом.

При этом отчётность должна быть подтверждена не только договорами со сторонними организациями, но и лицензиями этих организаций.

Иначе все документы просто утратят силу. Если документы или подтверждения отсутствуют, к налогу применяют повышающий коэффициент до 0,5 единиц.

Нужно ли офисам платить за отходы?

Может показаться, что деятельность офисов никак с этим не связана, поскольку их деятельность не влияет на окружающую среду. Но это не так.

Росприроднадзор ждёт, что платежи должны поступать от любых организаций и предприятий. Это касается и тех, кто связан с так называемым офисным бизнесом.

Ведь отходы потребления образуются всегда, включая отработанные лампы накаливания или люминесцентные лампы, мусор, картриджи от оргтехники и так далее.

Но надо учитывать, что экологический сбор должен платить тот, кому отходы принадлежат. И здесь всё снова определяется тем, как заключён договор с организацией, выводящей мусор.

Если он находится в собственности организации – она и платит налог. Если нет – то платить должны те, кто занимается вывозом.

О платежах за загрязнение воздуха автомобилями

Раздел 2 в отчётности заполняют те организации, у которых есть передвижные источники загрязнения. Не важно, находятся ли они в собственности, или были арендованы.

Для транспортных средств отдельно не устанавливают предельный уровень выбросов в атмосферу. Зато есть технические нормативы по выбросам загрязняющих веществ в атмосферу.

При проведении техосмотра специалисты проверяют, насколько то или иное транспортное средство соответствует указанным требованиям.

Запрещается эксплуатировать транспорт, если он выделяет количество вредных веществ больше, чем указано в действующих нормативах. Или запрет накладывается до тех пор, пока не будут устранены нарушения.

Масса выброса загрязняющих веществ не определяет нормативы по плате. Здесь определяющим фактором выступает разновидность используемого топлива, его вид.

Нормативы нужно умножать на количество топлива, которое было фактически израсходовано. Первичные бухгалтерские документы по учёту помогут точно рассчитать, сколько топлива ушло в том или ином случае. В объёмных единицах топливо учитывается у тех, кто ведёт путевые листы.

Но за тонну топлива отдельно устанавливаются базовые нормативы платы. Литры переводятся в тонны для тех, кто заинтересован в точных расчётах. Для этого объём материала умножаем на плотность.

Предупреждения руководителям и бухгалтеру

Если на предприятии образуются отходы 1-4 классов опасности, то паспорта необходимо иметь на каждый из них. Это касается и несортированного мусора, относящегося к бытовым помещениям. Иначе организации грозит штраф за то, что она не выполняет экологические требования. Размер штрафа доходит до 100 тысяч рублей.

Материальные расходы в пределах утверждённых лимитов – вот в какой раздел включают экологические платежи, чтобы правильно рассчитать налог на прибыль. Но при расчёте налога не должны учитываться выбросы, которые выходят за пределы норматива.

Для единого налога на УСНО действуют аналогичные правила. Суммы платы за негативное воздействие на окружающую среду способны уменьшить налоговую базу.

Можно сказать, что экологические платежи – это такие же обычные налоговые сборы, требующие отражения в отчётности.

Но при расчётах налогов их включают лишь в том случае, если они уплачены за предельно допустимые сбросы и лимиты.

Всё остальное – это прочие расходы, которые просто не учитываются для налогообложения. Контролирующие органы могут запросить информацию по отходам, если на предприятии эксплуатируется транспорт, но плата за него не вносится.

При отсутствии реакции на запрос возникает опасность серьёзного штрафа.

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Порядок расчета экологического налога за выбросы загрязняющих веществ в Беларуси значительно упрощен

Экологический налог в РФ в 2017-2018 году: Детальный обзор и способы расчета

Декларация по налогу на прибыль за 2017 год: что проверить перед сдачей

Декларацию по прибыли за 2017 год налоговики ждут не позднее 28 марта 2018 года.

Статья поможет разобраться с особенностями заполнения и представления «прибыльной» отчетности, с уплатой налога на прибыль, с нюансами отражения в декларации отдельных расходов.

Порядок представления декларации по налогу на прибыль

Отчитываться по прибыли в 2017 году необходимо по формату, утвержденному Приказом ФНС РФ от 19.10.2016 № ММВ-7-3/[email protected] Если среднесписочная численность персонала за прошлый год не превысила 100 человек, то декларацию можно представить на бумаге (п. 3 ст. 80 НК РФ).

Годовая декларация представляется до 28 марта года, следующего за отчетным, поэтому за 2017 год отчитаться нужно до 28.03.2018 (п. 4 ст. 289 НК РФ).

За отчетный период она подается не позднее 28-го числа месяца, следующего за этим периодом. При этом конкретные сроки сдачи декларации зависят от того, как компания перечисляет «прибыльные» авансы:

1) ежемесячно, исходя из фактической прибыли: авансовые платежи платятся, и декларация подается ежемесячно до 28-числа, отчетными периодами в этом случае будут месяц, 2 месяца, 3 месяца и так далее до окончания календарного года;

2) ежеквартально: авансовые платежи определяются по итогам квартала, полугодия, 9 месяцев; в текущем году сроки подачи декларации и уплаты квартальных авансов таковы:

- за I квартал — не позднее 28.04.2017;

- за полугодие — не позднее 28.07.2017;

- за 9 месяцев — не позднее 30.10.2017.

Как заплатить авансовые платежи и налог на прибыль

НК РФ предусматривает 3 способа уплаты авансов:

1) по итогам I квартала, полугодия и 9 месяцев плюс ежемесячные авансовые платежи внутри каждого квартала (способ является общим для всех организаций);

2) по итогам I квартала, полугодия и 9 месяцев без уплаты ежемесячных авансовых платежей (п. 3 ст. 286 НК РФ): его используют те компании, у которых за предыдущие четыре квартала доходы от реализации не превышали в среднем 15 млн рублей за каждый квартал (60 млн рублей за год), а также бюджетные, автономные учреждения, НКО, не имеющие дохода от реализации;

3) по итогам каждого месяца, исходя из фактически полученной прибыли, о его применении надо сообщить ИФНС до 31 декабря года, предшествующего налоговому периоду, в котором происходит переход на такую систему уплаты авансов.

Письмо Минфина РФ от 03.03.2017 № 03-03-07/12170

Примечание редакции:

компания, сдавая «прибыльную» отчетность за 9 месяцев, определяет, нужно ли уплачивать ежемесячные авансовые платежи за октябрь, ноябрь и декабрь. В расчет включаются суммы доходов от реализации (без НДС и акцизов) за IV квартал предыдущего года и I, II, III кварталы текущего налогового периода. Если показатель превысил указанный лимит, то организация платит ежемесячные авансы.

Срок уплаты налога на прибыль за год един для всех — до 28 марта следующего года (п. 1 ст. 287 НК РФ, п. 4 ст. 289 НК РФ): налог за 2017 год платится не позднее 28.03.2018.

Как отчитаться при наличии обособленных подразделений

По общему правилу «прибыльная» декларация представляется организацией в ИФНС по месту своего нахождения и по месту нахождения каждого обособленного подразделения (п. 1 ст. 289 НК РФ).

По месту нахождения организации подается декларация, составленная в целом по организации с распределением прибыли по обособленным подразделениям (ОП). То есть помимо тех листов декларации, которые являются общими для всех налогоплательщиков, заполняется приложение № 5 к листу 02 декларации в количестве, соответствующем числу имеющихся ОП (включая закрытые в текущем налоговом периоде).

Если подразделения организации находятся на территории одного субъекта РФ, можно принять решение уплачивать налог (авансовые платежи) по данной группе ОП через одно из них (п. 2 ст. 289 НК РФ).

Организации, которые уплачивают налог (авансовые платежи) за группу ОП через ответственное подразделение, подают декларации в налоговые органы по месту учета организации (головного офиса) и по месту учета ответственного ОП.

Если же в одном регионе находятся сама организация (головной офис) и ее ОП, то прибыль можно не распределять по каждому из них. Организация вправе платить налог за свои ОП.

Если головная компания платит налог на прибыль за свои подразделения, она вправе представлять декларацию в ИФНС только по своему месту нахождения.

Однако если фирма примет решение изменить порядок уплаты налога либо скорректирует количество структурных подразделений на территории субъекта, или произойдут другие изменения, влияющие на порядок уплаты налога, то об этом следует сообщить в инспекцию.

Примечание редакции:

иной порядок подачи деклараций предусмотрен и для крупнейших налогоплательщиков. Все декларации, в том числе по ОП, они подают в инспекцию, в которой состоят на учете в качестве крупнейших налогоплательщиков (п. 3 ст. 80, п. 1 ст. 289 НК РФ).

При этом сведения о налоге на прибыль, приходящуюся на ОП, отражаются в приложении № 5 к листу 02 налоговой декларации, то есть порядок заполнения декларации не меняется.

Что предусмотреть при заполнении декларации по налогу на прибыль

Все компании, уплачивающие налог на прибыль, по итогам каждого отчетного периода и года представляют «прибыльную» декларацию, в составе которой имеются:

- титульный лист;

- подраздел 1.1 разд. 1;

- лист 02;

- приложение № 1 к листу 02;

- приложение № 2 к листу 02.

Кроме этого, придется заполнить, в частности:

- подраздел 1.2 разд. 1 – при уплате ежемесячных авансовых платежей внутри кварталов;

- подраздел 1.3 разд. 1 (с видом платежа «1»), лист 03 (с признаком принадлежности «А») – при выплате дивидендов другим организациям;

- приложение № 3 к листу 02 – в том числе при продаже амортизируемого имущества;

- приложение № 1 к декларации – в том числе при наличии расходов на ДМС, обучение работников.

Строка 290 листа 02 декларации заполняется организациями, уплачивающими квартальные авансовые платежи плюс ежемесячные авансовые платежи внутри каждого квартала.

Там они показывают общую сумму ежемесячных авансов, подлежащих уплате в следующем квартале. В данной строке в декларации:

- за I квартал: указывается показатель строки 180 листа 02 этой же декларации;

- за полугодие: вписывается разница строк 180 листа 02 декларации за полугодие и I квартал, которая больше 0, в остальных случаях (меньше или равно 0) проставляется прочерк;

- за 9 месяцев: показывается разница строк 180 листа 02 декларации за 9 месяцев и полугодие, если она больше 0, в остальных случаях – прочерк;

- за год: ставится прочерк.

Таблица: «Пример заполнения строки 290 листа 02 декларации по налогу на прибыль»

Отчетный период

Показатель стр. 180 листа 02 (руб.)

Показатель стр. 290 листа 02 (руб.)

Организация, уплачивающая ежемесячные авансовые платежи в течение квартала, в «прибыльной» декларации за 9 месяцев указывает сумму ежемесячных авансов, подлежащих уплате в I квартале следующего года. Их надо показать в строках 320-340 листа 02 декларации. Эти показатели равны показателям, отраженным по строкам 290-310 листа 02 (суммам ежемесячных авансов, подлежащих уплате в IV квартале текущего года).

Таким образом, компания, получившая убыток за 9 месяцев текущего года, ежемесячные авансовые платежи в течение I квартала следующего года не уплачивает.

Внереализационные расходы по п. 1 ст. 265 НК РФ отражаются по строке 200 приложения № 2 к листу 02. Отдельно расшифровываются, в том числе:

- по строке 201 – проценты по займам и кредитам, выпущенным ценным бумагам, в том числе векселям (письмо Минфина РФ от 28.04.2016 № 03-03-06/1/24684);

- по строке 204 – расходы на ликвидацию ОС (другие расходы по пп. 8 п. 1 ст. 265 НК РФ);

- по строке 205 – санкции по договору, возмещение ущерба.

Убытки, приравниваемые к внереализационным расходам (п. 2 ст. 265 НК РФ), отражаются по строке 300 приложения № 2 к листу 02. Сюда попадут убытки прошлых налоговых периодов, выявленные в текущем отчетном (налоговом) периоде, потери от простоев по внутрипроизводственным причинам, потери от стихийных бедствий и прочие убытки, полученные в отчетном (налоговом) периоде.

Сумма убытка, полученного по итогам года, отражается в декларации за текущий год:

- по строке 060 листа 02;

- по строке 160 приложения № 4 к листу 02.

Как перенести на будущее убыток прошлых лет

Делать это надо по новым правилам.

С 01.01.2017 (по 31.12.2020) изменен порядок уменьшения налоговой базы на убытки прошлых лет:

- введено ограничение такого уменьшения: налоговая база может быть снижена не более чем на 50 процентов (ограничение не распространяется на налоговые базы, к которым применяются отдельные пониженные налоговые ставки);

- снято ограничение на срок переноса (ранее можно было переносить только в течение 10 лет);

- новый порядок применяется в отношении убытков, полученных за налоговые периоды, начинающиеся с 1 января 2007 года.

С учетом новаций в декларации должны быть заполнены показатели строк:

1) 110 листа 02 и 010, 040–130, 150 приложения № 4 к нему: в частности, сумма по строке 150 (сумма убытка, уменьшающая базу) не может быть больше 50 процентов суммы по строке 140 (налоговая база);

3) 460, 470, 500, 510 листа 06: сумма строк 470 и 510 (сумма признаваемого убытка) должна быть меньше или равна 50 процентам суммы по строкам 450 и 490 (налоговая база от инвестиций).

В налоговой декларации по налогу на прибыль иностранной организации (форма утверждена Приказом МНС РФ от 05.01.2004 № БГ-3-23/1) сумма убытков, уменьшающих налоговую базу за текущий период, указывается по строке F (код 300) раздела 5 с учетом применения новых положений.

Письмо ФНС РФ от 09.01.2017 № СД-4-3/[email protected] «Об изменении порядка учета убытков прошлых налоговых периодов»

Примечание редакции:

обновленный порядок переноса убытков актуален с расчета налоговой базы за I квартал 2017 года.

При переносе убытка на его сумму уменьшается прибыль отчетного (налогового) периода, отраженная по строке 100 листа 02 декларации и по строке 140 приложения № 4 к листу 02 декларации, которое заполняется только в декларации за I квартал года, на который переносится убыток, и за этот год.

Как показать в декларации по налогу на прибыль страховые взносы

Перечень прямых расходов организация определяет и закрепляет в учетной политике самостоятельно. В приложении № 2 к листу 02 декларации по налогу на прибыль по строке:

- 041 – отражаются только взносы на ОПС, ОМС, ВНИиМ с заработной платы административно-управленческого персонала;

- 010 – страховые взносы с зарплаты производственных рабочих.

Косвенные расходы — это затраты, связанные с производством и реализацией продукции (работ, услуг), которые можно учесть в расходах в том периоде, в котором они понесены. Все затраты, которые не отнесены в учетной политике к прямым расходам и не являются внереализационными расходами, признаются косвенными (письмо Минфина РФ от 13.03.2017 № 03-03-06/1/13785).

В декларации по налогу на прибыль общая сумма косвенных расходов указывается по строке 040 приложения № 2 к листу 02 (п. 7.1 Порядка заполнения декларации по налогу на прибыль). Частично такие расходы расшифровываются по строкам 041-055 приложения № 2 к листу 02.

По строке 041 отражаются налоги (авансовые платежи по ним), сборы и страховые взносы, учитываемые в прочих расходах (пп. 1 п. 1 ст. 264 НК РФ, п. 7.1 Порядка заполнения декларации, письмо ФНС РФ от 11.04.2017 № СД-4-3/[email protected]). Это:

- транспортный налог;

- налог на имущество (исходя как из балансовой, так и из кадастровой стоимости);

- земельный налог;

- восстановленный НДС, который по НК учитывается в прочих расходах (например, налог, восстановленный при получении освобождения от НДС по ст. 145 НК РФ (пп. 2, 6 п. 3 ст. 170 НК РФ);

- госпошлина;

- взносы на ОПС;

- взносы на ОМС;

- взносы на ВНиМ.

Заполняя строку 041 декларации за отчетный (налоговый) период, организация указывает в ней сумму всех начисленных в этом периоде налогов (авансовых платежей по ним), сборов и страховых взносов нарастающим итогом независимо от даты их уплаты в бюджет (письма Минфина РФ от 12.09.2016 № 03-03-06/2/53182, от 21.09.2015 № 03-03-06/53920).

Обращаем внимание, что по строке 041 приложения № 2 к листу 02 декларации по налогу на прибыль не отражаются:

1) налоги (авансовые платежи по ним) и другие обязательные платежи, которые нельзя учесть в налоговых расходах:

- налог на прибыль;

- ЕНВД;

- НДС, предъявленный покупателю (приобретателю) товаров (работ, услуг);

- платежи за выбросы загрязняющих веществ с превышением нормативов;

- торговый сбор;

2) взносы на травматизм.

Суммы страховых взносов включаются при формировании показателя по указанной строке, начиная с налоговой декларации за первый отчетный период 2017 года. При составлении декларации за 2016 год они в этот показатель не включаются (письмо ФНС РФ от 11.04.2017 № СД-4-3/[email protected]).

Вся сумма, указанная по строке 041, затем включается в строку 040 приложения № 2 к листу 02 декларации (то есть в общую сумму косвенных расходов).

Прямые расходы — это затраты, связанные с производством продукции (работ, услуг), которые можно учесть в расходах только в периоде реализации продукции (работ, услуг) (п. 2 ст. 318 НК РФ).

Перечень прямых расходов организация определяет и закрепляет в учетной политике самостоятельно (письмо Минфина РФ от 13.03.2017 № 03-03-06/1/13785).

По рекомендациям Минфина РФ и ФНС РФ в прямые расходы включаются все затраты, которые формируют себестоимость продукции (работ, услуг) в бухгалтерском учете (письма Минфина РФ от 14.05.2012 № 03-03-06/1/247, ФНС РФ от 24.02.2011 № КЕ-4-3/[email protected]).

Так, в состав прямых расходов при производстве продукции (работ, услуг) включаются как минимум следующие виды затрат (п. 1 ст. 318 НК РФ):

- сырье и материалы, составляющие основу продукции;

- зарплата работников, непосредственно занятых в производстве, а также начисленные на нее обязательные страховые взносы;

- амортизация, начисленная по основным средствам, непосредственно используемым при производстве продукции (работ, услуг).

При производстве продукции (работ, услуг) общая сумма прямых расходов, которые учитываются для целей налогообложения прибыли в отчетном (налоговом) периоде, отражается в декларации по налогу на прибыль по строке 010 приложения № 2 к листу 02 нарастающим итогом с начала года (пп. 2.1, 7.1 Порядка заполнения декларации).

Отражая все расходы по строке 010, организации необходимо иметь в виду, что она должна будет предоставить всю документацию в качестве доказательства необходимости понесенных видов расходов.

Таким образом, по строке декларации по налогу на прибыль:

- 041 – отражаются только взносы на ОПС, ОМС, ВНИиМ с заработной платы административно-управленческого персонала;

- 010 – страховые взносы с зарплаты производственных рабочих.

Показатели строк 010, 020 и 040 приложения № 2 к листу 02 включаются в показатель строки 130 приложения № 2 к листу 02, в которой отражаются расходы, признанные организацией для целей налогообложения прибыли. Значение строки 130 приложения № 2 к листу 02 переносится в строку 030 листа 02 налоговой декларации (п. 5.2 Порядка заполнения декларации по налогу на прибыль).

Как показать в декларации симметричные корректировки

При отражении симметричных корректировок в Листе 08 декларации (при условии, что в реквизите «Вид корректировки» указан код «2» или «3»):

- в графе 3 «Признак» проставляется цифра «0»,если произведенные корректировки привели к уменьшению доходов от реализации (строка 010 Листа 08)/внереализационных доходов (строка 020 Листа 08);

- в графе 3 «Признак» проставляется цифра «1», если произведенные корректировки привели к увеличению расходов, уменьшающих сумму доходов от реализации (строка 030 Листа 08)/внереализационных расходов (строка 040).

При этом в Листе 08 не нужно проставлять «0» или «1» в графе 3 «Признак» по строке 050. По этой строке следует указывать итоговую сумму корректировки без учета знака.

Как корректировать прибыль, если сделка признана недействительной

В 2015 году банк совершил сделку по продаже недвижимости, которую суд позже признал недействительной. Из-за признания сделки недействительной в соответствии с п.2 ст. 167 ГК РФ банк обязан был возместить покупателю все, что тот заплатил. Следовательно, банк лишился прибыли от сделки.

Банк подал «уточненку» по прибыли за 2015 год. Поскольку статья 81 НК дает право представить скорректированную отчетность, если допущены ошибки в декларации, которые привели к переплате налога в бюджет.

По мнению ФНС РФ, в данном случае банк поступил правомерно.

Как включить в «прибыльную» базу отдельные доходы и расходы

Минфин РФ опубликовал ряд писем, в которых разъясняется порядок налогового учета некоторых доходов и расходов.

Трудовые книжки

При приобретении трудовых книжек их стоимость учитывается в налоговых и бухгалтерских расходах (письмо ФНС РФ от 23.06.2015 № ГД-4-3/[email protected]).

Доходы, не учитываемые при определении налоговой базы, определены в ст. 251 НК РФ. Перечень таких доходов является исчерпывающим. Взимаемая с работника плата за предоставление трудовых книжек или вкладышей в указанной статье не поименована. Значит, указанные доходы облагаются налогом на прибыль в общеустановленном порядке (письмо Минфина РФ от 19.05.2017 № 03-03-06/1/30818). Сумму, полученную от работника в возмещение стоимости трудовой книжки, для целей налогообложения надо учесть во внереализационных доходах (письмо Минфина РФ от 19.05.2017 № 03-03-06/1/30818).

Зарплата

Список расходов на оплату труда не ограничен

Для признания в целях налогообложения прибыли расходы должны быть экономически оправданны, документально подтверждены, произведены для деятельности, направленной на получение дохода. Расходы, не соответствующие этим требованиям, не учитываются.

Согласно ст. 255 НК РФ в расходы на оплату труда включаются любые начисления работникам, предусмотренные законодательством РФ, трудовыми и (или) коллективными договорами.

Перечень расходов на оплату труда открыт. К ним, согласно п. 25 указанной статьи, относятся также другие виды расходов в пользу работника, при условии, что они предусмотрены трудовым и (или) коллективным договором.

Поэтому признать можно любые виды расходов на оплату труда, осуществляемых на основании локальных нормативных актов организации, при соответствии критериям, указанным в п. 1 ст. 252 НК РФ, и при условии, что подобные расходы не поименованы в ст. 270 НК РФ (письмо Минфина РФ от 19.05.2017 № 03-03-06/1/30842).

Премии

Премии за производственные результаты включаются в расходы на оплату труда (п. 2 ст. 255 НК РФ).

При этом, как следует из ст. 129 ТК РФ, стимулирующие выплаты являются элементами системы оплаты труда в организации, которые устанавливаются коллективными договорами, соглашениями, локальными нормативными актами компании.

Работодатель имеет право поощрять работников, добросовестно исполняющих трудовые обязанности: объявлять благодарность, выдавать премию, награждать ценным подарком, почетной грамотой, представлять к званию лучшего по профессии (ст. 191 ТК РФ). Другие виды поощрений работников за труд определяются коллективным договором или правилами внутреннего трудового распорядка, а также уставами и положениями о дисциплине.

Вместе с тем для учета таких расходов действуют ограничения, установленные ст. 270 НК РФ. Так, вознаграждения, выплаченные руководству или работникам и не прописанные в трудовых договорах, а также премии, оплаченные за счет чистой прибыли компании, не учитываются при определении базы по прибыли.

Поэтому премии работникам могут быть учтены в расходах, если порядок, размер и условия выплаты предусмотрены локальными нормативными актами организации, и не указаны в ст. 270 НК РФ (письмо Минфина РФ от 17.04.2017 № 03-03-06/2/22717).

Премии, выплачиваемые к праздничным датам, расходами не признаются, так как они не связаны с производственными результатами работников (письма Минфина РФ от 09.07.2014 № 03-03-06/1/33167, от 24.04.2013 № 03-03-06/1/14283, от 15.03.2013 № 03-03-10/7999).

Спорт

В целях налога на прибыль учитываются расходы, которые экономически обоснованны и документально подтверждены. Исключение – расходы, перечисленные в ст. 270 НК РФ.

Если мероприятия, которые направлены на развитие физической культуры и спорта в трудовых коллективах, проводятся вне рабочего времени и не связаны с производственной деятельностью работников, указанные расходы не учитываются в налоговой базе (письмо Минфина РФ от 17.07.2017 № 03-03-06/1/45234).

Иностранные налоги

Расходами признаются любые затраты, если они обоснованны, документально подтверждены и произведены для деятельности, направленной на получение дохода.

В статье 264 НК РФ установлен открытый перечень прочих расходов. В нем прямо указаны только налоги и сборы, начисленные в соответствии с российским законодательством. Но предусмотрена возможность учесть и другие расходы, связанные с производством и реализацией.

Кроме того, перечень расходов, не учитываемых в целях налогообложения прибыли, закрыт и не включает в себя налоги, уплаченные на территории иностранного государства.

Таким образом, налоги и сборы, уплаченные в другой стране, можно списать в числе прочих расходов в соответствии с пп. 49 п. 1 ст. 264 НК РФ (письмо Минфина РФ от 10.02.2017 № 03-03-06/1/7449).

При этом не учитываются иностранные налоги, по которым НК РФ напрямую предусматривает порядок устранения двойного налогообложения путем их зачета при уплате соответствующего налога в России. Например, такой порядок определен в отношении налога на прибыль и налога на имущество организаций (ст. 311 и 386.1 НК РФ).

Что грозит за опоздание с отчетностью и уплатой налога

За непредставление (опоздание с подачей) «прибыльной» декларации установлены следующие санкции:

1) за опоздание с годовой отчетностью полагается штраф в размере 5 процентов не уплаченной в срок суммы налога, подлежащей уплате по этой декларации, за каждый полный или неполный месяц, который прошел со дня, установленного для сдачи декларации, и до дня, когда она была представлена. При этом штраф не может быть (п. 1 ст. 119 НК РФ, письмо Минфина РФ от 14.08.2015 № 03-02-08/47033):

- больше 30 процентов не уплаченной в срок суммы налога, подлежащей уплате по опоздавшей декларации;

- меньше 1 000 рублей (такой же штраф будет за несвоевременное представление «нулевой» декларации).

2) за опоздание с декларацией за отчетный период (I квартал, полугодие, 9 месяцев или один месяц, два месяца и т.д.) оштрафуют на 200 рублей за каждую не представленную в срок декларацию (п. 1 ст. 126 НК РФ, письмо ФНС РФ от 22.08.2014 № СА-4-7/16692);

3) должностное лицо компании могут оштрафовать на сумму от 300 до 500 рублей (ст. 15.5 КоАП РФ).

По общему правилу должностным лицом является руководитель организации, но им может быть и другой работник (например, главный бухгалтер), который в силу трудового договора или внутреннего нормативного акта отвечает за представление в ИФНС налоговой отчетности;

За опоздание с годовой декларацией в течение 10 дней также могут заблокировать счет компании. Однако такая мера не применяется, если с просрочкой сдан авансовый расчет (Определение ВС РФ от 27.03.2017 № 305-КГ16-16245, письмо ФНС РФ от 17.04.2017 № СА-4-7/[email protected]). Поэтому блокировать счет при нарушении сроков сдачи отчетности за 9 месяцев ИФНС не имеет права.

За нарушенные сроки уплаты авансовых платежей и налога на прибыль начисляются пени.

Если неуплата налога произошла из-за ошибки, приведшей к занижению налоговой базы по прибыли, то в этом случае организации грозит штраф в размере 20 процентов от суммы недоимки (п. 1 ст. 122 НК РФ):

Чтобы избежать этого штрафа, надо подать «уточненку», но до этого необходимо уплатить недоимку и пени (п. 4 ст. 81 НК РФ, письма Минфина РФ от 13.09.2016 № 03-02-07/1/53498, ФНС РФ от 14.11.2016 № ЕД-4-15/[email protected]).

Как подать «уточненку»

Подать уточненную декларацию надо в двух случаях:

- если компания в ранее представленной декларации обнаружила ошибку, которая привела к неполной уплате налога — при завышении расходов или занижении доходов (п. 1 ст. 81 НК РФ, письмо ФНС от 14.11.2016 № ЕД-4-15/[email protected]);

- при получении из ИФНС требования о представлении пояснений по декларации или внесении в нее исправлений (п. 3 ст. 88 НК РФ). Если, по мнению компании, декларация заполнена корректно, то вместо «уточненки» надо представить пояснения.

Ошибку, которая привела к переплате налога, можно поправить в декларации за текущий период.

«Уточненка» подается по той же форме, что и первоначальная декларация. Представить ее надо в ту ИФНС, в которой организация состоит на учете на день подачи «уточненки».

В уточненной декларации заполняются все листы, разделы и приложения, которые были заполнены в первичной декларации, даже если в них не было ошибок (письмо ФНС РФ от 25.06.2015 № ГД-4-3/[email protected]).

Уточненная декларация по требованию инспекции при выявлении ошибок во время «камералки» должна быть представлена в ИФНС за 5 рабочих дней со дня получения требования. Если в этот срок не успеть и при этом не подать пояснения, организацию оштрафуют на 5 тыс. рублей по п. 1 ст. 129.1 НК РФ. За повторное нарушение в течение календарного года штраф составит уже 20 тыс. рублей (п. 1 ст. 129.1 НК РФ).

Других сроков для подачи «уточненки» НК РФ не установил. Однако лучше поторопиться. Ведь если налог к уплате занижен и инспекция первая обнаружит этот факт, то компанию оштрафуют (20 процентов от суммы недоимки, п. 1 ст. 122 НК РФ).

Когда прошлогодние ошибки можно поправить в текущем периоде

В силу п. 1 ст. 54 НК РФ ошибки или искажения в исчислении налоговой базы за прошлые периоды, обнаруженные в текущем периоде, могут исправляться в периоде их выявления в двух случаях:

- если период совершения ошибки не известен;

- если ошибка привела к излишней уплате налога.

Таким образом, указанная норма применяется при искажениях базы за прошлый период, например, при занижении расходов при получении от контрагента (обнаружении) прошлогодней «первички» в текущем периоде.

Однако править придется все же период совершения ошибки, если в отчетном периоде получен убыток.

Также финансисты напомнили и о норме п. 7 ст. 78 НК РФ: заявление о зачете (возврате) суммы излишне уплаченного налога, в том числе вследствие перерасчета налоговой базы, можно подать в течение 3 лет со дня уплаты указанной суммы.

Письмо Минфина РФ от 04.08.2017 № 03-03-06/2/50113

Примечание редакции:

днем уплаты налога считается день предъявления в банк платежного поручения на его уплату со счета, на котором достаточно денег для платежа (пп. 1 п. 3 ст. 45 НК РФ, письмо Минфина РФ от 27.06.2016 № 03-03-06/1/37152).

Как перечислить налог, пени, штрафы

В 2017 году применяются следующие КБК для перечисления:

1) налога на прибыль (авансовых платежей):

- в федеральный бюджет — 182 1 01 01011 01 1000 110

- в региональный бюджет — 182 1 01 01012 02 1000 110

2) пени по налогу на прибыль:

- в федеральный бюджет — 182 1 01 01011 01 2100 110

- в региональный бюджет — 182 1 01 01012 02 2100 110

3) штрафа по налогу на прибыль:

- в федеральный бюджет — 182 1 01 01011 01 3000 110

- в региональный бюджет — 182 1 01 01012 02 3000 110

Приказом Минфина РФ от 09.06.2017 № 87н утверждены КБК для перечисления в бюджет налога на прибыль с доходов по обращающимся облигациям, которые номинированы в рублях и эмитированы с 01.01.2017 по 31.12.2021. Компании укажут в платежки следующие КБК:

182 1 01 01090 01 1000 110 — для налога на прибыль;

182 1 01 01090 01 2100 110 — для пеней;

182 1 01 01090 01 3000 110 — для штрафа.

Новые коды нужно применять начиная с бюджета на 2018 год. До этого срока компании вправе заполнять платежки со старыми КБК.