Когда и как получить накопительную часть пенсии в Сбербанке?

Сбербанк является банком-партнером государственного пенсионного фонда.

На основании этого граждане, оформившие накопительную пенсию, могли переводить в него накопительную часть для дальнейшего ее увеличения.

Тем, кто подписал договор о переводе, полезно будет узнать, когда и на каких условиях им могут быть выданы накопленные средства. Ниже мы подробно осветим данный вопрос, чтобы читатель не ошибся при выполнении данной процедуры.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — просто позвоните, это быстро и бесплатно !

Возможность вывода накопительной части пенсии в Сбербанке

Деятельность НПФ Сбербанка регулируется ФЗ №75 «О НПФ».

Деятельность НПФ Сбербанка регулируется ФЗ №75 «О НПФ».

В соответствии с ним, фонд обязуется выплачивать средства накопительной части гражданам, которые имеют основания для ее получения.

Несмотря на введенный в 2014 году Правительством мораторий на накопительную часть, граждане, имеющие основания для ее получения, могут получить деньги единоразово или ежемесячно.

Рассмотрим случаи, когда человек может получить накопительную часть в НПФ Сбербанка:

- если он вышел на пенсию, причем не важно, досрочно или в общеустановленном порядке;

- если получает государственные льготы, пособие по инвалидности, выплаты по утере кормильца или имеет права на иную государственную материальную поддержку.

Размер пенсии в Сбербанке на момент выплаты рассчитывается с учетом инвестиционного дохода за все время действия договора с этим фондом. Узнать размер образовавшейся накопительной части можно:

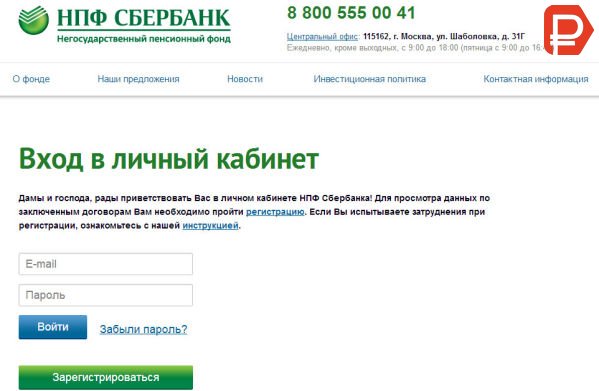

- в личном кабинете на официальном сайте НПФ банка;

в ближайшем отделении банка;

в ближайшем отделении банка;- в главном офисе НПФ.

Для обращения за интересующей информацией нужно только два документа – паспорт и СНИЛС.

Получить консультацию по вопросам получения выплат можно по бесплатной горячей линии НПФ.

Условия и основания

Получить накопленную часть в Сбербанке можно несколькими способами: единовременно, ежемесячно равными частями в течение всей жизни и ежемесячно в течение 10 лет. Рассмотрим подробнее условия и основания, на которых могут быть получены данные виды выплат.

Единовременная выплата

Этот вид выплат подразумевает собой снятие всех накопленных средств со своего лицевого счета. Желающий получить всю сумму должен достигнуть пенсионного возраста.

Кто может рассчитывать на получение средств одномоментно:

- инвалиды;

- нетрудоспособные граждане, чей кормилец умер;

граждане, которые не наработали минимальный трудовой стаж.

граждане, которые не наработали минимальный трудовой стаж.

Также рассчитывать на одномоментное получение денег могут лица, величина накопительных средств которых составляет не менее 5% по отношению к величине трудовой пенсии.

Получение всех средств одним платежом положено также родственникам владельца лицевого счета, который скончался до назначения страховой выплаты. Данный тип пенсии наследуется по закону и по завещанию.

Если владелец счета при жизни подавал заявление в Сбербанк о назначении наследников на его средства, то по истечении 6 месяцев лица, указанные в заявлении, смогут получить деньги покойного.

Если такое завещание написано не было, то средства единовременно выплачиваются наследникам первой очереди – жене (мужу), детям или родителям. Для получения одномоментной выплаты правопреемнику нужно предоставить в НПФ Сбербанк заявление, паспорт, СНИЛС, свидетельство о смерти и трудовую книжку покойного.

Обратиться в банк нужно не позднее полугода с момента смерти владельца пенсии. Правопреемники смогут получить деньги через 6 месяцев после смерти наследодателя.

Данный вид выплат может быть начислен лицам, получающим страховую пенсию по старости.

Данный вид выплат может быть начислен лицам, получающим страховую пенсию по старости.

Он назначается при наличии следующих видов накоплений на счете:

- прибыль от инвестиций;

- отчисления работодателя (6%);

- деньги, внесенные по программе софинансирования;

- деньги материнского капитала;

- иные вклады, перечисляемые гражданином из личного бюджета.

Срочная выплата производится в виде равных ежемесячных начислений и длится не менее 10 лет.

Выплата накопительной части пожизненно осуществляется гражданам, вышедшим на пенсию или получающим страховую часть досрочно. Она назначается в том случае, если ее размер больше 5% по отношению к величине страховой пенсии.

Необходимые документы для получения

Выплата средств производится на основании следующих документов:

Выплата средств производится на основании следующих документов:

- паспорт;

- страховое свидетельство;

- удостоверение пенсионера;

- номер банковского счета, на который будут начислены деньги;

- документ из ПФР о наличии трудового стажа;

- свидетельство о смерти (если получателем является наследник владельца счета).

Оформление процедуры

Оформить выплату можно двумя способами:

- пойти в отделение банка и предоставить заявление, оригиналы и копии документов;

- послать копии документов заказным письмом по почте или отправить их на электронный адрес фонда (в этом случае бумаги должны быть заверены нотариусом).

При соответствии условиям получения выплаты вы можете обратиться в Сбербанк с документами и заявлением. Шаблон заявления можно скачать на сайте банка в личном кабинете или заполнить его в отделении учреждения.

Срок рассмотрения заявления составляет 7-10 дней.

Срок рассмотрения заявления составляет 7-10 дней.

Если речь идет о единовременном начислении денежных средств, то срок может достигать одного месяца.

Как только заявление будет одобрено, фонд Сбербанка выплатит средства.

Начисления (как одномоментные, так и ежемесячные) могут приходить по желанию застрахованного лица следующими способами:

- Через почту.

- Через организацию доставки. Услуга платная, зато деньги будут приносить сразу на адрес получателя.

- На банковский счет. Этот способ предполагает снятие денег в кассе банка или с карточки.

Несмотря на введенный мораторий на накопительную пенсию, средства накопительной части можно получить в НПФ в любое время при соблюдении условий назначения и наличия на это оснований.

Как получить накопительную часть пенсии?

Накопительная часть пенсии – удачная «разработка» законодателей. Теперь гражданин имеет право самостоятельно увеличивать размер своей будущей пенсии.

Инвестируя накопительную часть, добавляя на личный счёт дополнительные средства,мы формируем не только дополнительное обеспечение на старости, но и поддерживаем своих детей при наступлении страхового случая (инвалидность, смерть застрахованного лица). Поэтому как получить накопительную часть пенсии, должен знать каждый совершеннолетний гражданин РФ.

С 2002 года пенсионное обеспечение состоит из двух частей: накопительной и страховой. У каждого гражданина РФ зарегистрирован в ПФ РФ свой индивидуальный счёт, так называемый СНИЛС. На нем копятся средства, перечисленные работодателем.

Впрочем, страховая часть накоплений пополняется «семимильными» шагами за счёт:

- Относительно взрослого поколения россиян, так как у них не формируется накопительная часть. Все 22 процента уходят на формирование страховых средств пенсионного обеспечения.

- Перечислений на накопительную и страховую часть пенсии от всего населения России с 2014 года, без исключения. («экономия» за счёт «заморозки»). Мораторий будет действовать до 2019 года.

С 2002 года накопительная часть пенсии была создана для того, чтобы улучшить материальное положение конкретного гражданина при дожитии до старости или наступлении иного страхового случая. Те деньги, которые копятся здесь, гарантированно не будут потрачены на другие цели (выплата пенсий для актуальных пенсионеров).

Более того, любой работающий россиянин имеет право приумножать финансы, направленные работодателем.

А именно:

- С помощью программы софинансирования пенсии, действующей с 2009 года, самостоятельно и на добровольной основе увеличивать накопленные взносы.

- Инвестировать накопленные средства в негосударственные пенсионные фонды, где сумма прироста зависит от результатов работы за год, правильности менеджмента компании.

Что можно получить из суммы накоплений?

Накопительная пенсия создана для того, чтобы увеличить сумму ежемесячных пенсионных отчислений по достижению старости. Однако законодатели предусмотрели вариант развития событий, когда размер взносов от работодателя ничтожно мал в разрезе 20 лет (средний возраст дожития после выхода на пенсию по старости).

В этом случае финансы тоже отправляются пенсионеру-заявителю в виде единовременного платежа.

По правилам размер пенсионных накопительных начислений должен составлять более 5 процентов от всей страховой пенсии по старости. Подсчёт производится непосредственно перед выходом на пенсию. Если такое соотношение не соблюдается, то об ежемесячных добавках в пенсии речи не идёт.

Таким образом, формы выплаты накопительных сбережений в Пенсионном фонде выглядят следующим образом:

- единовременная выплата в полном размере самому застрахованному лицу;

- единовременная выплата близким родственникам застрахованного лица в случае его смерти;

- ежемесячное срочное отчисление на пенсионное обеспечение граждан, или срочная пенсионная выплата;

- накопительная пенсия.

Внимание! Те граждане, которые при выходе на пенсиюуже получили единовременную выплату из накопительной части пенсии по причине её сравнительно небольшого размера, имеют право обратиться ещё раз по истечении пяти полных лет.

Когда можно получить накопительную часть пенсии?

Несмотря на плановую «заморозку» некоторые категории населения уже воспользовались своим правом получения пенсионного обеспечения. Некоторые ожидают скорого возврата сумм с личные счета. Ведь за период с 2002 года по 2014 года накопленные финансы остались нетронутыми.

Тем не менее, когда можно и как получить накопительную часть пенсии, узнают только при обращении в территориальное отделение Пенсионного Фонда России. Общий случай — выход на пенсию по старости. В России он пока установлен по достижению возраста для женщин 55 лет, для мужчин – 60 лет.

Из общего случая всегда есть исключения. Сюда входят те категории лиц, которые выходят на пенсию досрочно. Основание к этому — опасные и вредные условия трудодеятельности, наивысшая степень трудности работы.

Примеры:

- геологи;

- участники лесозаготовок;

- служащие в морском флоте;

- медицинские работники, учителя в сельской местности;

- шахтёры;

- работники химических производств.

Во сколько лет получают накопительную часть пенсии в зависимости от профессиональной занятости в России, понятно из табличных сведений:

Накопительная часть пенсии в Сбербанке

Каждый будущий пенсионер вправе выбирать негосударственный или государственный пенсионный фонд для хранения своих накоплений. НПФ Сбербанк, накопительная часть пенсии в котором будет не только храниться, но и дополнятся за счет инвестиций, выступает отдельной организацией, акции которой принадлежат банку Сбербанк.

Как оформить накопительную часть в НПФ Сбербанк

Перед тем, как перевести накопительную часть пенсии в Сбербанк или в иной ПФ, нужно разобраться в данной необходимости. Напомним, у каждого работника есть два варианта на выбор:

- Взносы от компании-работодателя полностью идут на создание страховой пенсии. Величина составляет 22% от оклада. Т.е. на основании данных перечислений начисляются баллы, по которым впоследствии будет высчитан размер пенсии.

- Взносы разделяются: 16% от оклада идут в фонд страховой части, а 6% — гражданин помещается в ПФ на свое усмотрение. Таким образом, можно выполнить перевод накопительной части пенсии в Сбербанк, где она подлежит инвестированию и даже возможностью наследования.

Ввиду невысокого уровня пенсий, конечно, хочется позаботиться о своем будущем и по возможности увеличить выплаты. Именно это и подразумевают в НПФ Сбербанк, предлагая заключить договор по Индивидуальному плану. Это дает такие возможности:

- Получать дополнительную надбавку к пенсии.

- Клиент самостоятельно определяет размеры взносов и их частоту.

- Удобство: дополнять сумму можно онлайн, также и контролировать инвестиционные доходы.

- Доходность остатка увеличивается за счет социального налогового вычета.

- За собранные средства не взимаются налоги.

Если собирается накопительная пенсия в Сбербанке, нужно соблюдать такие основные правила, предписанные по Индивидуальному плану:

- Минимальный лимит для первичного внесения: 1500 рублей.

- Периодичность: по желанию.

- Лимит для дополнительного вложения: от 500 рублей.

- Выплаты можно получать после официального оформления пенсии.

- Продолжительность срока выплат: от 5 лет.

Порядок оформления

Определившись, переводить ли накопительную часть пенсии в Сбербанк, следует знать порядок оформления. Он весьма прост и не отличается от обычного распорядка. Потребуется посетить отделение и предъявить страховое свидетельство и паспорт. Поскольку процедура выступает стандартной, сотрудники проведут прием заявления за 15 минут, а также пояснят неясные детали и дадут грамотную консультацию. Через несколько дней клиента вызывают уже для подписания договора.

Счет оформляется при наличии паспорта и СНИЛС

Счет оформляется при наличии паспорта и СНИЛС

На сайте компании клиенту предлагают зарегистрироваться. Имея Личный кабинет, пользователь легко разберется с вопросом, как узнать накопительную часть пенсии в Сбербанке. В онлайн сервисе доступны такие нюансы для самостоятельного изучения:

- Общая величина на остатке.

- Даты и суммы, которые гражданин вносил на данный счет.

- Доходы, полученные от программ инвестирования НПФ Сбербанк.

Получение выплат по накопительной части

Как и любой договор, договор со Сбербанком можно расторгнуть. Если с момента заключения прошло меньше 2-х лет, клиенту вернут только 80% от внесенных им денег, а если после – полную сумму и даже половину от уже начисленного дохода. Если же обратиться с таким требованием через 5 лет, то выплатят полную сумму и дохода и взносов.

Накопительная часть пенсии от Сбербанк, отзывы об этом свидетельствуют, подлежат к выплате после назначения страховой пенсии через ПФ. Выбрать способ получения и запустить данный процесс необходимо по таким документам:

- паспорт;

- свидетельство страхования;

- удостоверение пенсионера;

- реквизиты для поступлений;

- документ из ПФ, в котором отмечено наличие достаточного страхового стажа (в некоторых случаях).

Для назначения выплат потребуется чуть больше документов

Для назначения выплат потребуется чуть больше документов

Получать сбережения допустимо ежемесячно до конца жизни, как и обычную пенсию, если накопительная величина составляет более 5% от величины трудовой пенсии. Остаток подлежит корректировке по окончании инвестиционного плана. Если есть желание, можно сделать так, чтобы накопительная часть пенсии Сбербанка выплачивалась «срочно», т.е. в течение 10 лет. В такой ситуации она рассчитывается из таких критериев:

- дополнительные взносы от клиента;

- поступления от государства (если клиент перенаправлял пособия или дотации на данный счет);

- материнский капитал, если он был отчислен на данную цель;

- инвестиционная прибыль.

Накопительная часть пенсии в Сбербанке может быть получена и одноразово, если клиент не смог скопить достаточного размера баллов для назначения пенсии, из-за чего получает социальную (по возрасту).

НПФ Сбербанк – плюсы и минусы

Рассматривая варианты и задаваясь проблемой, перевести ли накопительную часть пенсии в Сбербанк, не лишним будет всесторонне оценить организацию и отзывы о ней. Преимущества НПФ Сбербанк:

- Надежность компании, подтвержденная рейтинговыми агентствами.

- НПФ Сбербанк – лидер на рынке пенсионного обеспечения.

- Накопления защищены и подлежат выплате при любых обстоятельствах за счет участия компании в системе гарантированности обязательств перед клиентами.

- Быстрота и простота в оформлении документов.

- У клиента всегда есть возможность контролировать свои сбережения и следить за ситуацией посредством удаленного сервиса Личный кабинет.

Личный кабинет НПФ Сбербанк

Личный кабинет НПФ Сбербанк

Прежде чем перевести накопительную часть пенсии в Сбербанк, отзывы изучить будет не лишним. На основании их можно выявить недостатки или минусы от данного решения:

- Возможны сбои в программе по отображению договоров. Случались ситуации, когда клиенты не могли получить своевременно информацию через онлайн-сервисы. Впоследствии проблемы были решены.

- Время ожидания подготовки результатов от инвестирования – 30-60 дней.

- Негативное отношение к Сбербанку в целом среди многих пользователей, без конкретики.

Потому, решение стоит принимать самостоятельно, но не стоит оценивать конкретный момент, следует понимать перспективы от инвестирования в долгосрочном периоде.

Перевод накопительной части пенсии в Сбербанк

Гражданам предлагают перевести в Сбербанк накопительную часть пенсии с целью увеличения ее размера за счет инвестирования. При выборе НПФ для перевода своих накоплений, многие отдают предпочтение именно Сбербанку из-за неоспоримых плюсов, которыми он обладает.

Что такое накопительная пенсия

Накопительную часть обязательных выплат по старости сформировали граждане, которые получали официальную заработную плату до 2014 года. Напомним, что с нее работодатель отчислял взносы, которые распределялись так:

- 16% — на страховую сумму;

- 6% — на накопительную.

После преобразований 2014 года, накопительная часть пенсии более не формируется. На сегодня все 22% от оклада поступают на формирование страховой пенсии. Страховая часть пересчитывается в баллы и формирует будущие обязательные выплаты.

Накопительной частью можно было распоряжаться на свое усмотрение, в т.ч. направляя ее в негосударственную организацию. Последние берут на себя обязательства распоряжаться ею с целью увеличения.

В зависимости от выбранного проекта, после выхода на пенсию пенсионеру выплачивали некоторую сумму ежемесячно в течение определенного времени или несколько меньшую до конца жизни. Также существовали программы, позволяющие забрать все накопления однократно.

Ваша накопительная часть пенсии отражается на 3 странице выписки с индивидуального лицевого счета ПФ

Ваша накопительная часть пенсии отражается на 3 странице выписки с индивидуального лицевого счета ПФ

В настоящее время накопленные средства уже более не пополняются и у гражданина есть два варианта на распоряжение ими: оставить в ПФ или перевести в НПФ. На сегодня перевод накопительной части пенсии в Сбербанк выбрали более 8 млн. человек, что свидетельствует о плюсах подобного решения.

Несмотря на то, что накопительная часть пенсии уже не формируется, у граждан, кто участвовал в системе, сохраняется возможность перевести ее в негосударственный фонд

Несмотря на то, что накопительная часть пенсии уже не формируется, у граждан, кто участвовал в системе, сохраняется возможность перевести ее в негосударственный фонд

НПФ Сбербанк — условия 2018 года

После отмены начисления накопительной части, банк своим клиентам настоятельно рекомендовал перевести ее в свой НПФ. Как свидетельствуют отзывы, пользователи сталкивались даже с завуалированным переводом, когда они не давали таких указаний сотруднику, а подписывали какой-то, как им казалось, стандартный бланк на продление пользование картой и т.п.

Такие действия сотрудников вызвали большое недовольство. Многие, несмотря на плюсы Сбербанка, из-за такого обращения не желают иметь с ним ничего общего.

Преимущества для пенсионеров

Отправка накопительной части пенсии в Сбербанк плюсы имеет такие:

- Акционером НПФ является ПАО Сбербанк – государственный надежный банк, продуктами которого пользуется большинство населения.

- Рейтинг надежности максимальный – ААА.

- Участвует в системе страхования.

- По прогнозам специалистов уже через 10-15 лет останется всего несколько негосударственных пенсионных организаций, одним из которых обязательно будет Сбербанк.

- Инвестиционный портфель состоит из надежных бумаг. В прошлом году доход от вложений в НПФ составил 9,4%. Посмотреть доходность прошлых лет можно в Личном Кабинете.

Еще одним плюсом обращения выступает возможность перед тем, как принять решение, посмотреть накопительную часть пенсии в отделении банка – узнать, сколько накопилось для перевода.

Чтобы получить все описанные плюсы, нужно изучить предлагаемые Сбербанком условия.

Сбербанк управляет накоплениями на базе консервативного портфеля — минимальный риск, высокая стабильность

Сбербанк управляет накоплениями на базе консервативного портфеля — минимальный риск, высокая стабильность

Индивидуальные пенсионные планы

В банке разработаны программы негосударственного пенсионного обеспечения, помимо ОПС. По прошествии определенного срока, клиент получит негосударственную пенсию от Сбербанка, кроме обычной государственной.

Каждый вправе выбрать одну из индивидуальных программ. Общие условия по ним выражены так:

- Вложения не могут быть востребованы посторонними, и не подлежат разделу при разводе.

- Накопления наследуются, в случае непредвиденной ситуации.

- Получать негосударственную пенсию можно от 5 лет.

Дополнительной возможностью для клиентов выступает право вернуть 13% от перечисленных денег в НПФ. Максимум ограничен 15,6 тыс. рублей.

Неоспоримый плюс индивидуального пенсионного плана — возможность получить налоговый вычет с инвестиционного дохода

Неоспоримый плюс индивидуального пенсионного плана — возможность получить налоговый вычет с инвестиционного дохода

В зависимости от программы, некоторые параметры могут несколько отличаться:

- Универсальный : первоначальное вложение – от 1,5 тыс. рублей, дополнительные поступления разрешено перечислять с любой периодичностью – от 500 рублей, период выплаты пенсии после окончания – от 5 лет.

- Гарантированный : составляется график перечислений средств с четко обозначенными величинами и сроками. Первый вклад также равен периодичным поступлениям. Получение платежей – от 10 лет.

- Комплексный : сумма – от 1000 рублей, взносы – от 500 рублей, график оплаты – произвольный. Накопления выплачиваются – от 5 лет.

Как перевести накопительную часть или оформить ИПП

При обращении в Сбербанк, клиент переводит из ПФ имеющиеся у него денежные ресурсы. При заключении договора оговариваются размер будущей пенсии и график поступлений, назначается величина взносов. Вложения инвестирует с целью получения дохода.

Обратите внимание, заявленная доходность НПФ Сбербанка, при управлении накопительной частью пенсии — 9,4% годовых.

Перед тем как перевести накопления, требуется узнать сумму накопительной части. Посмотреть ее можно самостоятельно в ПФ или на сайте Госуслуг. Но проще узнать сумму непосредственно в отделении при оформлении заявления.

Как получить накопительную часть пенсии единовременно в 2018 году?

В 2017 году среди россиян пенсионного возраста снова встаёт вопрос о том, как единовремено получить накопительную часть пенсии? В 2002 году в пенсионное законодательство было введено новое понятие – «накопительная часть пенсии».

В 2017 году среди россиян пенсионного возраста снова встаёт вопрос о том, как единовремено получить накопительную часть пенсии? В 2002 году в пенсионное законодательство было введено новое понятие – «накопительная часть пенсии».

О том, что такое накопительная пенсия, как она формируется и выплачивается, читайте в этой статье.

Это серьёзная федеральная программа, которая была призвана увеличить размер пенсии в будущем для тех, кто работает и пока не достиг пенсионного возраста.

Накопительный капитал – это своего рода открытие нового счёта в банке. Он является персональным, его наполнение зависит только от вкладов самого работника в отличие от страховой части, куда пенсионные вложения поступают от работодателя. Государство оказывает помощь гражданину в наполнении счёта, вкладывая на его счёт дополнительные средства.

По достижении возраста у пенсионеров наступает право:

- Получить всю накопленную сумму одноразово. Право на единовременное получение денег имеют:

- Граждане, размер накопительного капитала которых составляет не больше 5% от размера трудовой пенсии.

- Граждане, получающие пенсионное обеспечение по инвалидности или потере кормильца, но у них нет прав на пенсию по старости из-за нехватки трудового стажа, при этом пенсионный возраст достигнут.

- Деньги перечисляются ежемесячно на банковский счёт, их можно получать в необходимом количестве или оставлять в банке.

- Выплата равными долями совместно с пенсией до конца жизни.

Сроки выплат в срочном порядке и в виде долевого деления устанавливаются самим пенсионером на срок не менее 10 лет. Размер накопительной части корректируется ежегодно с учётом всех новых поступлений.

Подробнее о том, как и где узнать размер накопительной части пенсии по СНИЛС и по интернету, читайте здесь.

Таким образом, накопительный капитал – это средства, которые человек собирает самостоятельно, а потом может распоряжаться ими по своему усмотрению. Но, прежде чем распоряжаться ими, необходимо иметь хотя бы минимум информации, что это такое и каков механизм накопления.

В чём суть накопительной части пенсии?

Пенсионный капитал формируется на лицевом счёте гражданина в выбранном им фонде. Будущий пенсионер имеет право выбрать, как распорядиться своими деньгами, чтобы при выходе на пенсию получать накопленное в гораздо большем размере.

Для выбора предоставляются варианты:

Для выбора предоставляются варианты:

- Негосударственные пенсионные фонды.

- Государственный ПФ.

- Коммерческие фонды.

В настоящее время выбор велик, существует масса управляющих компаний, коммерческих фондов и НПФ, так что, выбрать есть из чего.

Одновременно с наличием альтернативы возникает растерянность, какой фонд выбрать, чтобы сохранить и приумножить собственные средства?

При выборе рекомендуется руководствоваться такими показателями, как рейтинг компании, период успешной работы на рынке пенсионных накоплений, отзывы клиентов. В любом случае, каждая компания в заботе о привлечении клиентов будет расхваливать условия своей работы и радужные перспективы обогащения для пенсионеров.

Поэтому при выборе УК необходимо проконсультироваться со специалистами, которые ориентируются в сути вопроса.

Для того чтобы минимизировать беспокойство граждан за свои вложения, всегда есть возможность перевести деньги в другой фонд или вернуть в государственный ПФ.

Как получить накопительные средства?

В первую очередь будущим пенсионерам необходимо усвоить, что накопительный капитал не возникает по взмаху волшебной палочки – его нужно формировать самостоятельно, не путая при этом понятие со страховой пенсией. Страховая часть формируется за счёт отчислений работодателя в размере 22% ежемесячно.

В первую очередь будущим пенсионерам необходимо усвоить, что накопительный капитал не возникает по взмаху волшебной палочки – его нужно формировать самостоятельно, не путая при этом понятие со страховой пенсией. Страховая часть формируется за счёт отчислений работодателя в размере 22% ежемесячно.

Существует срочное накопление. Это означает, что гражданин выбирает срок , в течение которого он будет вкладывать деньги. По его истечении пенсионер может их получить. Длительность срока не должна быть меньше 120 месяцев.

В данном случае речь идёт о счетах в негосударственных ПФ. В таких фондах можно создать значительную надбавку к пенсии, но доплата из средств накопительного капитала будет меньше. Работнику рекомендуется заблаговременно оценить такой вариант, добровольно отчисляя деньги в выбранную компанию. Также новые поправки в законодательстве разрешают мамам перевести материнский капитал в накопительную часть.

При отсутствии необходимого стажа учитывается имеющаяся инвалидность или случай потери кормильца. Деньги будут выданы, если сумма не превысит 5% трудовой пенсии.

Деньги, вложенные в накопительную часть в НПФ, могут наследоваться, если гражданин не дожил до пенсионного возраста. Наследование разрешается в случае, если капитал оставался нетронутым.

Право приоритетного наследования имеют:

- Супруг, дети, если в накопительную часть из материнского капитала.

- Супруги, родители, дети, если работник перечислял средства на общих основаниях.

- По нотариальному завещанию тем, кто в нем указан, кроме средств материнского капитала.

Если гражданин пользовался накопительным счётом, попутно вкладывая в него средства, то родственники имеют право на получение той части, которая не индексировалась.

НПФ Сбербанка: накопительная часть пенсии

У каждого в жизни наступает момент, когда можно оставить работу и выйти на пенсию. Ежемесячно будут начисляться пенсионные средства. Каждый человек самостоятельно решает кому доверить пенсионные накопления. НПФ Сбербанк – это отличный вариант, так как это не просто надежно, но и можно преумножить свои средства.

Клиентов интересует вопрос о том, как получить накопительную часть пенсии в НПФ Сбербанка и каким преимуществами он обладает. Стоит ли переводить накопительную часть в НПФ Сбербанка?

Стоит ли переводить накопительную часть в банк?

Решение о том, стоит ли совершать перевод в НПФ Сбербанка – это дело сугубо индивидуальное. Подходить к решению данного вопроса необходимо очень внимательно. Доводом выступает тот факт, что организация имеет соответствующую лицензию на ведение деятельности. Банк владеет акциями фонда, но за функционирование ответственности не несет.

Этот фонд является надежным в РФ. За сохранность средств несет ответственность государство. Средства клиентов застрахованы, поэтому переход в НПФ Сбербанка – это надежно и целесообразно. Даже если когда-нибудь организация и закроется, клиентам будут выплачены деньги страховой компанией.

Какой процент накопительной части пенсии в банке?

Складчики имеют возможность выбрать один из трех тарифных планов. Ниже представлена сравнительная таблица тарифов и условий:

Вне зависимости от того, какой выбран тарифный план, все сбережения наследуются правопреемниками. Но они не подлежат взысканию третьими лицами. При разводе сбережения не делятся. Если появляется вопрос, как получить в НПФ Сбербанка накопительную часть досрочно, то сразу можно сказать, что спустя два года будет выплачено 100% взносов и только 50% прибыли.

Как оформить и получить?

Как получить в НПФ Сбербанка накопительную часть и что для этого нужно? Чтобы перевести накопительную часть необходимо просто обратиться в нужное отделение либо же ближайший офис банка. Некоторые виды программ доступны клиентам в режиме онлайн. Для этого следует воспользоваться онлайн сервисом организации.

Как получить пенсию в НПФ Сбербанка? Для перевода накопительной части собственной пенсии в организации необходимы всего лишь такие документы:

Если клиент принимает участие в корпоративной программе, то весь список документации уточнять у сотрудников.

Порядок оформления

После того как человек, решивший получить накопительную часть, напишет и подаст соответствующее заявление, сотрудникам понадобится некоторый период времени для сверки всех документов. Пенсионные средства переводятся в указанный фонд до 31 марта следующего года.

После сверки всей документации, накопленные средства будут переведены в фонд банка. последующие пенсионные взносы будут направляться на накопительный счет в автоматическом режиме.

Получение выплат накопительной части: что необходимо знать клиенту?

Согласно ФЗ №75 «О НПФ» организация обязуется выплачивать средства гражданам, имеющим основания для их получения. Граждане имеют право на получение выплат в ежемесячном или единовременном порядке.

Основаниями для получения накопительной части становятся:

- выход на пенсию, в том числе досрочную;

- получение материальной поддержки от государства.

Сумма накопительной части в банке на момент установления выплат рассчитывается с учетом инвестиционной прибыли за весь период действия соглашения.

Как узнать сумму накоплений?

Клиентов также интересует вопрос, как узнать сумму накоплений в НПФ Сбербанка. Сделать это возможно несколькими способами:

- в личном кабинете на официальном ресурсе;

- в отделении банка;

- в главном офисе фонда.

Для получения необходимых сведений при себе иметь паспорт и СНИЛС.

Обговариваемая организация выступает надежной, и дает уверенность в завтрашнем дне. При этом клиенты имеют возможность значительно увеличить накопительную часть пенсии. При окончании трудовой деятельности можно получить заработанные средства и практически ни в чем не нуждаться. О том, как перейти в НПФ Сбербанка подскажет сотрудник.

Отзывы клиентов

«Я почитала, посмотрела и меня устраивают условия организации. Как получить пенсию НПФ Сбербанка, если я работаю неофициально? Могу ли я добровольно переводить деньги? Спасибо за ответ.»

Как получить накопительную часть пенсии в Сбербанке?

Как получить накопительную часть пенсии в Сбербанке России после выхода на пенсию? Такой вопрос задают многие граждане, которые уже достигли пенсионного возраста или же это должно произойти с ними в ближайшее время. Есть ли возможность снять накопительную часть самостоятельно, и если да, то в каких случаях?

Накопительная пенсия – что это?

Пенсия делится на страховую и накопительную часть. Первая в обязательном порядке направляется в государственный Пенсионный Фонд, а вот накопительной частью гражданин может распоряжаться сам, отправив денежные средства в негосударственный пенсионный фонд (НПФ).

Пенсия делится на страховую и накопительную часть. Первая в обязательном порядке направляется в государственный Пенсионный Фонд, а вот накопительной частью гражданин может распоряжаться сам, отправив денежные средства в негосударственный пенсионный фонд (НПФ).

Особенно актуальным вопрос снятия пенсии остается сегодня, так как люди опасаются за свои сбережения из-за нестабильной ситуации в стране.

Отрицательную роль играют и постоянные нововведения в вопросах пенсионного обеспечения. Так, теперь для расчета размера накопительной пенсии используется специальная формула, опирающаяся на различные источники доходов конкретного гражданина.

Собственно накопительная часть пенсии составляет 6% от заработка. Их работник предприятия может переводить не только в ПФР, но и другие негосударственные пенсионные фонды.

До 2019 года действует мораторий, не позволяющий делать накопительные перечисления в иные организации. Все положенные взносы засчитываются в страховой фонд пенсии.

Текущая система позволяет гражданам увеличить конечный размер пенсии. Накапливаемую часть можно использовать по своему усмотрению, но только по достижению определенного возраста. Даже если направить ее не на обеспечение пенсии, пенсия все равно будет выплачиваться, просто в несколько меньшем размере.

Снятие накопительной пенсии

Пожилые граждане, нуждающиеся в деньгах, нередко интересуются, а можно ли им снять накопительную часть пенсии. Такая процедура действительно возможна, причем даже в нескольких форматах:

- Полная единовременная выплата. Такой вариант допустим при выполнении одного из нескольких условий гражданином. Во-первых, эти накопления должны составлять не больше 5% от общей суммы имеющихся страховых накоплений. Во-вторых, человек стал инвалидом, ввиду чего получил право выйти на пенсию досрочно. В-третьих, если лица не имеют достаточного трудового стажа для получения страховой пенсии и нуждаются в деньгах.

- Срочная выплата. Но период выплат до момента снятия должен быть не меньше 10 лет.

- Ежемесячные выплаты. В этом случае накопленные суммы делятся на 234 месяца и выплачиваются помесячно.

Если же пенсионер умер, то право на получение его накопительной пенсии имеют наследники, что подтверждается статьей 4 закона № 360.

Когда можно снять накопления?

Законодательно определено, что в общем порядке право на снятие накопительной части пенсии имеют лишь те граждане, которые достигли пенсионного возраста. То есть, женщины смогут воспользоваться этими средствами не раньше того времени, когда им исполнится 55 лет. Для мужчин планка выше – они могут использовать деньги только после 60 лет.

Законодательно определено, что в общем порядке право на снятие накопительной части пенсии имеют лишь те граждане, которые достигли пенсионного возраста. То есть, женщины смогут воспользоваться этими средствами не раньше того времени, когда им исполнится 55 лет. Для мужчин планка выше – они могут использовать деньги только после 60 лет.

Однако существует ряд ограничений, позволяющий снять деньги раньше. Но это скорее исключения, нежели правила, так как подобные ситуации происходят нечасто. Итак, право на досрочное снятие накопительной части пенсии имеют:

- лица, получившие инвалидность (причем неважно, к какой именно группе инвалидности относится человек);

- при утере кормильца;

- отдельные категории российских граждан (к ним относятся военные, медицинские работники, учителя, сотрудники железных дорог, геологи и лица, трудящиеся на Крайнем севере).

Просто нужда в деньгах не станет весомой причиной для снятия накоплений. Человеку придется ждать выхода на пенсию.

Перевод накоплений в НПФ

В 2015 году был принят законопроект, позволивший российским гражданам выбрать для себя один из способов формирования пенсии:

- вся сумма взносов переходит в страховые выплаты;

- взносы делятся на страховую и накопительную часть.

Более того, сами граждане теперь решают, куда именно направить накопления. Это необязательно должен быть государственный ПФ. Многие сегодня выбирают НПФ из-за более привлекательных перспектив. Одним из наиболее востребованных среди населения является НПФ «Сбербанк России».

Особенности взаимодействия с НПФ

Если гражданин направил накопительную часть пенсии в Сбербанк, то именно этот НПФ и будет заниматься распределением и выплатой пенсии. Собственно, работа таких негосударственных фондов заключается в инвестировании поступающих средств для увеличения накопительной части. То есть, люди вносят сюда деньги, желая увеличить свой доход. Заниматься подобной деятельностью НПФ имеют право лишь при наличии лицензии. При выборе подходящего НПФ нужно учитывать следующие особенности:

Если гражданин направил накопительную часть пенсии в Сбербанк, то именно этот НПФ и будет заниматься распределением и выплатой пенсии. Собственно, работа таких негосударственных фондов заключается в инвестировании поступающих средств для увеличения накопительной части. То есть, люди вносят сюда деньги, желая увеличить свой доход. Заниматься подобной деятельностью НПФ имеют право лишь при наличии лицензии. При выборе подходящего НПФ нужно учитывать следующие особенности:

- уровень надежности и рисков;

- наличие обязательного договора между сторонами (причем это должен быть индивидуальный, а не коллективный договор);

- порядок совершения выплат;

- процентные ставки.

Перевод накоплений в Сбербанк

Чтобы перейти в НПФ «Сбербанк России», человеку нужно действовать в соответствии со следующим алгоритмом:

- обратиться в офис организации или отделение банка и сообщить о своем желании перевести накопительную пенсию в Сбербанк (с собой нужно взять СНИЛС и российский паспорт);

- составить заявление на ОПС;

- подписать договор и получить на руки реквизиты собственного счета;

- отправиться в ПФР с заявлением о переводе накопительной части пенсии в Сбербанк (в нем нужно обязательно указать реквизиты нового счета);

- дождаться одобрения заявки;

- далее средства будут переводится ПФР на счет НПФ Сбербанка.

Для большего удобства клиент Сбербанка также может оформить социальную карточку, с помощью которой он всегда сможет узнать о сумме накоплений. Дополнительно на карте можно хранить собственные средства и получать до 3,5% годовых на остаток.

Снятие средств с накопительного счета возможно, однако если срок вложений составляет меньше 5 лет, доход окажется минимальным.

Накопительная часть пенсии в Сбербанке: плюсы и минусы

Россияне в качестве НПФ выбирают именно Сбербанк неслучайно. Эта организация зарекомендовала себя как надежного партнера с высоким уровнем сервиса. Более того, распространенность офисов позволяет быстро и без лишних трудностей перевести накопления в Сбербанк. Есть у этого НПФ и другие преимущества:

Россияне в качестве НПФ выбирают именно Сбербанк неслучайно. Эта организация зарекомендовала себя как надежного партнера с высоким уровнем сервиса. Более того, распространенность офисов позволяет быстро и без лишних трудностей перевести накопления в Сбербанк. Есть у этого НПФ и другие преимущества:

- высокий рейтинг по мнению большинства известных рейтинговых агентств (это подтверждает не только высокий уровень надежности компании, но и выгодность инвестирования в нее);

- гарантирована сохранность средств;

- высокий показатель доходности (9,4% на текущий момент, что выше доходности ПФР).

Однако некоторые вкладчики этого фонда отметили и ряд недостатков работы со Сбербанком России, а именно:

- бумажная волокита и множество бюрократических формальностей;

- долгие переводы средств (так, например, единовременная выплата может поступать к гражданину в течение 3 месяцев после обращения);

- затягивание процесса оформления из-за множества проверяющих инстанций.

Однако высокая доходность фонда привлекает все большее количество людей в НПФ «Сбербанк России».

Как получить деньги на руки?

Если человек вложил деньги в НПФ Сбербанка, а через некоторое время решил получить деньги при выполнении установленных законодательством оснований. В этом случае обратиться за средствами можно следующим образом:

- прийти в отделение банка;

- обратиться в главный офис НПФ «Сбербанк России»;

- отправить весь пакет документов заказным письмом с вложением по почте.

Причем предварительно документы придется заверить у нотариуса. Выплата производится на основании заявления, составляемого по форме, установленной законодательством. Скачать бланк можно в личном кабинете сайта НПФ. Кроме заявления потребуются следующие документы:

- российский паспорт;

- СНИЛС;

- пенсионное удостоверение;

- реквизиты счета, на который нужно перечислить средства;

- справка из Пенсионного Фонда, подтверждающая наличие достаточного страхового стажа для получения выплаты.

Все вместе передается сотруднику офиса или банка. На принятие решения у организации есть 10 дней. В случае одобрения назначается единовременная, срочная или ежемесячная выплата, в зависимости от сложившейся ситуации.