Форма 2 енвд заявление

Ссылка не верна или страница была удалена

Если Вы попали на эту страницу, перейдя

по ссылке внутри нашего сайта, пожалуйста, сообщите нам неверный адрес.

Для заказа бесплатной демонстрации возможностей информационно-правового обеспечения ГАРАНТ перейдите по ссылке

© ООО «НПП «ГАРАНТ-СЕРВИС», 2018. Система ГАРАНТ выпускается с 1990 года. Компания «Гарант» и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО «НПП «ГАРАНТ-СЕРВИС». Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО «НПП «ГАРАНТ-СЕРВИС», 107392, г. Москва, ул. Халтуринская, д. 6А, [email protected]

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), [email protected]

Отдел рекламы: +7 (495) 647-62-38 (доб. 3161), [email protected] Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

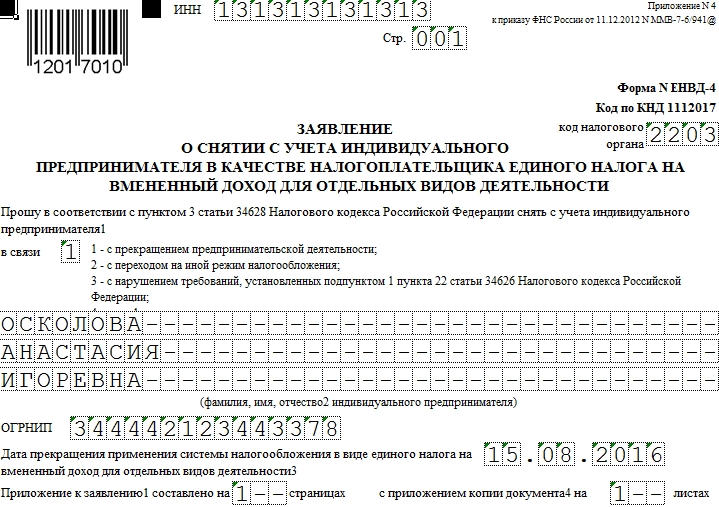

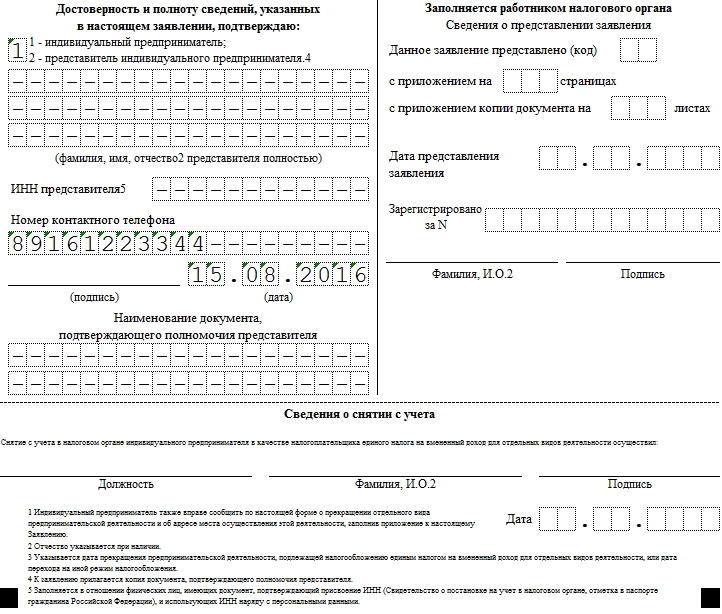

ЕНВД-4. Заявление о снятии с учёта ИП как плательщика ЕНВД

Налогообложение по вмененному доходу — добровольный режим, который предприятие может выбрать для себя (или отказаться от него) без особого на то указания. Прекращая деятельность по “вмененке”, ИП обязаны подать в налоговые органы форму ЕНВД-4. Она же используется, когда прекращаются не все виды деятельности.

Образец заполнения и пустой бланк формы ЕНВД-4

Использование формы

Основная функция формы ЕНВД-4 — показать, что ИП собирается прекратить оплачивать единый налог по вмененному доходу. Поэтому заявление связывают с окончанием предпринимательской должности. Однако это не всегда верно.

Часто необходимость заполнить ЕНВД-4 связана с переходом на другую систему налогообложения. Тогда на титульной странице необходимо указать дату этого перехода. После того, как заявление будет обработано налоговой, режим ЕНВД прекратится указанной датой.

Еще одна причина — превышение установленных нормой закона лимитов для ИП на едином налоге. В этом случае также предполагается переход на другую систему, однако, в процессе заполнения бланка вы увидите, что у этих причин разные коды.

Особенности заполнения

- В распечатанном виде форма заполняется синей или черной шариковой ручкой. Для электронной отчетности используется шрифт Courier New высотой 18 пунктов. Буквы — заглавные.

- Во всех графах на одно поле приходится один символ. В свободных полях стоят прочерки.

В приложении указываем все виды деятельности. Если таковых больше трех, распечатываем больше приложений и на титульной странице (в графе “Приложение к заявлению составлено на… страницах”).

В примере у нас указан один вид, во всех других на бланке пустые ячейки заполняем прочерками, как показано на примере.

Сроки и особенности подачи

Заявление по форме ЕНВД-4 подают в тот же орган, что и ЕНВД-2 (о регистрации ИП как плательщика единого налога на вмененный доход). По общим правилам следует уведомить налоговую в течение 5 дней после прекращения деятельности. Если сроки не были выдержаны, то датой будет последний день месяца, в который оформлен бланк.

При переходе на другую систему налогообложения (код 2) указывается дата регистрации как плательщика УСН или другого налога.

Когда форма ЕНВД-4 не нужна

Единственный случай, когда форма ЕНВД-4 не нужна — закрытие предприятия на едином налоге на вмененный доход. Тут понадобится заполнять ЕНВД-3. Во всех остальных случаях, когда предприниматель решает отказаться от спецрежима, следует заполнить и сдать заявление, так как выход из ЕНВД не происходит автоматически. Отсутствие отчетности может привести только к появлению и дальнейшему росту штрафа.

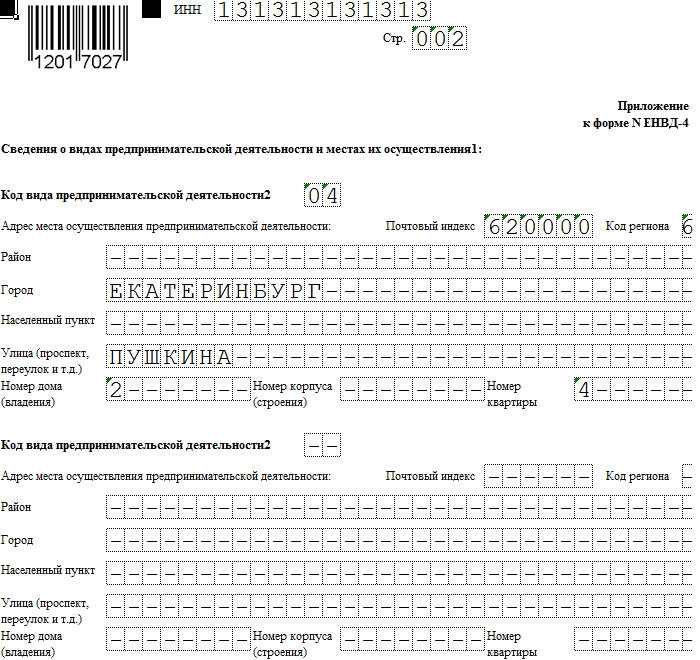

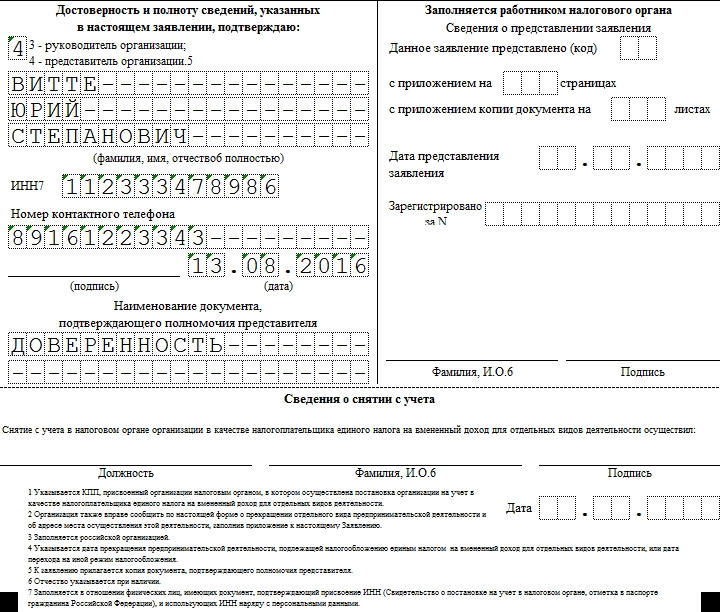

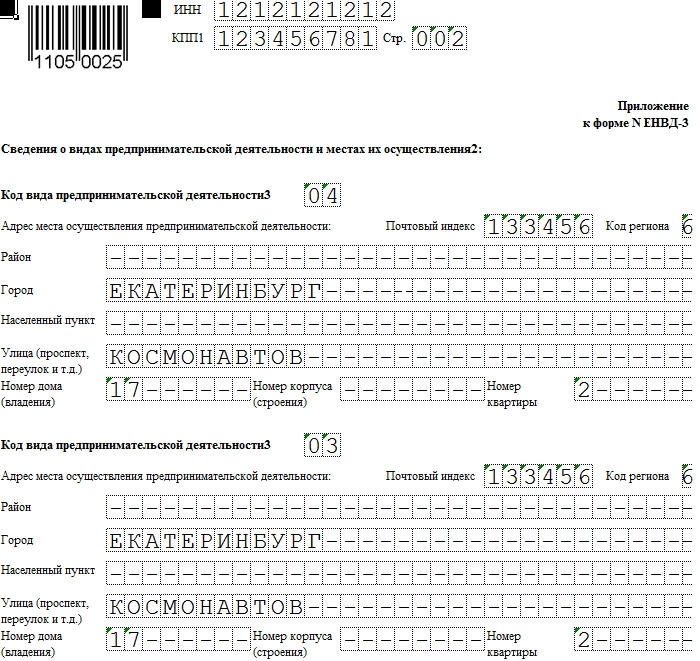

ЕНВД-3. Заявление о снятии с учёта организации как плательщика ЕНВД

В то время как форма ЕНВД-1 служит для постановки предприятия на учет с налогообложением по вмененному доходу, ЕНВД-3 применяется для прекращения действия этого регламента.

Образец заполнения и пустой бланк формы ЕНВД-3

Использование формы

Таким заявлением организация подтверждает свое намерение отказаться от ЕНВД. Причин может быть несколько, включая невозможность вести деятельность в спецрежиме (например, количество сотрудников превысило 100 человек) или переход на другой вариант налогообложения. Эти причины нужно будет указать согласно коду, приведенному в шапке.

Выход организации из режима ЕНВД осуществляется по заявлению. Форму следует подавать и в том случае, когда компания временно не ведет деятельность, так как исчезает причина для налогообложения по спецрежиму.

Особенности заполнения

Налоговые органы принимают форму заполненную как вручную, так и в электронном виде. Для рукописного текста пользуйтесь черной или фиолетовой ручкой. В обоих случаях проверяйте, чтобы каждый символ находился в своей ячейке.

Недопустимы исправления, а также пустые поля за исключением тех, где нужен пробел. Когда название переносится на новую строку, перед ним нужна одна пустая клетка, как в примере.

Если форму подает не руководитель компании, а представитель, на него нужно заполнять соответствующие поля. В графе “Документ” предусмотрено только название — устав, доверенность и т.п. В случаях, когда у ответственного лица отсутствует отчество, эту строку оставляют пустой. У нас форма ЕНВД-3 подаётся доверенным лицом.

КПП должен соответствовать тому, что вы указали в ЕНВД-1. Если вы закрываете предприятие или переходите на другую налоговую ставку, количество видов деятельности может увеличиться. Для этого распечатайте 2 экземпляра приложения и внесите следующие (после третьей) услуги в ячейки на второй странице. Соответственно, поменяется и число страниц в документе, что отражено на титульной странице. У нас — 2 кода вида предпринимательской деятельности, и хватило одного листка приложения:

Сроки и особенности подачи

Как и другие формы этого типа, ЕНВД-3 нужно подавать в пятидневный срок. Он высчитывается от даты прекращения деятельности. Исключение — случаи, когда предприятие перестало соответствовать требованиям по “вмененке”. В этом случае нужно подавать в последний день месяца в текущем налоговом периоде.

Напоминаем, что если форму подает не руководитель организации, то к бланку прикладывается копия доверенности на лицо, сдающее ЕНВД-3. Дополнительно подается также копия квартального отчета.

Когда форма ЕНВД-3 не нужна

Не следует забывать, что это заявление рассчитано на организации. Соответственно, оно не подойдет для ИП. Таким предпринимателям нужно подавать форму ЕНВД-4.

Форма 2 енвд заявление

Требования к оформлению формы (Инструкция по заполнению из приложения № 20 к приказу № ММВ-7-6/[email protected]). Выдержка из приложения № 20. Источник здесь и ниже: ФНС. Данные требования и общие требования к оформлению представляемых документов можно скачать по ссылке выше.

X. Требования к оформлению Заявления о государственной регистрации юридического лица в связи с его ликвидацией (форма № Р16001)

10.1. Заявление о государственной регистрации юридического лица в связи с его ликвидацией оформляется после завершения процедуры ликвидации юридического лица.

10.2. Раздел 1 «Сведения о юридическом лице, содержащиеся в Едином государственном реестре юридических лиц» заполняется в соответствии со сведениями Единого государственного реестра юридических лиц.

10.3. В разделе 2 «Дата публикации сообщения о принятом решении о ликвидации в органе печати, в котором публикуются данные о государственной регистрации юридических лиц» проставляется соответствующая дата.

10.4. Раздел «Для служебных отметок регистрирующего органа» на странице 001 заполняется с учётом положений пункта 2.4 настоящих Требований.

10.5. Лист А заявления «Сведения о заявителе» заполняется в отношении физического лица, выступающего в качестве заявителя.

10.5.1. В разделе 1 «Заявителем является» в поле, состоящем из одного знакоместа, проставляется соответствующее цифровое значение.

10.5.2. Раздел 2 «Сведения о заявителе» заполняется с учётом положений соответственно подпунктов 2.9.1 — 2.9.3, 2.9.5, 2.9.6 настоящих Требований.

Пункт 2.6 заполняется с учётом положений абзаца четвёртого подпункта 2.20.4 настоящих Требований.

10.5.3. Раздел 3 заполняется с учётом положений пункта 2.20.5 настоящих Требований.

10.5.4. Раздел 4 «Сведения о лице, засвидетельствовавшем подлинность подписи заявителя в нотариальном порядке» заполняется с учётом положений пункта 2.20.6 настоящих Требований.

Форма 2 енвд заявление

Форма №ЕНВД-2 КНД-1112012 Заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности

Приложение № 2 к Приказу ФНС РФ от 12.01.2011 № ММВ-7-6/[email protected]

формат файла: MS Exсel

Для скачивания достаточно нажать на ссылку (вверху) «Скачать с сервера»

Об особенностях и сроках предоставления в налоговую заявлений о начале и окончании деятельности на ЕНВД читайте материал по ссылке

ВНИМАНИЕ . Уже не действующая форма. Новую можно найти по ссылке

Кроме этого можно скачать:

Форма №ЕНВД-1 КНД-1111022 Заявление о постановке на учет индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности (Приложение № 1 к Приказу ФНС РФ от 12.01.2011 № ММВ-7-6/[email protected])

Форма №ЕНВД-3 КНД-1110050 Заявление о снятии с учета организации в качестве налогоплательщика единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности (Приложение № 3 к Приказу ФНС РФ от 12.01.2011 № ММВ-7-6/[email protected])

Форма №ЕНВД-4 КНД-1112017 Заявление о снятии с учета индивидуального предпринимателя в качестве налогоплательщика единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности (Приложение № 4 к Приказу ФНС РФ от 12.01.2011 № ММВ-7-6/[email protected])

УСН-ЕНВД: сравнение, совмещение

Какую систему выбрать и можно ли совмещать?

При УСН налог платиться на выбор: 1) 6% с дохода; 2)13%(ставка зависит от региона) от разницы доход-расход. В отдельных регионах ставка может быть снижена до 0% с 2015 года.

С помощью этого онлайн-сервиса для ИП и малых компаний или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 и подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно).

При ЕНВД не ведется учет дохода. Доход определён(вменен). Налог зависит от площади помещения, количества работников и пр.

На УСН переходят по заявлениям переход на упрощенку. Перейти можно сразу — 1)при регистрации 2)с нового года, заранее подав заявление в период с 1 октября по 31 декабря(94-ФЗ, ранее было до 30 ноября)3) закрыть ИП/организацию и снова открыть с УСН(если не успели перейти)

На ЕНВД переходят в течение 5 дней после получения первого дохода, уведомляют налоговую об этом. Заполняете форму ЕНВД-2.doc для ИП или ЕНВД-1.doc для организаций. До 2013 года ЕНВД был обязательным режимом, с 2013 года — добровольный.

Безналичные платежи

На обоих видах налогообложения можно принимать платежи на р/с. Однако при ЕНВД розничной торговле это делать рискованно, т.к. налоговая может подумать что это торговля по заказам.

При продажи товаров

При УСН обязателен ККМ(кассовый аппарат).

При ЕНВД достаточно выдавать товарный чек.

При оказании услуг

При УСН обязателен ККМ(кассовый аппарат) либо БСО.

При ЕНВД обязателен ККМ(кассовый аппарат) либо БСО. Однако при вмененке БСО не очень активно проверяет ИФНС ведь налог не определяется доходами.

Не вправе применять УСН: организации, имеющие филиалы и (или) представительства; банки; страховщики; ломбарды; с долей участия других организаций более 25%; с численностью работников больше 100 человек; стоимость основных средств и нематериальных активов, превышает 100 млн. рублей.

Если численность занятых в ЕНВД работников будет выше 100 человек — необходимо переходить на ОСН.

В разных регионах

ИП в отличии от ООО не нужно регистрировать филиалы. Он может быть на УСНО и при этом вести деятельность в нескольких городах. Упрощенка всегда подается по месту регистрации ИП. За сотрудников все взносы платятся в тот же пенсионный фонд где и сам ИП на учете, независимо от того где работник живет и работает.

Платится вмененка и сдаются декларации также по фактическому месту ведения деятельности. Также за сотрудников, которые заняты преимущественно в этом виде деятельности (который по ЕНВД) налоги и отчетность ПФР подается туда, где и вмененка. За самого себя ИП нужно платить и сдавать ПФР в родном городе по прописке предпринимателя.

При ЕНВД средняя численность работников не может превышать 100 человек.

Платежи и сроки подача деклараций

Возможно совмещение двух режимов, в случае если часть деятельности подпадает под упрощенку, а часть — под вмененку. Для одной и той же деятельности применять одновременно ЕНВД и УСН нельзя. При этом необходимо вести раздельный учет. Одних сотрудников относить к ЕНВД, других — к УСН. Прямого указания в законе как делить фиксированный платеж ИП между ЕНВД и УСН нет. Вы можете делить его любыми долями.

Если ИП или компания ведут одну и ту же деятельность на разных территориях города или муниципального района, применять одновременно ЕНВД и УСН нельзя. Можно совмещать только если в разных городах или муниципальных районах.(письмо Минфина России от 17.02.2017 № 03-11-11/9389).

Для организаций(ООО) необходимо установить учетную политику.

При совмещении режимов рекомендуют вести КУДИР и для УСН и для ЕНВД, чтобы доказать налоговой где какой доход получен.

Кассовая дисциплина

Ведется только одна книга. Отдельно учитывается выручка по разным налоговым режимам. Лимит остатка кассы утверждается в целом по организации.

Фирмы, применяющие упрощенку, вправе совмещать этот налоговый режим с ЕНВД (п. 4 ст. 346.12 НК РФ). Оба этих режима подразумевают уплату единого налога и освобождение фирм от налога на прибыль, налога на имущество, ЕСН и НДС, за исключением НДС, уплачиваемого при импорте (п. 2 ст. 346.11, п. 4 ст. 346.26 НК РФ).

С помощью этого онлайн-сервиса для ИП и малых компаний или этого онлайн-сервиса для организаций можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, 4-ФСС, СЗВ, Единый расчет 2017 и подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно. Для вновь созданных ИП сейчас первый год на тарифе Премиум в подарок (бесплатно).

Единый налог нужно платить:

- при упрощенке — с доходов, либо с разницы между доходами и расходами (п. 1 ст. 346.14 НК РФ);

- при ЕНВД — с вмененного дохода (п. 1 ст. 346.29 НК РФ).

Таким образом, для фирм на упрощенке сумма полученного дохода напрямую влияет на сумму единого налога, для фирм на ЕНВД сумма доходов значения не имеет.

В связи с этим необходимо вести раздельный учет доходов и расходов, имущества, обязательств и хозяйственных операций по видам деятельности, подпадающим под разные спецрежимы (п. 8 ст. 346.18, п. 7 ст. 346.26 НК РФ, письмо Минфина России от 28 декабря 2005 г. № 03-11-02/86). Организовать раздельный учет можно с помощью распределения всех доходов и расходов на несколько групп.

Также работники должны быть поделены на те что на ЕНВД и те что на УСН.

При этом если ИП без работников то он может уменьшать ЕНВД и УСН до 100% на взносы в ПФР. ИП с работниками может уменьшить ЕНВД до 50% взносов ПФР за работников, УСН может уменьшить до 50% на взносы за себя и за работников.

Таблица совместимости для ИП

Можно совмещать ЕНВД и УСН. По ЕНВД платится то что подпадает под налог ЕНВД, остальное — УСН. Если у ИП 2 вида деятельности УСН и ЕНВД, он должен вести раздельный учет. Расходы на УСН, в случае невозможности их разделения, определяются пропорционально доле доходов организации от деятельности, облагаемой ЕНВД, в общем доходе организации по всем видам деятельности и считаются нарастающим итогом с начала года.

Если вы работаете только по ЕНВД — вам нужна только левая колонка.

ЕНВД (Единый налог на вмененный доход, вмененка)

УСН (упрощенная система налогообложения, упрощенка)

ИП на ЕНВД освобождены от уплаты НДФЛ. НДФЛ платят только:

С доходов которые не были деятельностью ИП (9 процентов в отношении доходов от долевого участия в деятельности организаций; стоимости любых выигрышей и призов; процентных доходов по вкладам в банках в части превышения размеров, указанных в статье 214.2 НК; суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 НК). Налоговой базой является доход уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты

ИП на УCН освобождены от уплаты НДФЛ. НДФЛ платят только:

С доходов которые не были деятельностью ИП (9 процентов в отношении доходов от долевого участия в деятельности организаций; стоимости любых выигрышей и призов; процентных доходов по вкладам в банках в части превышения размеров, указанных в статье 214.2 НК; суммы экономии на процентах при получении налогоплательщиками заемных (кредитных) средств в части превышения размеров, указанных в пункте 2 статьи 212 НК). Налоговой базой является доход уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты

Бизнесмены на ЕНВД освобождены от уплаты НДС. НДС платят только:

При ввозе товаров на территорию России. (Налоговый кодекс, ст. 151)

В случае выставления покупателю счет-фактуры с выделенным НДС (Налоговый кодекс, ст.173 п.5)

По деятельности, в рамках простого товарищества (Налоговый кодекс, ст. 174.1)

Как налоговый агент, при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества(НК ст.161 п.3)

Упрощенно НДС считается следующим образом: со всех доходов считается в том числе 18% (сумму разделить на 118 и умножить на 18) — это к начислению; со всех расходов считается 18% — это к зачету; «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

ИП на УСН освобождены от уплаты НДС. НДС платят только:

При ввозе товаров на территорию России. (Налоговый кодекс, ст. 151)

В случае выставления(добровольно) покупателю счет-фактуры с выделенным НДС (Налоговый кодекс, ст.173 п.5) При этом НДС не надо включать ни в доходы ни в расходы. В отличии от ОСНО, при УСН вычесть из «входного» НДС «исходящий» невозможно.

По деятельности, в рамках простого товарищества (Налоговый кодекс, ст. 174.1)

Как налоговый агент, при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества(НК ст.161 п.3)

Упрощенно НДС считается следующим образом: со всех доходов считается в том числе 18% (сумму разделить на 118 и умножить на 18) — это к начислению; со всех расходов считается 18% — это к зачету; «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

ЕНВД (ежеквартально платиться до 25 числа месяца после квартала) Уплатить налог ЕНВД Как рассчитать ЕНВД?

ЕНВД (ежеквартально сдается до 20 числа месяца после квартала) Подать декларацию по ЕНВД Декларация по ЕНВД.xls

Для работодателей. Сумма ЕНВД, подлежащая к уплате, может быть уменьшена: сумма исчисленного ЕНВД минус платёж в ПФР и ФОМС(за работников), ФСС (в т.ч. НС) и больничных за счет работодателя. Сумма единого налога не может быть уменьшена более чем на 50% и платежи за работников в фонды должны быть уплачены в тот же налоговый период(до конца квартала отчетного)(п. 2 ст. 346.32 НК РФ). При этом можно уменьшить сумму налога за I квартал 2013 года на страховые взносы, уплаченные в январе, даже с декабрьской зарплаты. С 2013 года предприниматель-работодатель уменьшать ЕНВД на сумму платежа за себя не может.

Если без работников. Можно уменьшить налог на стоимость страхового года, при этом фиксированные платежи в фонды за ИП должны быть уплачены до подачи декларации по вмененке(Письмо Минфина от 28.04.2012 г. № 03-11-11/138). ИП без работников смогут уменьшать ЕНВД до 100% с 2013 года.

Прямого указания в законе как делить фиксированный платеж ИП между ЕНВД и УСН нет. Вы можете делить его любыми долями.

Книга учета доходов-расходов(раз в год сдается в налоговую до 30 апреля) Это не обязательно, но многие налоговые требуют. Сдаётся в налоговую с Заявление на регистрацию книги доходов и расходов.doc.Заявление в 2 экземплярах. Налоговая её заверяет, книгу, а потом забираете. КУДиР — образцы

У многих вызывает затруднения считать налог УСН доходы вместе с вычетом ПФР Воспользуйтесь этой автоматизированной формой упрощенки в Эксель.

УСН(авансы ежеквартально I кв.(3 мес.) — до 25.04 II кв.(полгода) — до 25.07 III кв.(9 мес.) — до 25.10 IV кв.(год) — до 30.04) Уплачивается налог УСН

УСН(сдается раз в год в налоговую до 30 апреля) Декларация по УСН.xls

Упрощенка доходы-расходы нулевая декларация УСН нулевая декларация 15%.xls

ИП на УСН доходы, могут уменьшить налог: на сумму фиксированного взноса(страхового года), страховых взносов в ПФР, ФОМС, ФСС (в т.ч. от НС) на работников и сумму больничных пособий(за счет работодателя). Эти вычеты можно сделать только из того что вы заплатили за налоговый период(т.е. например, декабрьские взносы за работников могут уменьшить налог УСН уже только следующего года)(1п. 3.1ст. 346.21 Налогового кодекса РФ ред.2013 года). При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50%(до 2012 г.). (за 1 квартал — не более 1/4, за полугодие — не более 1/2, за 9 месяцев — не более 3/4 годовой суммы взносов, за год — всю сумму страховых взносов ИП).

На УСН доходы минус расходы, уменьшать налог не могут, но могут учесть страховые платежи ПФР в составе расходов.

С 2012 года ИП не производящие выплат другим физическим лицам(не работодатели), могут уменьшить налог УСН (доходы) на всю сумму страховых взносов(на 100%) уплачиваемых за себя. Ранее было не более 50%.

Прямого указания в законе как делить фиксированный платеж ИП между ЕНВД и УСНО нет. Вы можете делить его любыми долями.

Таблица совместимости для организаций

Можно совмещать ЕНВД и УСН. По ЕНВД платится то что подпадает под налог ЕНВД, остальное — УСН. Если у ООО 2 вида деятельности УСН и ЕНВД, он должен вести раздельный учет. Если по каким то расходам невозможно отнести затраты их распределяют пропорционально доходам нарастающим итогом с начала года.

Если вы работаете только по ЕНВД — вам нужна только левая колонка.

ЕНВД (Единый налог на вмененный доход, вмененка)

УСН (упрощенная система налогообложения, упрощенка)

ООО на ЕНВД освобождены от уплаты Налога на прибыль. Налог на прибыль платят только:

По доходам, полученным в виде дивидендов (Налоговый кодекс, ст.284 п.3)

По операциям с отдельными видами долговых обязательств (государственных и муниципальных ценных бумаг) (Налоговый кодекс, ст.284 п.4)

Налог на прибыль(ежеквартально сдается декларация до 28 числа(за год — до 28 марта)) Налог на прибыль для ООО.xls

Налог на прибыль(ежеквартально платится до 28 числа(за год — до 28 марта)) Платежки и квитанции

ООО на УСН освобождены от уплаты Налога на прибыль. Налог на прибыль платят только:

По доходам, полученным в виде дивидендов (Налоговый кодекс, ст.284 п.3)

По операциям с отдельными видами долговых обязательств (государственных и муниципальных ценных бумаг) (Налоговый кодекс, ст.284 п.4)

Налог на прибыль(ежеквартально сдается декларация до 28 числа(за год — до 28 марта)) Налог на прибыль для ООО.xls

Налог на прибыль(ежеквартально платится до 28 числа(за год — до 28 марта)) Платежки и квитанции

ООО на ЕНВД освобождены от уплаты НДС. НДС обязательно платят только:

При ввозе товаров на территорию России. (Налоговый кодекс, ст. 151)

В случае выставления покупателю счет-фактуры с выделенным НДС (Налоговый кодекс, ст.173 п.5)

По деятельности, в рамках простого товарищества (Налоговый кодекс, ст. 174.1)

Как налоговый агент, при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества(НК ст.161 п.3)

Упрощенно НДС считается следующим образом: со всех доходов считается в том числе 18% (сумму разделить на 118 и умножить на 18) — это к начислению; со всех расходов считается 18% — это к зачету; «к начислению» минус «к зачету» равно «к уплате в бюджет».

ООО на УСН освобождены от уплаты НДС. НДС обязательно платят только:

При ввозе товаров на территорию России. (Налоговый кодекс, ст. 151)

В случае выставления(добровольно) покупателю счет-фактуры с выделенным НДС (Налоговый кодекс, ст.173 п.5) При этом НДС не надо включать ни в доходы ни в расходы. В отличии от ОСН, при УСН вычесть из «входного» НДС «исходящий» невозможно.

По деятельности, в рамках простого товарищества (Налоговый кодекс, ст. 174.1)

Как налоговый агент, при аренде федерального имущества, имущества субъектов Российской Федерации и муниципального имущества(НК ст.161 п.3)

Упрощенно НДС считается следующим образом: со всех доходов считается в том числе 18% (сумму разделить на 118 и умножить на 18) — это к начислению; со всех расходов считается 18% — это к зачету; «к начислению» минус «к зачету» равно «к уплате в бюджет».

ЕНВД (ежеквартально платиться до 25 числа месяца после квартала) Уплатить налог ЕНВД Как рассчитать ЕНВД?

ЕНВД (ежеквартально сдается до 20 числа месяца после квартала) Подать декларацию по ЕНВД Декларация по ЕНВД.xls

Сумма ЕНВД, подлежащая к уплате, может быть уменьшена: сумма исчисленного ЕНВД минус платёж в ПФР и ФОМС, ФСС(в т.ч. НС) и больничных за счет работодателя. Сумма единого налога не может быть уменьшена более чем на 50% и платежи в фонды должны быть уплачены в тот же налоговый период(до конца квартала отчетного)(п. 2 ст. 346.32 НК РФ).

Книга доходов-расходов(раз в год сдается в налоговую до 30 апреля) Это не обязательно, но многие налоговые требуют. Сдаётся в налоговую с Заявление на регистрацию книги доходов и расходов.doc.Заявление в 2 экземплярах. Налоговая её заверяет, книгу, а потом забираете. КДиР — образцы

У многих вызывает затруднения считать налог УСН доходы вместе с вычетом ПФР Воспользуйтесь этой автоматизированной формой упрощенки в Эксель.

УСН(авансы ежеквартально I кв.(3 мес.) — до 25.04 II кв.(полгода) — до 25.07 III кв.(9 мес.) — до 25.10 IV кв.(год) — до 30.04) Уплачивается налог УСН

УСН(сдается раз в год в налоговую до 31 марта) Декларация по УСН.xls

Упрощенка доходы-расходы нулевая декларация УСН нулевая декларация 15%.xls

ООО на УСН доходы, могут уменьшить налог: на сумму страховых взносов в ПФР, ФОМС, ФСС (в т.ч. от НС) на работников и сумму больничных пособий(за счет работодателя). Эти вычеты можно сделать только из того что вы заплатили за налоговый период(т.е. например, декабрьские взносы за работников могут уменьшить налог УСН уже только следующего года)(1п. 3.1ст. 346.21 Налогового кодекса РФ ред.2013 года). При этом сумма налога (авансовых платежей по налогу) не может быть уменьшена более чем на 50%.

На УСН доходы минус расходы, уменьшать налог не могут, но могут учесть эти платежи в составе расходов.

Баланс Форма №1: (бухгалтерская отчетность)

I кв. — до 30 апреля

II кв. — до 30 июля

III кв. — до 30 октября

IV кв. — до 30 марта

С 2013 года только годовой — до 30 марта

Бухгалтерский баланс.XLS

См. также. Образец нулевого Баланса

С 2013 нужно будет формировать Баланс каждый квартал, но сдавать отчётность в налоговую нужно будет только годовую.

Есть сервис где можно без труда сформировать баланс при ЕНВД и другую отчетность и подать через интернет.

В соответствии с 402-ФЗ «О бухгалтерском учете» от 06.12.2011 с 2013 года вести бухучет и сдавать бух. отчетность обязаны будут все организации.

Организации, применяющие упрощенную систему налогообложения, ведут бухгалтерский учет только основных средств и нематериальных активов. Это установлено пунктом 3 статьи 4 Федерального закона от 21.11.1996 г. № 129-ФЗ «О бухгалтерском учете». Доходы и расходы они учитывают в соответствии со ст. 346.24 НК РФ и отражают их в книге учета доходов и расходов. А для того чтобы выплатить дивиденды организации, необходимо рассчитать чистую прибыль.

Бухгалтерская отчетность предоставляется только учредителям общества, в налоговую инспекцию ее сдавать не нужно.

С 1 января 2013 года налогоплательщики-организации, применяющие УСН, обязаны будут вести и сдавать бухгалтерский учет(раз в год) по специальным формам для малого бизнеса.

Баланс Форма №1: (бухгалтерская отчетность)

I кв. — до 30 апреля

II кв. — до 30 июля

III кв. — до 30 октября

IV кв. — до 30 марта

С 2013 года только годовой — до 30 марта

Бухгалтерский баланс.XLS

См. также. Образец нулевого Баланса

С 2013 нужно будет формировать Баланс каждый квартал, но сдавать отчётность в налоговую нужно будет только годовую.

Есть сервис где можно без труда сформировать баланс при УСН и другую отчетность и подать через интернет.

Отчет о прибылях и убытках Форма №2(он же отчет о финансовых результатах): (бухгалтерская отчетность)

I кв. — до 30 апреля

II кв. — до 30 июля

III кв. — до 30 октября

IV кв. — до 30 марта

С 2013 года только годовой — до 30 марта

Отчет о прибылях и убытках.XLS

См. также. Образец нулевого Отчета о прибылях и убытках

С 2013 нужно будет формировать отчет о прибылях и убытках каждый квартал, но сдавать отчётность в налоговую нужно будет только годовую.

В соответствии с 402-ФЗ «О бухгалтерском учете» от 06.12.2011 с 2013 года вести бухучет и сдавать бух. отчетность обязаны будут все организации.

С 1 января 2013 года налогоплательщики-организации, применяющие УСН, обязаны будут вести и сдавать бухгалтерский учет(раз в год) по специальным формам для малого бизнеса.

Отчет о прибылях и убытках Форма №2(он же отчет о финансовых результатах): (бухгалтерская отчетность)

I кв. — до 30 апреля

II кв. — до 30 июля

III кв. — до 30 октября

IV кв. — до 30 марта

С 2013 года только годовой — до 30 марта

Отчет о прибылях и убытках.XLS

См. также. Образец нулевого Отчета о прибылях и убытках

С 2013 нужно будет формировать отчет о прибылях и убытках каждый квартал, но сдавать отчётность в налоговую нужно будет только годовую.

Как мы видим ЕНВД и УСН совершенно разные в расчетах. Объединяет их то что оба режима включают в себя группу налогов таких как налог на имущество, НДС, НДФЛ (для ИП), налог на прибыль (для ООО).

Доходы разделите на две группы:

- доходы от деятельности фирмы на упрощенке;

- доходы от деятельности фирмы на вмененке.

Расходы разделите на три группы:

- расходы, связанные с деятельностью фирмы на упрощенке;

- расходы, связанные с деятельностью фирмы на вмененке

- расходы, одновременно связанные с деятельностью фирмы на упрощенке и на ЕНВД (например, общехозяйственные расходы).

Раздельный учет по разным видам деятельности можно вести с помощью дополнительных субсчетов, открытых к счетам учета доходов и расходов. Но для этого фирма должна вести полноценный бухучет. Кроме того, доходы и расходы по разным видам деятельности можно учитывать в отдельных регистрах (таблицах, справках и т. д.).

Расходы, которые одновременно относятся к разным видам деятельности, распределите пропорционально доле доходов от каждого вида деятельности в общем объеме доходов (п. 8 ст. 346.18 НК РФ).

Долю доходов от деятельности фирмы на упрощенке рассчитайте по формуле:

Доля доходов от деятельности фирмы на упрощенке

Как закрыть точку на ЕНВД

Компания или индивидуальный предприниматель в ходе своей деятельности стремится получать как можно больше прибыли. Если одна торговая точка не оправдывает ожиданий, ее можно закрыть и открыть новую. Также фирма или ИП может решить закрыть точку и прекратить предпринимательскую деятельность. Нужно ли извещать налоговую о таких переменах?

Компания или индивидуальный предприниматель в ходе своей деятельности стремится получать как можно больше прибыли. Если одна торговая точка не оправдывает ожиданий, ее можно закрыть и открыть новую. Также фирма или ИП может решить закрыть точку и прекратить предпринимательскую деятельность. Нужно ли извещать налоговую о таких переменах?

Деятельность прекращается

В этом случае не нужно отдельно извещать ИФНС о закрытии торговой точки. Как закрыть точку на ЕНВД говорится в п. 3 ст. 346.28 НК РФ. В течение 5 дней после прекращения своей деятельности налогоплательщик обязан подать в налоговую заявление о снятии с учета в качестве плательщика ЕНВД. Для этого предусмотрена форма ЕНВД-3 для организаций и ЕНВД-4 для ИП, утвержденные Приказом ФНС России от 11.12.2012 N ММВ-7-6/[email protected]

Если этого не сделать, компания или ИП обязаны продолжать платить налог. Предоставление «нулевых» деклараций не подразумевается. Об этом писал Минфин в письме 03-11-11/302 от 2 декабря 2011 года.

Закрывается одна точка

У налогоплательщика может быть несколько торговых точек. В какой-то может он может решить закрыть одну из них. Или можно закрыть одну точку и открыть другую. Прежде всего, надо определить, будут ли у налогоплательщика точки на ЕНВД, по которым он должен отчитываться в ту же ИНФС, где находится закрываемая точка.

Если да, то в налоговую не нужно подавать дополнительных заявлений или уведомлений. В очередной декларации по ЕНВД предприниматель должен будет указать актуальные физические показатели в разделе 2.

Если же деятельность на ЕНВД в районе, к которому относится закрываемая точка, прекращается, налогоплательщик, как и при прекращении деятельности, обязан подать в ИФНС заявление о снятии с учета в качестве плательщика ЕНВД. При этом он может применять ЕНВД в других районах.

Обычно закрытие точки не «привязывают» к окончания месяца или квартала. Поэтому важно знать, как считается налог при закрытии торговой точки в середине месяца. Расчет будет зависеть от того, снимается ли налогоплательщик с учета по ЕНВД в данной налоговой.

1. Налогоплательщик снимается с учета как плательщик ЕНВД в данной ИФНС (т.е. у него больше нет точек на подотчетной территории). Расчет вмененного дохода за неполный месяц происходит пропорционально количеству дней до даты прекращения деятельности, указанной в уведомлении в ИФНС (п. 10 ст. 346.29 НК РФ).

Подробнее про расчет налога за неполный месяц можно прочитать здесь.

2. Компания продолжает деятельность на ЕНВД на территории, подотчетной налоговой, к которой относится закрываемая точка. В этом случае налог рассчитывается за полный месяц, в котором произошло закрытие точки. Этого требует ИФНС в письме № от 27.06.2014. Поэтому, когда компания или ИП задумывается, как закрыть точку на ЕНВД, следует помнить, что выгоднее ее закрыть в конце месяца, чтобы не платить налог за период, когда деятельность не ведется.

Заполняем декларацию

При заполнении декларации по ЕНВД особое внимание нужно уделить разделу 2. Данные по закрываемой торговой точке должны быть поданы в последний раз в декларации за квартал, в котором точка прекратила свою деятельность. Если компания прекращает деятельность по ЕНВД в данной налоговой, в неполном месяце нужно указать уменьшенную сумму физического показателя в строках 050-070. Об этом Минфин сообщил в письме 22 мая 2013 г. N ЕД-3-3/[email protected]

Магазин розничной торговли ООО «Ромашка» закрывается 7 августа 2014 года. Компания применяет ЕНВД. Площадь торгового зала составляет 20 метров. Рассчитаем физический показатель за август.

Компания больше не имеет торговых точек на территории, подотчетной данной налоговой.

Физический показатель за август будет рассчитываться:

20 (метров) * 6 (количество дней работы)/31(количество дней в августе) = 3,87.

В строке 060 нужно указать «4», т.к. цифры округляются.

Вариант 2

Компания имеет торговые точки, относящиеся к данной ИНФС.

В этом случае организация указывает в строке 060 показатель 20, как за полный месяц.

О том, как заполняется декларации по ЕНВД в 2014 году, можно прочитать здесь.