Как сэкономить на стоимости ОСАГО?

В новой редакции закон об ОСАГО допускает коридор по цене, в рамках которого страховая компания может установить базовый тариф. Так, базовый тариф для автомобилей физических лиц, проживающих в Санкт-Петербурге, составляет

от 3 432 до 4 118 рублей.

Самое существенное влияние на цену полиса ОСАГО оказывает коэффициент бонус-малус, который присваивается в зависимости от наличия или отсутствия страховых выплат по предыдущим договорам ОСАГО. Старайтесь водить аккуратно и не попадать в аварии по своей вине.

Всегда требуете у своего страховщика объективную информацию о своем КБМ. Не выбрасывайте старые полисы ОСАГО – это поможет выявить Ваш реальный КБМ.

Молодые и неопытные водители, допущенные к управлению Вашим автомобилем, увеличивают стоимость полиса ОСАГО. Если Вы предпочитаете не ограничивать список водителей, допущенных к управлению, то стоимость Вашего полиса ОСАГО возрастет на 80%!

Если Вы только задумываетесь о приобретении автомобиля, обратите внимание на то, что стоимость ОСАГО на более мощные автомобили выше, чем на автомобили со средней мощностью. Помните, что разница всего в 1 л.с. может привести к удорожанию полиса на 20%.

Если Вы оформляете полис ОСАГО на несколько месяцев в году, Вы заплатите больше за каждый месяц, чем те, кто приобрел полис на целый год. Например, стоимость полиса на 3 месяца составит половину годовой стоимости ОСАГО.

Путеводитель «ТУРЦИЯ ДЛЯ ВСЕХ»

Обновлено 16 мая 2018 г.

Второй важной покупкой для отдыха в Турции (после путевки или авиабилета) является медицинская страховка. До определенного момента мы ездили в Турцию, да и в другие страны, не оформляя страховки. Однако после нескольких случаев «на грани» я твердо решил, что покупка медицинской страховки в Турцию – это разумные расходы во время путешествий. Сейчас мы покупаем дополнительную страховку в Турцию, даже если едем по путевке. В крайнем случае, если ограничены в финансах, берем дополнительную страховку на детей.

В этой статье рассматривается, как работает медицинская страховка в Турцию, что надо знать при выборе страховки, приведен рейтинг страховых компаний, описаны важные нюансы страховок. Информация подобрана с учетом турецкой специфики в медицинском страховании, но она справедлива и для других стран.

Самое важное для тех, кто не любит читать

- Покупать медицинскую страховку в Турцию лучше всего через сервис Cherehapa, где можно сравнить стоимость страховок от 14 страховых компаний. Сервис Cherehapa имеет хорошую техподдержку и может помочь в случае проблем со страховой компанией.

- Если нужны максимально качественные страховки, то следует брать Allianz Global Assistance (Mondial) или страховку ERV.

- Если нужны страховки подешевле, но с достаточным количеством хороших отзывов, то берите Согласие (с ассистансом AP Companies) или УралСиб (с ассистансом Savitar Group).

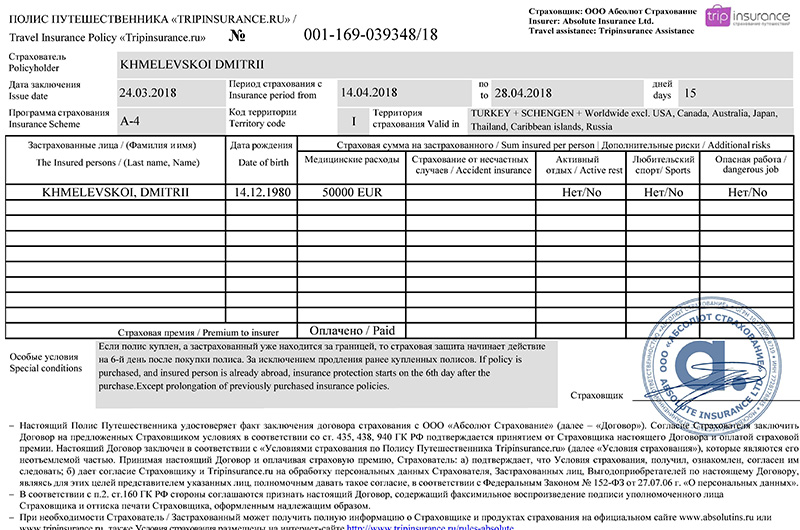

Моя медицинская страховка для поездки в Стамбул, купленная через интернет. Страховка от Абсолют Страхования.

Что надо знать о страховке в Турцию: как она устроена и как работает

Медицинскую страховку в Турцию покупают у страховой компании, но она сама не занимается страховым случаем. Для этого у нее заключен договор с компаний-посредником, которая называется ассистанс. Как бы получается некая связка «страховая компания + ассистанс».

Страховая компания – это тот, кто нам продает страховку. Страховая компания занимается только деньгами. Она решает по запросу ассистанса, считать Ваш случай страховым или не считать, иными словами, выделить Вам деньги для обращения к врачу или не выделять.

Ассистанс – это сервисная компания-посредник между страховой и больницей. Именно она заключает договоры с больницами непосредственно в Турции, именно она связывается с этими больницами в случае наступления страхового случая и, самое главное, именно она направляет запрос в страховую для того, чтобы страховая выделила деньги для обращения к врачу. Купить страховку непосредственно у ассистанса нельзя – это можно сделать только через страховую компанию.

Важен авторитет и опыт ассистанса. Сравните сами. Надежный и авторитетный ассистанс Allianz Global Assistance (Mondial) обрабатывает за 5 часов столько обращений за помощью, сколько российский GVA обрабатывает за один год.

Как вы правильно поняли, важно не только выбрать хорошую страховую компанию, которая не будет всячески стараться избежать трат по Вашему страховому случаю, но и правильно выбрать ассистанса, который оперативно свяжется с больницей, отправит запрос в страховую и будет сопровождать Вас при страховом случае. А если быть точным, важна связка «страховая компания + ассистанс». Поэтому на этой странице фактически приведен рейтинг не страховых компаний, а именно связки «страховая + ассистанс».

Что будет в случае неудачного выбора связки «страховая + ассистанс»? Самые распространённые случаи недобросовестной работы такие.

- Запрос в страховую долго отправляется, обрабатывается и долго решают, считать ли Ваш случай страховым, иначе говоря, после обращения Вы можете ждать много часов того момента, когда попадёте на прием к врачу. А это неприемлемо, когда Вы реально себя плохо чувствуете, у Вас температура и Вам нехорошо. Ожидать 3-12 часов – это не допустимо ни в коем случае, когда от этого может зависеть здоровье или даже жизнь, Ваша или Вашего ребенка.

- Вас просят оплатить расходы самим, а потом, дескать, когда Вы вернётесь, Вам их компенсируют. На практике Вам потребуется собрать все документы в Турции (обязательно какой-то бумажки не будет хватать), предъявить этот набор документов в страховую компанию, где могут потребовать перевести эти документы на русский язык (это дополнительные расходы), написать заявление на компенсацию средств, а потом ждать, посчитают ли Ваш случай страховым или нет, после чего примут решение, выплачивать Вам компенсацию или не выплачивать. Внимание! Это все признаки не очень хорошей страховой компании. Вероятность получить возврат средств у такой страховой компании минимальна.

- Дозвониться до страховой или ассистанса – это большая проблема. Оператор на телефоне может говорить на непонятном для Вас языке – это также неприемлемо. Техподдержка должна быть круглосуточная, а оператор должен говорить на том языке, который Вы понимаете.

И еще важно упомянуть, что такое франшиза.

Франшиза — это то, сколько своих денег Вы заплатите на месте, а траты сверх этой суммы уже оплатит страховая компания. Обычно франшиза – 50 долларов. Часто путевки комплектуются страховками с франшизой. Как правило, страховки с франшизой стоят дешевле. Страховки без франшизы несколько дороже, но Вы тогда вообще ничего платить не будете при страховом случае.

Вывод: какая медицинская страховка в Турцию хорошая?

- Надежная страховая компания.

- Надежный ассистанс.

- Отсутствие франшизы, или она будет не очень большая.

- Русскоговорящая поддержка.

«Онлайн Страховка»

Признанный эксперт в страховании путешественников и ОСАГО

+7 (800) 302-21-30 — бесплатная консультация по покупке страхового полиса

Страхование путешественников

Медицинская страховка для выезда за границу

Медицинская страховка для выезда за границу понадобится тем, кто решил отправиться в путешествие за пределы Родины. Для того, чтобы самостоятельно разобраться во всех нюансах страхования, понадобится много времени. Специалисты сервиса Online-Strahovka.com разработали функционал, который сравнивает страховые условия сразу во всех крупных страховых компаниях, и дает возможность купить электронный страховой полис онлайн не выходя из дома. Глядя на стоимость страховки и на остальные условия страхования, Вы сами принимаете решение, у какой страховой компании лучше купить туристическую страховку.

На сайте «Онлайн Страховка» присутствует онлайн калькулятор, с помощью которого вы можете рассчитать стоимость медицинской страховки для путешествия за границу.

«Онлайн Страховка» — это точно такой же страховой полис, как и те, которые покупают в офисах страховых компаний. Медицинская страховка для выезда за границу включает в себя страхование жизни и здоровья на весь период времени вашего путешествия.

По своему усмотрению, Вы можете включить в свою страховку другие опции:

- страхование багажа

- страхование при занятиях спортом

- страхование от несчастных случаев

- страхование гражданской ответственности

- страхование при отмене поездки

- страхование при потере документов

- страхование при беременности

- страхование при солнечных ожогах

- страхование при поездке на автомобиле

- страхование при аллергических реакциях

- страхование при обострении хронических заболеваний

- и многое другое.

Какая страховая компания лучше?

Вам не нужно сомневаться, какую страховую компанию лучше выбрать, так как мы работаем только с проверенными крупными компаниями, такими как: АльфаСтрахование, ВТБ Страхование, Liberty, АРСЕНАЛЪ, Абсолют Страхование, INTOUCH, ВСК Страховой Дом, ERGO, ERV, Гайде, Ренессанс, Ингосстрах, Русский Стандарт, РЕСО, СБЕРБАНК СТРАХОВАНИЕ, Тинькофф Страхование, Росгосстрах, Уралсиб, Allianz, Зетта Страхование, Согласие. Данные страховые компании оказывают качественные услуги при обслуживании путешественников, поэтому туристы всегда уверены в собственном выборе.

Медицинская страховка для Шенгенской визы

Медицинская страховка для Шенгенской визы является обязательной для граждан России, которые решили посетить Евросоюз. «Онлайн Страховка» купленная с помощью нашего сервиса, принимается всеми визовыми центрами (посольствами и консульствами).

При подготовке документов на Шенгенскую визу, одним из требований является медицинская страховка для выезда за рубеж, с минимальным покрытием на сумму 30 тысяч евро. И это независимо от того, какую визу вы хотите получить (туристическую, мульти-визу, бизнес-визу или срочную визу).

Медицинскую страховку для Шенгенской визы нужно иметь при посещении: Австрии, Бельгии, Венгрии, Германии, Греции, Дании, Исландии, Испании, Италии, Латвии, Литвы, Люксембурга, Мальты, Нидерландов, Норвегии, Польши, Португалии, Словакии, Словении, Финляндии, Франции, Чехии, Швейцарии, Швеции и Эстонии.

Туристические страховки, приобретенные с помощью нашего сайта, всегда удовлетворяют требования посольств для получения Шенгенской визы. Сервис «Онлайн Страховка» внимательно следит за всеми изменениями в законодательстве и учитывает их правила.

Помимо стран Шенгенского договора, страховые компании рекомендуют покупать туристическую страховку и при посещении более экзотических государств, таких как: Турция, Таиланд, Вьетнам, Египет, Индия, Шри-Ланка, Кипр, Тунис, Камбоджа, Черногория, Доминикана, Мальдивы, Марокко, Сейшелы, Малайзия, Иордания, Маврикий и других.

Чтобы себя подстраховать, рекомендуется также оформлять страховку при катании на лыжах на горнолыжных курортах Италии и Болгарии, при плавании на Канарских островах и при посещении Китая.

Купив туристическую страховку вы получите:

- неотложную врачебную помощь и компенсацию мед. расходов

- компенсацию цены багажа из-за его порчи либо утраты

- компенсацию потерь из-за отмены либо переноса путешествия

- другие возможные компенсации, оговоренные заранее страховой компанией

Вы можете оформить туристическую страховку онлайн на нашем сайте и получить полис на свою электронную почту за 5 минут.

Является ли страховой полис, купленный онлайн, настоящим?

Естественно. Медицинские страховки для выезда за границу уже более 6 лет благополучно продают через интернет. Страховой полис будет достаточно показать на экране смартфона, однако, советуем также распечатать и вложить его в загранпаспорт.

Можно ли использовать онлайн страховку для оформления туристической визы?

Да. Для оформления Шенгенской визы будет достаточно предъявить распечатанный полис. Однако существуют государства, такие как США и Канада, в посольстве которых потребуется оригинал страховки, но таких стран с каждым днем становится все меньше. Определенно можно сказать, что приобретать полис в онлайне — абсолютно стандартная практика.

Где получить оригинал страховки, купленной онлайн?

Вам нужно позвонить по телефону в саму страховую компанию. Хотя, для получения помощи в поездке, вам кроме распечатки полиса или его электронной версии, ничего не понадобится.

Если я куплю туристическую страховку сегодня, то когда я смогу ее использовать?

Не все страховщики предоставляют возможность выбора сегодняшней даты при покупке полиса путешественника. Это связано с тем, чтобы избежать проблем с мошенничеством (например, турист попал на мотоцикле в ДТП и решил сразу же купить страховку).

Какую сумму мне заплатит страховая, если произойдет страховой случай?

Все денежные вопросы страховая компания решает вместе с компанией ассистансом, которая работает в этой стране. Вам предоставят медицинскую помощь в стране вашего нахождения и покроют ваши убытки. Ни в руки, ни на банковскую карту вам финансы перечислять не будут. Хотя бывают и исключения, когда туристам компенсируют расходы на международные телефонные звонки.

Какие страховки можно купить онлайн на вашем сайте Online-Strahovka.com?

Мы сравниваем стоимость страховок в разных страховых компаниях и показываем на одной странице какие у них цены. Потом вы сами выбираете нужные вам опции и смотрите, как от этого меняется стоимость. Далее вы переходите на сайт страховой компании и там оформляете страховку.

Важно: мы не продаем страховки на нашем сайте.

Что дешевле, купить страховку онлайн или в страховой компании?

Стоимость страховки в офисах страховых компаний и при покупке онлайн, абсолютно одинаковая. Более того, при покупке полиса через интернет, вам не нужно никуда ехать. На оформление полиса через интернет у вас уйдет до пяти минут.

Какие выгоды покупки туристической страховки на сайте Online-Strahovka.com?

Основной выгодой является то, что вам не нужно ходить по сайтам всех страховых компаний и разбираться в премудростях страхования. На нашем сайте вы заполняете данные один раз и смотрите условия страхования на одной странице сразу по всем страховым компаниям. Данные можно отсортировать, например по убыванию стоимости и выбрать дополнительные функции.

Какую лучше оформить страховку при поездку в Европу? Азию? США?

При путешествии в Азию, вам, скорее всего, может пригодиться полис с активным времяпрепровождением (мотобайк, серфинг и т.д.).

При поездку в Европу и США лучше выбирать полис со страховым покрытием от 50 или даже от 100 тысяч долларов/евро, так как медицинское обслуживание там довольно дорогое.

Какую медицинскую страховку лучше купить для занятий горнолыжным спортом?

При покупке медицинской страховки следует выбрать дополнительную опцию — Активный спорт.

В какой денежной единице производить расчет страхового полиса?

Если собираетесь в Европу, то – в евро, а для других стран выбирайте доллар.

Обязательно ли покупать медицинскую страховку при путешествии за границу?

При поездку в Европу в государства Шенгенского соглашения вам обязательно понадобиться покупать страховку, так как без нее вам не дадут визу.

При путешествии в другие страны, полис можно купить на ваше усмотрение, но лучше подстраховаться и потратить небольшую сумму, чтобы себя застраховать.

Штраф за езду без страховки в 2018 году

Люди, управляющие транспортным средством, должны иметь при себе 3 документа, которые дают им право водить автомобиль: водительское удостоверение, регистрационное свидетельство (техпаспорт) и полис обязательного страхования автогражданской ответственности (ОСАГО). Если человек осуществляет управление автотранспортом без какого-либо из них, то по отношению к нему применяются штрафные санкции.

В конце 2017 года в «Кодексе Российской Федерации об административных правонарушениях» от 30.12.2001 N 195-ФЗ (ред. от 31.12.2017) появились некоторые изменения, поэтому владельцев автомобилей интересует, какие штрафы им грозят при езде без страховки в 2018 году.

Отсутствие полиса

Полис автострахования может отсутствовать по нескольким причинам:

- полис оформлен, но его нет у водителя на момент проверки документов;

- страховка не оформлялась;

- лицо, осуществляющее управление автомобилем, не внесено в перечень лиц, указанных в страховке.

Именно эти причины непосредственно влияют на размер выписанного штрафа.

Документ забыли дома

Если страховка оформлена, но её невозможно предъявить на момент проверки уполномоченному сотруднику ГИБДД, то штраф составит 500 руб. Основная сложность заключается в том, как доказать, что у водителя на самом деле есть действующий ОСАГО. Для этого можно поступить следующим образом:

- организовать доставку к месту проверки в течении ближайшего времени;

- выразить своё несогласие с размером штрафа, а при заполнении протокола указать причину своего несогласия.

Это позволит обжаловать выданное постановление о штрафе в срок до 10 суток.

Страховка не оформлена

Если при проверке будет установлено, что полис не был оформлен на человека, осуществляющего управление автомобилем, то размер штрафа за такое административное правонарушение составит 800 руб.

Водитель не вписан в полис

На самом деле полис представляет собой документ, который гарантирует ответственность конкретного водителя перед остальными гражданами. Поэтому всех возможных водителей, которые пользуются автомобилем даже редко, необходимо внести в страховку во время её оформления, иначе человека по результатам проверки оштрафуют на 500 руб.

При этом проверяется и актуальность ОСАГО у самого владельца транспортного средства. Если полис не оформлен, то штрафные санкции коснутся обоих: и лица, выполняющего вождение, и хозяина авто.

Страховка просрочена

Распространённое мнение о том, что просроченный и отсутствующий ОСАГО отличаются, не имеет под собой никакого основания. На самом деле просроченная страховка не имеет силы, поэтому истёкший срок действия полностью нивелирует её, то есть, просрочку можно считать равноценной отсутствию. Штраф в таком случае составит 800 руб.

Езда в период, не указанный в ОСАГО

Некоторые автомобили не эксплуатируются на протяжении круглого года. Для таких случаев страховые фирмы предлагают оформление специального полиса, в котором указан ограниченный срок действия, например, с апреля по октябрь. По стоимости данный документ обойдётся дешевле. Но в том случае, если средство будет эксплуатироваться в период, на который страховка не распространяется, по отношению к водителю применят штрафные санкции в размере 500 руб.

При отсутствии страхового договора не всегда предусмотрены штрафы. В некоторых случаях проверка, в ходе которой выявлено отсутствие ОСАГО, не грозит водителю административной ответственность.

Это возможно в таких случаях;

- автотранспортное средство приобретено менее 10 дней назад (регламентированный срок оформления ОСАГО после покупки составляет 10 суток);

- конструкция данного транспортного средства не может обеспечить скорость более 20 км/час;

- автомобили находятся в ведомстве ВС РФ (кроме пассажирских автобусов, машин, прицепов и пр., используемых в хозяйственных целях);

- авто с официальной регистрацией за границей (в том случае, если гражданская ответственность регламентирована международными системами страхования).

В других случаях во избежание штрафа водитель всегда должен иметь при себе ОСАГО во время вождения. Если он отказывается предъявить этот документ, то подобный отказ приравнивается к его отсутствию.

Что грозит водителю за езду без страховки: видео

Страховка на Кипр для туристов 2018

Почему покупают страховки на Кипр, сколько стоит полис туриста, где можно посчитать и сравнить страховки.

Страховка на Кипр

Как выбрать и приобрести туристическую страховку на Кипр

Когда-то власти Кипра пошли российским туристам навстречу и по максимуму упростили для нас визовый вопрос. Всё, что нужно для въезда — это заполнить простецкую анкету, отправить в консульство и получить на адрес электронной почты готовое разрешение на въезд, которое называется провиза. Страховка на Кипр не требуется, если вы едете на остров с провизой, но иметь при себе страховой полис желательно и Вы сейчас поймёте почему.

Содержание статьи:

1. Почему покупают страховки на Кипр?

Как показывают опросы в социальных сетях, большинство путешественников перед поездкой делают страховку для выезжающих за рубеж. Так, из 140 человек сто ответили, что они делают туристическую страховку перед поездкой на Кипр. И только 30 человек сказали, что они не оформляют страховой полис перед выездом на отдых. Данный опрос говорит о том, что большинство поступает мудро. И вот почему.

2. Почём медицина на Кипре?

Посудите сами. Обычный визит к врачу на Кипре (например, к частному педиатру) стоит около 50 евро. Вызов врача на дом — 80 евро. Причём это только оплата за консультацию специалиста, а анализы, обследование и лекарства (если потребуется) — за отдельную плату. А расценки в кипрских клиниках примерно такие: самый простой анализ — от 50 евро, общее обследование — от 120 евро, УЗИ — от 200 евро, простое лечение зуба — от 40 евро, сложное лечение зуба (удаление нерва, чистка каналов, установка пломбы) — 300 евро, МРТ — 600 евро. Комментарии тут излишни.

На заметку! На Кипре нет такого понятия «скорая помощь», как в нашем понимании. Т.е. «неотложка» там, конечно, есть, но выезжают они только в экстренных случаях (инфаркт, инсульт, большая кровопотеря). Прочтите рассказы местных жителей о том, как работает экстренная медицинская помощь на острове и почему надо страховаться на Кипре — здесь >.

3. Сколько стоит минимальная страховка

Минимальная страховка на Кипр. Стоимость базового варианта туристической страховки для поездки на Кипр на 2 недели от 800 руб. Сюда входит вызов врача по медицинским показаниям, возмещение расходов за лекарства и даже экстренная стоматология.

Из всего вышесказанного можно сделать вывод, что покупка страховки на Кипр — разумный шаг. Особенно, если вы путешествуете с детьми. Конечно, некоторые могут сказать, что нет смысла покупать полис, ведь с ними всё равно ничего не произойдёт. Но это дело добровольное — страховаться или нет.

Перейдите по ссылке, чтобы узнать, какие есть и сколько стоят минимальные страховки на Кипр — здесь.

* Страховая сумма — 30 000 евро, вызов врача, лечение, госпитализация, экстренная стоматология, транспортировка больного, расходы на телефон, экстренная медицинская помощь. Актуально на август 2018 года.

4. Где купить страховку на Кипр?

Где купить страховку на Кипр? Теперь никуда бежать не надо. Страховые полисы уже давно покупают через Интернет. Есть удобные онлайн-сервисы, которые специализируются на продаже страховок для выезжающих за рубеж. На таких сайтах есть легкий поиск, удобное сравнение страховок от ведущих страховых компаний.

Вот эти сайты, где можно посчитать страховку на Кипр: Tripinsurance, Cherehapa Страхование, Strahovkaru.

Давайте посчитаем, сколько будет стоить базовая страховка (минимум, соответствующий законодательству). Допустим, есть турист (30 лет), который едет отдыхать на 2 недели (с 1 по 14 августа). Посмотрим, что предлагают нам самые известные сайты по продаже туристических страховок на Кипр (и не только) в 2018 году.

5. Страхование в компании Tripinsurance

«Tripinsurance» – компания, которая ведёт свою историю с 2012 года. Опыт сотрудничества с лучшим мировым ассистансом Allianz Global Assistance (ранее Mondial Assistance) позволил компании заслужить много положительных отзывов в свой адрес. Если хотите застраховать себя и своих близких максимально надёжно, то посмотрите страховки на сайте Tripinsurance — здесь.

На Кипре сервисная компания Tripinsurance (теперь у них есть собственный сервисный центр) работает во всех крупных населённых пунктах. Так, в Пафосе по страховому случаю можно обратиться в 3 клиники, в Лимассоле — в 2 клиники. Также есть представительства в Ларнаке, Никосии и в Фамагусте (Протарас, Айя-Напа). На территории всего Кипра работает русскоговорящий педиатр, врач общей практики, которые могут выехать на дом.

- страховая сумма увеличена до 500 000 евро;

- расширенное покрытие включает: экстренная стоматологическая помощь, визит третьего лица, досрочное возвращение домой, задержка авиарейса, юридическая помощь;

Стандартная страховка на Кипр STANDARD (страховая сумма — 500 000 евро, расширенное покрытие) на две недели будет стоить от 2 759 руб. Посчитать страховку на Кипр можно — здесь >.

6. Страхование в компании «Cherehapa Страхование»

«Cherehapa Страхование» – online-сервис покупок туристических страховок на Кипр и в другие страны. Компания работает на рынке давно и надёжно. Весомым плюсом этого сервиса является то, что теперь не нужно лазить по мудрёным страницам страховых компаний (Альфа, ВТБ, Ингосстрах, Росгосстрах и прочие), терять время, сравнивая условия каждой, и выбирать лучший продукт. Все ведущие страховые компании представлены на одном сайте — «Cherehapa Страхование».

Ребята постарались и создали очень удобный функционал сравнения страховок. Можно менять параметры страховки, добавлять или убирать дополнительные опции. Расчёт стоимости отображается на лету. Что немаловажно, можно выбрать страховую компанию по сервисной компании (ассистансу).

И самое главное! Теперь, базовая страховка на Кипр с лучшей сервисной компанией (ассистансом) Allianz Global Assistance (AGA) стоит от 875 руб. — здесь >.

Ассистанс — это сервисная компания, которая берёт на себя всю работу по обслуживанию страхового случая. Поэтому, при покупке страховки, обратите внимание на то, какая компания является ассистансом по договору. На сегодняшний день лучшей сервисной компанией (ассистансом) является Allianz Global Assistance (AGA).

7. Страхование в компании «Strahovkaru.ru»

«Strahovkaru.ru» – молодая, но динамично развивающая компания, которая предлагает туристические страховки на Кипр и в другие страны мира. На сайте сравниваются цены полисов 15 страховых компаний, среди которых «АльфаСтрахование», «ВТБ Страхование» и другие. Потом выводится список в порядке увеличения цены страховок и ссылки на сайты страховых компаний. Это и отличает этот сервис от других. Вас направляют покупать страховку непосредственно на сайт страховой компаний. Посчитайте страховку на Кипр — здесь >.

8. Рассчитай свою страховку

Просто выбирайте страну, вбейте даты поездки, возраст и жмите кнопку «Рассчитать», а система сама подберёт оптимальный вариант. Наглядно можно сравнить условия каждой страховой и приобрести именно то, что нужно, не переплачивая.

9. Сколько стоит лечение за границей по страховке

Как правило, в любой страховке в базовом варианте обязательно присутствуют эти пункты:

- вызов врача по медицинским показаниям и амбулаторное лечение;

- транспортировка и лечение в больнице;

- возмещение расходов за лекарства по рецепту, за телефонные переговоры с сервисным центром;

- репатриация в случае смерти.

Вообще, нужно уже принять за правило, что любую поездку за рубеж нужно «прикрыть» страховым полисом. Электронный страховой полис годится для поездки в любую страну. Недавно российские страховщики провели исследование и выяснили, что меньше всего наши туристы обращаются по страховым случаям в европейских странах (Эстония, Чехия и Германия), а больше всего страховых случаев происходит в Таиланде и в Турции (кто бы сомневался).

Кстати, цены по обращениям к европейским лекарям кусачие. Судите сами: визит к врачу с насморком будет стоить 200-250 евро, неделя госпитализации – 1000-7000 евро, операция – 5000-15000 евро. И это цены не с потолка, а реальные счета клиник, которые страховые компании оплатили за оказанные медицинские услуги российским туристам.

История одного лечения по страховке

Вот свежий страховой случай, который случился с жительницей Челябинска. В июле 2018 года женщина, которая была на отдыхе в Германии, обратилась к врачу с жалобой на острую боль в груди. Диагноз немецких врачей: инфаркт миокарда, срочно нужно делать операцию на сердце. К сожалению, у женщины возникли послеоперационные осложнения и её направили в реанимацию. Лечащий врач сказал, что нужно везти россиянку домой, потому что с длительностью лечения и его стоимостью, страховой суммы может не хватить.

Так как женщина была застрахована в страховой компании ERV на сумму 100 тысяч евро, то страховщик взял все расходы на себя. Если бы страховки не было, то за лечение в Германии и транспортировку в Россию пришлось бы заплатить около (внимание!) 8 миллионов рублей (по курсу на сентябрь 2018 года). Стоимость госпитализации и операция в немецкой клинике — 70 тысяч евро, перелёт на самолёте санавиации — 30 тысяч евро. Кстати, если вы собрались на Кипр, то посчитать страховку ERV и сравнить цену со страховками других компаний можно — здесь.

Смотри, почему важно в путешествии иметь с собой страховой полис — здесь.

Сколько стоит страховка на машину (стоимость) в России в 2018 году

В России является обязательным автострахование по ОСАГО. Дополнительную защиту можно обеспечить за счет оформления КАСКО. Цена полиса зависит от многих факторов.

Сколько стоит страхование авто в России в 2018 году? Наличие страховки на машину может защитить от многих негативных последствий.

За счет полиса можно возместить ущерб при ДТП или покрыть убытки от вреда, причиненного транспортному средству.

Стоимость полиса зависит от вида страхования и перечня страховых случаев. Во сколько обойдется страховка на машину в 2018 году?

В России предусмотрено два вида автострахования – обязательное и добровольное. В обязательном порядке оформляется страхование ОСАГО.

Это страхование гражданской ответственности. Наличие полиса позволяет возместить убытки пострадавшей стороны в случае дорожного происшествия. Без полиса ОСАГО управление авто невозможно в принципе.

Если при проверке документов сотрудником дорожной инспекции обнаружится отсутствие страховки, водителя ожидает наказание – от штрафа до лишения права управления.

Что касается добровольного страхования, то его цель заключена в возмещении личного ущерба автовладельца.

Плюс такой страховки в том, что можно выбрать самостоятельно программу страхования и перечень страховых рисков.

Опытные водители знают, что целесообразно совмещать обязательное и добровольное страхование.

Таким образом можно обеспечить максимальную защиту, как собственной ответственности, так и ущерба, нанесенного автомобилю. Но сколько придется заплатить за страховку в 2018 году?

Необходимые термины

Конкуренция в сфере страхования велика и каждая страховая компания старается разработать собственный уникальный продукт, чтобы привлечь максимальное число клиентов.

Исключением не является и автострахование. Оформить страховку на машину можно практически для любой ситуации.

Но все же существует несколько наиболее актуальных видов страхования:

Среди российских водителей наибольшее распространение получили ОСАГО и КАСКО. Но если с первым вариантом понятно, что без него не обойтись, то целесообразность оформления добровольной страховки многим кажется спорным.

Зачем она нужна

Наличие полиса ОСАГО позволяет:

Сумма страхового покрытия ограничена на законодательном уровне:

К слову сказать, оформив дополнительное ДСАГО можно предусмотреть покрытие и более существенного ущерба.

Стоимость такой страховки невысока, поскольку вероятность наступления соответствующего риска достаточно низкая.

Выплаты по ОСАГО осуществляются лишь в том случае, когда виноват в нанесении ущерба застрахованный владелец авто.

Но возмещаются лишь убытки иных лиц, сам автовладелец не получит ничего. И вот здесь на помощь приходит КАСКО.

Страхование КАСКО предполагает разные форматы:

- столкновения при ДТП

- падение тяжелых предметов на ТС

- повреждение при стихийных бедствиях

- несчастный случай (пожар, взрыв и т. д.)

- хищение или угон

- причинение вреда неизвестными лицами

Кроме того КАСКО может отличаться по типу страховых выплат, различается страхование:

Законодательная база

Обязательное страхование гражданской ответственности владельцев авто регулируется Законом об ОСАГО – ФЗ № 40 от 25.04.2002 (в редакции от 26.07.2017).

Основная суть норматива в том, что каждый автовладелец обязан иметь страховой полис ОСАГО.

Отсутствие этого документа не позволяет управлять транспортным средством и являться участником дорожного движения.

Полис должен предъявляться по первому требованию дорожного инспектора. Отсутствие ОСАГО наказывается по ст.12.37 КоАП РФ. Нарушителю грозит штраф в 500-800 рублей.

Если полис в принципе имеется, но при себе отсутствует, наказание может быть выражено предупреждением и наложением штрафа в 500 рублей.

А вот неоднократное нарушение может стать причиной лишения водительских прав. Для КАСКО отдельного норматива не предусмотрено, поскольку это добровольный вид страхования.

Регламентируются правоотношения сторон в этом случае гл.48 ГК РФ и Законом об организации страхового дела. Но в этих правовых актах приводятся лишь общие нормы.

Основное значение при добровольном страховании обретает заключенный сторонами договор и внутренние правила страховой компании.

Сколько стоит сделать страховку на машину

Решив оформить автострахование, нужно выбрать вариант страховки и приобрести полис. В 2018 году можно оформить страховку не выходя из дома.

Необходимо зайти на сайт страховой компании, выбрать страхование онлайн и следовать инструкции по покупке полиса.

Онлайн можно заказать обычный бумажный полис или приобрести полностью электронную страховку. С 2015 года электронные полисы считаются абсолютными аналогами обычных страховых документов.

Подлинность e-ОСАГО и иных «цифровых» документов можно легко проверить через официальные информационные ресурсы.

Пошаговая инструкция по оформлению страховки на машину такова:

- Выбор страховой компании.

- Выбор программы и подсчет стоимости полиса.

- Сбор необходимых документов и заполнение заявления.

- Оплата страхового взноса.

- Получение полиса (номер электронного документа вносится в базу РСА).

Формула расчета полиса

Как узнать сколько стоит страховка на автомобиль? Точную стоимость страховки назовут только в конкретной страховой компании после проведения расчета и оценки всех значимых параметров.

Но страхователь может заранее рассчитать примерную стоимость полиса. На стоимость страхования влияют такие факторы, как:

- вид полиса;

- разновидность ТС;

- стаж водителя;

- мощность двигателя;

- период страхования;

- количество ДТП за предыдущий страховой период.

Зная все необходимые значения и воспользовавшись специальной формулой расчета, можно установить среднюю величину страховых взносов.

Но нужно знать, что стоимость ОСАГО регулируется государством и будет примерно одинаковой, в какую бы СК не обратился автовладелец.

А вот цена КАСКО зависит от конкретной страховой компании и объема выбранных услуг.

При использовании ОСАГО

Стоимость страховки по ОСАГО рассчитывается по следующей формуле:  Используемые здесь коэффициенты это:

Используемые здесь коэффициенты это:

Медицинская страховка в Латвию 2018 году: оформление и стоимость

Виза и медицинская страховка в Латвийскую Республику

Существует несколько типов виз, по которым возможен въезд в Латвию иностранных граждан. Частные лица могут подать документы на оформление той или иной визы непосредственно в Консульство Латвийской Республики или Визовый центр Латвии, а также в одном из представительств Pony Express. В любом случае при оформлении документов на въезд в страну наличие медицинской страховки является обязательным.

Общие требования к медицинской страховке в Латвию

Вне зависимости от типа страховки, оформляемой для въезда на территорию Латвийской Республики, готовый документ должен удовлетворять следующим требованиям:

- полис должен быть действителен на территории всех стран Шенгенского соглашения;

- выдача документа должна производиться только страховыми компаниями Европейского соглашения, Европейской экономической зоны или российскими страховыми компаниями (для граждан РФ);

- документ должен быть заполнен машинописным способом;

- срок действия полиса должен включать в себя 15 дополнительных дней сверх срока пребывания на территории Латвийской Республики.

Несоблюдение данных норм может стать причиной для отказа в выдаче визы и выдворения с территории Латвийской Республики. При оформлении многократной визы страховой полис оформляется ко времени первой поездки.

Виды страховых полисов для въезда на территорию Латвийской Республики

По сумме страхового покрытия выделяются три типа полисов для визы в Латвийскую Республику:

- с минимальным страховым покрытием в 30 000 €;

- с расширенным страховым покрытием в 50 000 €;

- с расширенным страховым покрытием и дополнительными услугами от 100 000 €.

В первом случае страховка для получения визы в Латвию обеспечит вам лишь минимальный набор обязательных медицинских услуг, не включающий в себя специфические спортивные травмы, и не защитит вас как туриста от непредвиденных обстоятельств.

Какой вид страховки выбрать в зависимости от целей визита

В настоящее время для визита в Латвийскую Республику вы можете оформить три типа страховых полисов:

- стандартный туристический полис с минимальным набором обязательных медицинских услуг;

- страховка для поездки в Латвию, включающая в себя страховку от невыезда по причинам отказа в выдаче визы, ухудшения состояния здоровья, призыва на военную службу, отказа во въезде в страну при пересечении границы, участия в судебных разбирательствах, стихийного бедствия, уничтожения жилища или чрезвычайного происшествия;

- полис, включающий покрытие расходов на лечение спортивной травмы.

При этом страховка от невыезда позволит вам вернуть стоимость билетов и тура, а третий тип полиса понадобится тем, кто планирует заниматься в Латвии рыбалкой, дайвингом, волейболом, футболом, яхтингом или горными лыжами.

Образцы страховых полисов в Латвию

О том, какую информацию содержит страховой полис, необходимый для оформления визы в Латвийскую Республику, можно узнать, рассмотрев образцы подобных документов.

В обязательном порядке в страховом полисе указываются:

- персональные данные страхуемого лица;

- данные страховщика;

- описание программы страхования, включающее в себя полный перечень услуг и назначенных по ним сумм страхового покрытия;

- данные о заключении договора: дата заключения и время страхования;

- печать и подпись представителя страховой компании, заверяющего документ.

Получая документ на руки, обратите внимание на то, правильно ли заполнены все графы, нет ли опечаток и неточностей в ваших данных, соответствует ли программа страхования той, которую вы оформляли.

Где оформить и приобрести страховку в Латвию

Заказать оформление медицинского полиса для поездки в Латвию можно двумя способами:

- в страховой фирме, отдельно от прочих документов на визу;

- при подаче документов на оформление визы в Латвию через офисы Pony Express.

В настоящее время наиболее авторитетными на рынке страховых услуг, в том числе для поездок в Латвию, являются следующие организации.

- ПАО «Росгосстрах» – крупнейшая страховая компания РФ, присутствующая на рынке страховых услуг с 1921 года. Имеет отличную репутацию и демократичные расценки на полисы страхования.

- СПАО «Ингосстрах» – основана в 1947 году для представления интересов СССР за рубежом. Была преобразована в содружество страховых компаний. Входит в ТОП-10 российских страховщиков. Является одной из самых популярных страховых компаний среди населения, оказывает широкий спектр страховых услуг.

- ООО «Группа Ренессанс Страхование» – компания основана в 1997 году, является одной из крупнейших страховых компаний РФ с универсальным набором услуг.

- САО «ЭРГО» – основана в 1990 году, занимает 28-е место в рейтинге российских страховых компаний. Имеет 46 филиалов. Член Всероссийского союза страховщиков. Надежная компания, оказывающая услуги в сфере страхования для частных лиц и компаний.

- ОАО «АльфаСтрахование» – компания основана в 1992 году. Входит в четверку крупнейших российских страховщиков. Имеет универсальный портфель услуг. Сотрудничая с большим количеством известных компаний, приобрела репутацию надежной и устойчивой страховой компании.

Оформление страховки в Латвию онлайн

В настоящее время для всех желающих посетить Латвийскую Республику доступно оперативное оформление страховки онлайн. Благодаря удобным формам, которые заполняются непосредственно на сайтах страховых компаний, вы сможете не только осуществить предварительный расчет стоимости страхового обеспечения, но и заказать оформление полиса с его последующей доставкой. Это идеальное решение для тех, кто ищет, как оформить страховку для Латвии в максимально сжатые сроки.

В предлагаемых формах вам следует указать:

- страну въезда;

- дату начала и дату завершения поездки;

- количество въезжающих и их возраст.

В большинстве случаев оформление страхового полиса занимает буквально несколько минут. После оплаты услуг организации полис будет выслан вам по почте в электронном виде. Дополнительного заверения после распечатки полиса не требуется.

Сколько стоит страховка в Латвию

Стоимость услуг страховых компаний зависит от множества факторов, в том числе от особенностей страхового покрытия, однако разница минимальна и не превышает 10€. Цена полиса назначается за сутки. Таким образом, общая стоимость страховки в Латвию зависит главным образом от срока пребывания на территории страны.

Стоимость услуг страховых компаний, сотрудничающих с Pony Express, в среднем составляет 0,7€ в сутки. Такую же цену предлагают и небольшие частные страховые фирмы. При этом оплата услуг страховых компаний возможна не только с банковских счетов, но также и с электронных кошельков таких популярных платежных систем, как WebMoney, Яндекс.Деньги или Qiwi. Готовый полис в формате PDF высылается на указанный адрес электронной почты. В дальнейшем вам будет достаточно иметь при себе его распечатку.

Помимо сроков пребывания цена страховки в Латвию зависит от набора дополнительных опций, идущих сверх минимального базового уровня услуг. Увеличивает ее стоимость наличие среди выезжающих за рубеж детей и лиц старше 65 лет.

Какие риски покрывает страховой полис для поездки в Латвию

В плане страхового покрытия различаются два типа страховых медицинских полисов для поездки в Латвийскую Республику, каждый из которых подходит для определенного типа визы.

Страховой медицинский полис категории С

(краткосрочные поездки на срок менее 3 месяцев со страховым покрытием 30 000 €)

Страховой медицинский полис категории D

(долгосрочные поездки на срок от 3 до 12 месяцев и страховка для ВНЖ со страховым покрытием 42 600 € и более)

Минимальный набор услуг по любому из них включает в себя такие пункты, как:

- Неотложная медицинская помощь;

- Лечение в стационаре при критическом состоянии здоровья;

- Транспортировка в медицинское учреждение для оказания услуг п.1 и п.2;

- Транспортировка в страну проживания останков в случае смерти.

К дополнительным опциям, которые может включать в себя страховка в Латвию и которые подключаются по выбору страхуемого лица, относятся:

- Страхование багажа;

- Страхование от несчастных случаев;

- Юридическая помощь;

- Страхование авиаперелета;

- Страхование потери документов;

- В случае работы с повышенным риском или занятий опасными видами спорта;

- Страхование отмены поездки;

- Страховка осложнений беременности;

- В случае наступления гражданской ответственности;

- Страховка путешествий на личном автомобиле.

При этом важно помнить, что страховка не покрывает:

- лечение хронических заболеваний в результате их внезапного обострения;

- лечение травм в случае ДТП по вине застрахованного лица;

- расходы на лечение заболевания, возникшего до начала срока страхования;

- любые страховые события, возникшие в результате состояния алкогольного опьянения застрахованного лица и по его вине;

- ущерб здоровью ввиду войн, мятежей и забастовок, а также военных испытаний.

Порядок действий в случае наступления страхового случая

Очень важно помнить, что любой инцидент начинает считаться страховым только после проверки обстоятельств и признания его таковым страховой компанией.

За любые обращения к врачам до согласования со страховщиком вам придется расплачиваться из собственного кошелька.

Чтобы как можно скорее получить необходимую помощь, следует придерживаться следующего порядка действий:

- Предоставить ассистанской компании как можно более полную информацию о произошедшем с вами случае, указав полное имя застрахованного лица, номер его страхового полиса, название компании, точное местонахождение и номер телефона для обратной связи.

- Проследовать в рекомендованное специалистом лечебное заведение рекомендованным видом транспорта, если оно находится на значительном расстоянии.

- Не оплачивать в медицинском учреждении никаких услуг и не оставлять на стойке регистрации свои документы.

- Сохранить для последующего предоставления специалистам всех чеков, выписок с диагнозом и рецептов.

Соблюдение этих несложных правил позволит вам получить полномерную поддержку и избежать неприятных ситуаций.