Налог на выигрыш в лотерею в России

Пока победы небольшие, мало кто задумывается о том, чтобы платить НДФЛ с выигрыша в лотерею. Но если вдруг приз оказался более или менее крупным, то стоит изучить информацию по этой теме и предпринять все необходимые меры.

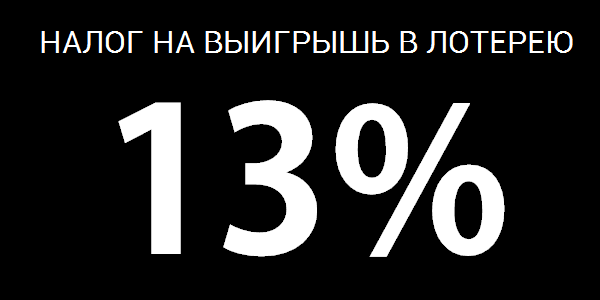

Выиграл в лотерею — плати 13%, выиграл в акции — плати 35%

В настоящее время налог на выигрыш в лотерею в России составляет 13%. Об этом написано в 23 главе НКРФ . А именно там сказано следующее

Налоговая ставка устанавливается в размере 13 процентов, если иное не предусмотрено настоящей статьей.

А налог в размере 35% необходимо платить в случае…

…получения любых выигрышей и призов, получаемых в проводимых конкурсах, играх и других мероприятиях в целях рекламы товаров, работ и услуг.

- если вы выиграли в обычную лотерею, то платите 13%. Выиграли миллион, заплатите 130 000 рублей. Выиграли два миллиона — 260 000 руб. и т.д.

- если выиграли в розыгрыше в ТВ-передаче, в акции магазина, в викторине журнала или т.п., — платите 35% от денежного выигрыша или 35% от рыночной стоимости приза.

Так, например, житель Сочи, выигравший самый крупный в истории российских лотерей суперприз в размере 364,6 миллионов рублей должен будет заплатить более 47 миллионов в качестве НДФЛ.

Можно ли не платить налог или хотя бы уменьшить?

Не платить налог нельзя. Другое дело, что вряд ли кто-то будет вам что-либо предъявлять из-за выигранных 50, 100 или даже 10 000 рублей. Если же речь идет о более или менее больших деньгах, то уклоняться не стоит.

Уменьшить сумму налога можно, но незначительно. В частности, согласно 28 пункту статьи 217 НКРФ освобождаются от налогообложения призы, не превышающие 4000 рублей, полученные в сумме за год.

Т.е. если вы выиграли 40 призов по 100 рублей (40 x 100 руб. = 4000 руб.), то какой налог с выигрыша в лотерею придется платить в этом случае? Никакого! Если же больше (например, 5000 руб. в сумме), то должны заплатить с разницы (для нашего примера это: 5000 — 4000 = 1000 руб.; с этой тысячи и будет платиться налог).

Когда нужно платить

Платить сразу не нужно. Налог необходимо уплатить по своему месту жительства и не позднее 15 июля года, следующего за тем, в котором вы и выиграли что-либо. То есть если выиграли в 2016 году, то заплатить НДФЛ за этот приз нужно до 15 июля 2017 года.

О своем выигрыше нужно сообщить

О выигрыше в лотерею также необходимо отчитаться перед налоговиками. Для этого нужно составить и сдать в налоговую инспекцию по месту постоянного жительства декларацию, которая так и называется «Налоговая декларация по налогу на доходы физических лиц (форма 3-НДФЛ)». Сделать это следует не позднее 30 апреля года, следующего за годом, в котором выиграли (то есть если выиграли в 2016, сдать нужно до 30 апреля 2017).

Составленную декларацию можно сдать в налоговую инспекцию:

- лично или через уполномоченного представителя;

- по почте ценным письмом с описью вложения;

- в электронном виде (НЕ путать с отправкой по e-mail).

Проще всего отправлять через Почту РФ.

С 1 января 2018 года законодательство относительно налогообложения выигрышей в лотерею изменилось. Теперь в случае выигрыша суммы равной или более 15 000 рублей налог не нужно будет перечислять самостоятельно, теперь это будет делать за вас лотерейная компания, т.е. налог вычитаться будет, но сам платеж будет совершать налоговый агент — в нашем случае это компания Столото.

Страховые взносы ИП — 2013

Страховые взносы ИП в 2013 году за самого себя

В этой статье мы рассмотрим, в каких размерах нужно платить страховые взносы ИП в 2013 году за самого себя, сравним размеры страховых взносов в 2012 и 2013 годах и выясним, в каких случаях ИП может уменьшить сумму налогов на размер уплаченных страховых взносов.

Страховые взносы ИП в 2013 году за самого себя.

Страховые взносы ИП в 2013 году за самого себя придется уплачивать в значительно больших размерах. Во-первых это связано с изменением МРОТ (минимальный размер оплаты труда), который в 2013 году составляет 5205 руб. (в 2012 году — 4611 руб.). Во-вторых, изменился порядок расчета страховых взносов в Пенсионный фонд Российской Федерации. Общий размер фиксированных платежей ИП за самого себя в Пенсионный фонд России в 2013 году рассчитывается из 2-х МРОТ (в 2012 году — из одного МРОТ).

Таким образом, за самого себя предприниматель должен уплатить в 2013 году фиксированные взносы в следующих размерах:

1) в Пенсионный фонд России: 5205 (МРОТ) х 2 х 12 мес. х 26% = 32 479,2 рубля.

2) в Федеральный фонд обязательного медицинского страхования: 5205 (МРОТ) х 12 мес. х 5,1% = 3185,46 рубля.

Общий размер страховых взносов ИП в 2013 году за самого себя составит 35 664,66 рубля.

При уплате следует учесть и распределение страховых взносов на страховую и накопительную часть (разные КБК).

Письмо об оплате долга за другую организацию — образец составления, оплата долга третьим лицом

Здравствуйте, на днях мой муж попросил меня оплатить за него налоги ( у него открыто ИП на его имя), он говорил меня, что ничего страшного не будет, мы же муж и жена. Похоже она забыл, что я бухгалтер и в моей профессии нет слов «ничего не будет», тут все четко регламентировано и за несоблюдение правил грозят штрафы. Конечно, до 30 ноября 2016 года такие платежи не учитывались, и сейчас теоретически я могу заплатить налог за мужа, но есть некоторые тонкости о которых важно знать, иначе ваш платеж может быть не зачтен. Подробнее расскажем в нашей статье.

Здравствуйте, на днях мой муж попросил меня оплатить за него налоги ( у него открыто ИП на его имя), он говорил меня, что ничего страшного не будет, мы же муж и жена. Похоже она забыл, что я бухгалтер и в моей профессии нет слов «ничего не будет», тут все четко регламентировано и за несоблюдение правил грозят штрафы. Конечно, до 30 ноября 2016 года такие платежи не учитывались, и сейчас теоретически я могу заплатить налог за мужа, но есть некоторые тонкости о которых важно знать, иначе ваш платеж может быть не зачтен. Подробнее расскажем в нашей статье.

Можно ли заплатить долг за третье лицо, правовые особенности, учет в «1С:Бухгалтерии 8»

Например, приобретенный товар в большинстве случаев оплачивает сам покупатель. Однако иногда, с целью оптимизации расчетов, покупателю удобнее не самому производить оплату в адрес поставщика, а возложить эту обязанность на третье лицо, например на своего должника.

Соответствующий механизм расчетов урегулирован статьей 313 ГК РФ. В настоящей статье специалисты ИТС рассматривают, при каких условиях исполнение обязательства можно возложить на третье лицо, как оформить соответствующую операцию, а также анализируют, какие налоговые и бухгалтерские последствия наступают у каждого из участников данного способа расчетов.

Итак, обязательство по договору, в том числе связанное с оплатой товаров (работ, услуг), может быть исполнено не только самим должником, но и третьим лицом, не являющимся участником соответствующей сделки. Такая возможность существует, если из закона, договора или самой сути обязательства не следует обязанность должника исполнить его лично (п. 1 ст. 313 ГК РФ)

По этим двум признакам рассматриваемую модель правоотношений следует отличать от перевода долга, при котором первоначальный должник выбывает из обязательства, а его место занимает новый должник, при этом такая замена возможна исключительно с согласия кредитора (п. 1 ст. 391 ГК РФ).

Важно помнить, что должник, привлекая к исполнению обязательства третье лицо, не выбывает из отношений с кредитором, а остается ответственным перед ним за неисполнение или ненадлежащее исполнение договора, например, за своевременность оплаты поставленного ему товара (ст. 403 ГК РФ). В свою очередь кредитор обязан принять исполнение, предложенное за должника третьим лицом (п. 1 ст. 313 ГК РФ). Это означает, что должник не обязан спрашивать согласия кредитора на привлечение третьего лица.

Закон не оговаривает, как именно должно быть оформлено возложение исполнения обязательства на третье лицо. На практике должник обычно направляет в адрес третьего лица письмо, в котором излагает соответствующее поручение.

(должность рук-ля, организационно-правовая форма и наименование организации, являющейся третьим лицом, Ф.И.О руководителя)

ПОРУЧЕНИЕ ОБ ИСПОЛНЕНИИ ОБЯЗАТЕЛЬСТВА

В соответствии со ст. 313 ГК РФ прошу перечислить денежные средства в размере _______ (________________) руб., в том числе НДС ______ (__________________) руб., по следующим реквизитам: ____________________ (указываются банковские реквизиты организации — кредитора).

Данную сумму прошу перечислить в срок не позднее «____» ________ ____, со следующей формулировкой назначения платежа: «Оплата по договору _______________________ (указываются реквизиты договора, заключенного между должником и кредитором) за __________ (указывается наименование организации- должника) «.

Настоящее поручение прошу исполнить в счет задолженности _____________ (указывается наименование организации, являющейся третьим лицом) перед ____________ (указывается наименование организации-должника), вытекающей из договора ________ от «____» _________ ___ (указываются реквизиты договора, заключенного между должником и третьим лицом), подтвержденной актом сверки от «___» ___________ ____.

После исполнения настоящего поручения задолженность (указывается наименование организации, являющейся третьим лицом) перед ____________ (указывается наименование организации-должника) считается погашенной в соответствующем объеме.

Получено ____» _________ _____ _____________________ _____________________ (должность, Ф.И.О. лица, получившего письмо)

Следует отметить, что рассматриваемый способ расчетов чаще всего используется в том случае, когда третье лицо имеет дебиторскую задолженность перед должником. В связи с этим в письме, адресованном третьему лицу, должнику нужно указать не только сведения об обязательстве, исполнение которого возлагается на третье лицо, но и основания такой передачи (например, реквизиты договора, из которого вытекает задолженность третьего лица).

Внизу страницы слева приведен примерный образец письма должника к третьему лицу.

________________________________ (должность рук-ля, организационно-правовая форма и наименование организации-кредитора, Ф.И.О руководителя)

УВЕДОМЕЛНИЕ ОБ ИСПОЛНЕНИИ ОБЯЗАТЕЛЬСТВА ТРЕТЬИМ ЛИЦОМ

Настоящим уведомляю Вас о том, что в соответствии со ст. 313 ГК РФ исполнение обязательства _______________ (указывается наименование организации — должника), связанного с оплатой по договору ________ от «____» _________ ___ (указываются реквизиты договора, заключенного между должником и кредитором), заключенному между нашими организациями, возложено на ____________________ (указываются наименование, организационно-правовая форма и другие сведения, необходимые для идентификации третьего лица).

В связи с этим прошу принять от ________________ (указывается наименование организации, являющейся третьим лицом) предложенное исполнение.

_________________________ ______________ (должность рук-ля, (подпись) организационно-правовая форма и наименование организации-должника, Ф.И.О руководителя)

Уведомление получено ____» _________ _____ _____________________ _____________________ (должность, Ф.И.О. лица, получившего уведомление)

Теперь рассмотрим, какие налоговые и бухгалтерские последствия наступают у участников рассматриваемого способа расчетов.

Для облегчения восприятия смоделируем две типичные ситуации: третье лицо исполняет обязательство, связанное с оплатой поставленных должнику товаров, и третье лицо исполняет обязательство, связанное с перечислением должником предоплаты под предстоящую поставку товаров.

Декларация 3-НДФЛ для ИП

Представление декларации 3 НДФЛ для ИП за 2017 год обязательно в установленных законом случаях. НК РФ содержит 3 основания для ее сдачи индивидуальным предпринимателем:

- Ведение деятельности на общем режиме налогообложения;

- Заявление ИП на спецрежиме (УСН, ЕНВД, ЕСХН и Патенте) налогового вычета;

- Получение ИП дохода от продажи имущества, не использовавшегося в предпринимательской деятельности.

Сроки и порядок представления отчетности зависят от того, по какому из указанных оснований сдается декларация. Рассмотрим вкратце каждое из оснований.

Сдача отчетности по форме 3 НДФЛ ИП на ОСНО за 2017 год является обязанностью, установленной Налоговым кодексом. По итогам каждого года все предприниматели сдают годовую отчетность по НДФЛ с суммой налога, подлежащего уплате в бюджет. Декларация сдается в строго установленный законом срок, нарушение которого грозит ИП существенным штрафом.

ИП на УСН, ЕНВД, ПСН или ЕСХН

Сдает ли ИП 3 НДФЛ при нахождении на специальном режиме налогообложения? Несмотря на то, что Налоговым кодексом предприниматели-спецрежимники освобождены от обязанности сдачи декларации по подоходному налогу, в ряде случаев они это сделать обязаны. Например, при продаже имущества, не использовавшегося в предпринимательской деятельности или получении дохода, не подпадающего под выбранный режим налогообложения.

Почему именно при продаже имущества не использовавшегося в деятельности? Доход, полученный от продажи имущества, используемого в целях извлечения прибыли, ИП включает в налоговую базу для расчета налога. При продаже имущества, не использовавшего в видах деятельности заявленных ИП при регистрации, доход подлежит обложению НДФЛ в порядке, установленном НК РФ.

При этом обратите внимание, что при продаже имущества, не использовавшего в предпринимательской деятельности и находящейся в собственности ИП более трех (в ряде случаев пяти) лет обязанность сдать отчетность отпадает.

Форма 3 НДФЛ для ИП за 2017 год (скачать бесплатно) должна быть актуальна на тот период, за который она представляется. Сдача декларации по устаревшей форме повлечет отказ в ее принятии и в ряде случае в пропуск срока представления.

ИП на спецрежиме вправе, как физическое лицо, обратиться за получением вычета по понесенным расходам на покупку или постройку жилья, оплату лечения или обучения, затратам на страхование жизни и т.д. Но при этом вычет он может заявить только в том случае, если в отчетном периоде он имел налогооблагаемый доход.

Например, параллельно работал по трудовому договору и получал зарплату, с которой работодателем был уплачен в бюджет подоходный налог. Если же ИП не имеет иных доходов, кроме как получаемых в рамках ведения деятельности на спецрежиме, заявить вычет он не может.

Сдача декларации при заявлении вычета является правом, а не обязанностью ИП и поэтому не имеет ограниченных сроков представления, как в случае с ИП на ОСНО и предпринимателями, получившими доход от продажи имущества. Ответив на вопрос, нужно ли ИП сдавать 3 НДФЛ, перейдем к особенностям представления и заполнения отчетности по подоходному налогу.

3 НДФЛ для ИП: сроки сдачи в 2018 году

Как было сказано выше, ограниченные сроки представления отчетности по подоходному налогу установлены для предпринимателей на общем режиме налогообложения и предпринимателей, получивших доход от реализации имущества, не используемого в предпринимательской деятельности.

ИП на спецрежимах, сдающие декларацию для целей получения налоговых вычетов, не ограничены временными рамками и могут представить ее в любое время.

Сроки сдачи 3 НДФЛ для ИП зависят от основания представления отчетности:

- По результатам отчетного периода;

ИП, ведущие деятельность на ОСНО и предприниматели, получившие указанный выше доход, обязаны отчитаться в срок не позднее 30 апреля года, следующего за отчетным. Если крайний срок выпадает на выходной или праздничный день, то он переносится на первый рабочий день. В 2018 году переноса срока не будет, поэтому за 2017 год ИП обязаны представить декларацию не позднее 30 апреля 2018 года.

3 НДФЛ при закрытии ИП представляется в срок не позднее пяти с даты снятия с учета (внесения сведений в ЕГРИП).

Заполнение 3 НДФЛ для ИП

Порядок и особенности заполнения отчетности по подоходному налогу зависят от причины сдачи отчетности:

- При ведении деятельности в рамках ОСНО;

- При заявлении вычета ИП;

- При получении дохода от продажи имущества, не использовавшегося в предпринимательской деятельности.

При этом, необходимо отметить, что ИП на ОСНО вправе указать в декларации вычеты, предусмотренные, как для обычных граждан, так и исключительно для ИП.

Как заполнить 3 НДФЛ ИП на общем режиме

Если декларацию сдает предприниматель на общем режиме, не заявляющий никаких вычетов, кроме профессиональных, он заполняет следующие листы: Титульный, Разделы 1 и 2, Лист В. Начинать заполнение отчетности лучше в обратном порядке, начиная с листа В и заканчивая титульным листом.

Таблица № 1. Особенности заполнения листа В

Как получить от государства 260 000 рублей

Немногие знают, что каждый россиянин имеет право раз в жизни получить от государства 260 000 рублей. Это право возникает, если вы покупаете или уже купили жилье.

Сумма полагается любому гражданину РФ, который платит подоходный налог и покупает недвижимость для себя или для несовершеннолетнего ребенка.

Сколько именно можно получить: 13% от стоимости квартиры (но не более чем с 2 000 000 рублей) — т.е. максимум 260 000 р. Если жилье стоит меньше 2 000 000 р., то можно «добрать» недостающую сумму в момент следующей покупки недвижимости.

Если жилье куплено в ипотеку, то, кроме 13% от стоимости жилья, вы также имеете право получить 13% от суммы уплаченных процентов по ипотеке. Т.о. те, кто покупает недвижимость в ипотеку, имеют возможность получить больше 260 000 рублей (ограничение – 3 млн. руб.).

Документы подаются в налоговую по месту постоянной регистрации. Сделать это можно после оформления права собственности или — в случае покупки квартиры в строящемся доме — с момента подписания акта приема-передачи.

Возвращать будем НДФЛ – налог на доходы физических лиц, по-старому «подоходный налог». Судя по названию, налогом облагаются полученные доходы налогоплательщика по нескольким ставкам, основная ставка – 13%. Каждый работающий гражданин прекрасно знает, что такое НДФЛ, потому что работодатель регулярно вычитает из его зарплаты 13%. В этом случае все заботы об исчислении, удержании и оплате налога ложатся на плечи бухгалтерии работодателя. Она же и отчитывается в налоговую о всех суммах удержанного НДФЛ. Гражданину с налоговой инспекцией взаимодействовать не требуется.

Налоговые вычеты по НДФЛ – это льготы, которое предоставляет государство по подоходному налогу. Тема эта очень большая и неоднозначная, содержит в себе много нюансов.

В частности, имущественный налоговый вычет можно получить в размере понесенных расходов:

1. На строительство или покупку квартиры, жилого дома, другого жилого имущества, земли, в том числе (касается только первичного жилья):

• Расходы на проект и сметы;

• Расходы на строительные и отделочные материалы;

• Расходы на работы и услуги по отделке и ремонту;

• Расходы на подключение к коммуникациям.

2. На проценты по кредитам, полученным для целей, указанных в п. 1.

3. На проценты по кредитам, полученным для погашения кредитов, указанных в п. 2 (перекредитование). Например, если вы узнали, что в другом банке можно получить ипотеку с более низким процентом, вы можете взять там кредит и погасить первый, то есть перекредитоваться. Эта возможность появилась совсем недавно.

Максимальная сумма имущественного вычета при покупке квартиры – 2 млн. руб., таким образом из бюджета можно вернуть до 260 тыс. руб. живых денег на свой счет в банке, если, конечно, позволяют доходы. Дополнительно можно получить вычет по расходам на проценты.

На эти суммы можно уменьшить налогооблагаемый доход и вернуть из бюджета удержанный подоходный налог только по ставке 13%. Если вы получали, к примеру, дивиденды, которые облагаются по ставке 9%, то по дивидендам нельзя получить вычет.

Данный имущественный вычет предоставляется один раз в жизни. При приобретении имущества в собственность несовершеннолетнего за него вычет может получить законный представитель, то есть родитель, опекун, попечитель. Так как ребенок своих доходов не имеет, то вычет производится из доходов законного представителя, облагаемых по ставке 13%.

Пример:

В течение 2012 года гражданин получал зарплату по 25000 руб. в месяц. Общий доход за год = (25000 х 12 мес.) = 300000 руб. Из его зарплаты ежемесячно удерживался подоходный налог по ставке 13%, который равен (300000 х 13%) = 39000 руб. Эта сумма была уплачена в бюджет работодателем.

Гражданин в сентябре 2012 года взял ипотеку под 12% годовых на 20 лет и купил квартиру стоимостью 2,5 млн. руб. За сентябрь-декабрь 2012 он заплатил банку проценты по ипотеке (2500000 х 12% / 12 мес. Х 4 мес.) = 100000 руб.

В данном случае он не может запросить вычет более 300 тыс. руб., то есть больше полученного дохода за 2012 год. Таким образом, гражданину вернется сумма в размере (300000 х 13%) = 39000 руб. Рекомендуется в налоговой декларации за 2012 год указать, что к вычету предъявляются 100000 руб. уплаченных процентов и 200000 руб. расходы на покупку квартиры.

Остается неиспользованной сумма (2000000 – 200000) = 1,8 млн. руб. Напомню, что максимальная сумма вычета 2 млн. руб. плюс проценты по кредиту. Остаток неиспользованного вычета можно перенести на следующие годы, и получать вычет, пока не исчерпается.

Если же квартира стоит менее 2 млн. руб., например, 1,4 млн. руб., то сумма вычета ограничена стоимостью квартиры.

Способы получения имущественного вычета при покупке квартиры Существует два способа получить имущественный вычет – в налоговой инспекции и у работодателя.

В первом случае вам придется ждать окончания года, в котором у вас появилось право на вычет, затем ждать еще примерно полгода, пока рассмотрят документы и перечислят деньги. Зато можно получить сразу большую сумму и потратить ее на всякие плюшки или направить на погашение ипотечного кредита. Многие так и делают, особенно в первый год.

Во втором случае, при получении вычета у работодателя у вас попросту не будут удерживать налог на доходы физических лиц, вы будете получать полную зарплату – ваша «грязная» зарплата превратится в «чистую». Тоже хороший вариант.

Первый способ – в налоговой инспекции

По окончании года, в котором появилось право на имущественный вычет, нужно подать в налоговую инспекцию по месту жительства заявление на предоставление имущественного налогового вычета примерно по такой форме:

Взносы в ПФР в 2018 году

Советуем прочитать наш материал Взносы в ПФР, а эту статью разбиваем на темы:

Взносы в ПФР 2018

В этом году надо считать взносы с учетом новых лимитов и действующих тарифов. Смотрите таблицу ставки страховых взносов в 2018 году.

В 2018 году страховые взносы по-прежнему рассчитывают, исходя из начислений «физикам», установленных лимитов облагаемой базы и ставок. Процентная ставка взносов напрямую зависит от суммы, облагаемой страховыми взносами.

В таблице ниже смотрите актуальные для начисления в 2018 году страховых взносов ставки с выплат работников (ст. 426 НК РФ).

Тарифы страховых взносов в 2018 году:

Вид взносов

База для начисления взносов в 2018 г.

Ставка взносов в пределах базы

Ставка взносов при превышении базы

На обязательное пенсионное страхование

На обязательное социальное страхование на случай временной нетрудоспособности и материнства

На обязательное медицинское страхование

Общая ставка взносов составляет в 2018 году по-прежнему 30% (ст. 425, 426 НК РФ):

• 22 % — на пенсионное страхование;

• 5,1 % — на медицинское страхование;

• 2,9 % — на социальное страхование.

При этом сумма взносов к уплате зависит от того, превысил доход установленный лимит или нет. В таблице приведены значения предельной величины базы на 2018 год.

Ставка 30% будет действовать по 2020 год включительно (ст. 425, 426 НК РФ). Продление тарифа предусмотрено Федеральным законом от 27.11.2017 № 361-ФЗ.

Пенсионные взносы в пределах лимита надо платить по ставке 22 %, с доходов сверх лимита — по ставке 10 % с суммы превышения лимита.

Социальные взносы платят по ставке 2,9 % независимо от базы, а медицинские — по общему тарифу 5,1 %.

Для компаний на спецрежимах налогообложения, занимающихся определенными видами деятельности (IT-сфера), резидентов ОЭЗ, участников проекта «Сколково» и других категорий предусмотрены специальные пониженные тарифы страховых взносов. Все ставки взносов смотрите в таблице ниже.

Пониженные ставки страховых взносов в 2018 году:

Страхователь

Тариф для расчета взносов

ПФР

ФСС

ФОМС

Организации и ИП на УСН на льготном виде деятельности, доход от которого составляет не менее 70% в общем объеме доходов.

Годовой доход на УСН не должен превышать 79 млн. руб. При превышении данного лимита право на пониженные тарифы плательщик взносов теряет с начала расчетного периода (пп. 5 п. 1, пп. 3 п. 2, п. 6 ст. 427 НК РФ)

Аптеки, ИП, которые имеют лицензию фармацевтическую деятельность, на ЕНВД.

Пониженные тарифы взносов применяются только в отношении работников, занятых в фармацевтической деятельности (пп. 6 п. 1, пп. 3 п. 2 ст. 427 НК РФ)

ИП на патенте, но только по выплатам сотрудникам, которые заняты в деятельности, в отношении которой применяется патентная система

При некоторых видах деятельности данная «льгота» не применяется (пп. 9 п. 1, пп. 3 п. 2 ст. 427 НК РФ)

Некоммерческие организации на УСН. Кроме государственных и муниципальных учреждений, сфера деятельность которых связана с социальным обслуживанием граждан в области здравоохранения, образования, искусства и массового спорта (пп. 7 п. 1, пп. 3 п. 2, п. 7 ст. 427 НК РФ)

Благотворительные организации на УСН (пп. 8 п. 1, пп. 3 п. 2, п. 8 ст. 427 НК РФ)

IT — организации (пп. 3 п. 1, пп. 1 п. 2, п. 5 ст. 427 НК РФ).

Хозяйствующие партнерства и общества, в сфере внедрения результатов интеллектуальной деятельности (пп. 1 п. 1, пп. 1 п. 2, п. 4 ст. 427 НК РФ)

Компании и бизнесмены, которые заключили соглашение с органами управления ОЭЗ по внедрению технико-внедренческой деятельности и туристско-рекреационной (пп. 2 п. 1, пп. 1 п. 2 ст. 427 НК РФ)

Плательщики взносов, выплачивающие вознаграждения членам экипажей судов, зарегистрированных в Российском международном реестре судов (с исключением) (пп. 4 п. 1, пп. 2 п. 2 ст. 427 НК РФ)

Компании-участники «Сколково» (пп. 10 п. 1, пп. 4 п. 2 ст. 427 НК РФ)

Страхователи — участники СЭЗ на территории Крыма и Севастополя (пп. 11 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ)

Страхователи — резиденты территории опережающего социально-экономического развития (пп. 12 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ)

Страхователи — резиденты свободного порта «Владивосток» (пп. 13 п. 1, пп. 5 п. 2, п. 10 ст. 427 НК РФ)

Для определенных категорий плательщиков и работников, которые заняты на вредных работах, предусмотрены дополнительные тарифы взносов (ст. 428 НК РФ). Применять их можно только при наличии результатов аттестации рабочих мест (СОУТ), на основании которых условия труда на этих рабочих местах признаны вредными или опасными.

Условия труда и тарифы страховых взносов в 2018 году:

Класс условий труда

Оценка условий труда

Дополнительный тариф

Если аттестацию рабочих мест не проводили, то надо применять дополнительные тарифы (п.1 и 2 ст. 428 НК РФ):

• 9% — к выплатам занятым на видах работ, перечисленных в п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 № 400-ФЗ;

• 6% — к выплатам занятым на видах работ, перечисленных в пп. 2-18 ч. 1 ст. 30 закона № 400-ФЗ.

С 2018 года размер взносов ИП не привязан к МРОТ. В НК РФ теперь прописан размер фиксированных платежей в рублях.

В НК РФ прямо прописан фиксированный размер взносов ИП за себя на обязательное пенсионное страхование. Для предпринимателей, доход которых не превысил 300 тыс. рублей, размер взносов на обязательное пенсионное страхование — 26 545 рублей, на обязательное медицинское страхование — 5 840 рублей.

Однако ИП, чей годовой доход более 300 тыс. рублей, по-прежнему должны уплачивать дополнительно пенсионные взносы по ставке 1%. То есть, если доход ИП за год превысит 300 тыс. рублей, то кроме фиксированных взносов, предприниматель должен перечислить в ИФНС дополнительную сумму в размере 1% от суммы превышения над лимитом (п. 1 ст. 430 НК РФ).

Ставки страховых взносов на 2018 год для ИП:

Вид взносов

Ставка

Сумма

Фиксированные взносы на пенсионное страхование, если сумма дохода за год не более 300 тыс. рублей

Дополнительные взносы на пенсионное страхование, если сумма дохода за год более 300 тыс. рублей

1% от суммы годового дохода ИП, уменьшенного на 300 000 руб.

Фиксированные взносы на медицинское страхование

Взносы ИП в ПФР в 2018 году

С 1 января 2018 года действует новый порядок уплаты фиксированных платежей ИП в 2018 году за себя. По распоряжению Президента Госдума изменила расчет взносов ИП, чтобы итоговые платежи предпринимателей были меньше. Изменения внесены Федеральным законом от 27.11.2017 № 335-ФЗ. Закон принят!

Правила уплаты предпринимателем страхвзносов за себя не зависит от того, есть ли у него наемный персонал. ИП должен платить взносы за себя и в случае, если у него нет работников. И в случае, если работники у него есть.

При этом размер взносов на свое страхование и порядок их уплаты никоем образом не зависит от наличия или отсутствия персонала. То есть взносы за ИП отдельно, взносы за сотрудников — отдельно. О том, как ИП оплачивает страховые взносы на себя в 2018 году, пойдет речь в статье.

В статье есть КБК для уплаты вносов ИП в 2018 году и образцы всех платежных поручений с крайними сроками уплаты.

Вступила в действие глава 34 НК РФ. Теперь суммы, порядок уплаты и отчетности по взносам подчиняются нормам НК. Размер платежей ИП за себя в 2018 году начиная с 1 января существенно изменился.

По распоряжению Путина Дума приняла закон от 27.11.2017 № 335-ФЗ с новыми тарифами взносов с 2018 года:

• В ПФР — 26 545 руб. + 1% с доходов ИП свыше 300 000 руб. (совокупный платеж ограничен лимитом 212 360 руб.);

• В ФОМС — 5 840 руб.

Это фиксированные взносы за год, они никак теперь не привязаны к МРОТ.

ФНС официально сообщила, что предпринимателям реально вернуть личные взносы за прошлые годы.

В таблице ниже указаны суммы всех платежей по взносам, а также сроки их уплаты:

Куда платить взносы

Размер за год

Срок платежа

На пенсионное страхование в ФНС из МРОТ

На медицинское страхование в ФНС из МРОТ

На пенсионное страхование в ПФР с доходов, превышающих 300 000 рублей за 2018 год

1% от суммы доходов, превысивших 300 000 руб.

При этом сумма всех платежей ИП за себя ограничена суммой 212 360 руб.

Страхвзносы ИП за себя определяются исходя из статьи 420 НК РФ. Как мы уже сказали, эти взносы платит как ИП с работниками, так и без. При этом размер взносов за себя не зависит от наличия работников. Также ИП на пенсии также платят фиксированные взносы.

В 2018 году платежи составляют:

• ОПС (пенсвзносы): 26 545 руб.;

• ОМС (медвзносы): 5 840 руб.

Следует иметь в виду, что предприниматели не могут применять пониженные тарифы. Такая льгота предусмотрена только для лиц, которые выплачивают вознаграждения другим физлица — и только в отношении взносов работников, но не взносов ИП за себя.

Согласно п. 2 ст. 432 НК РФ фиксированная сумма взносов должна быть оплачена до истечения календарного года.

Получателем платежа является налоговый орган, в котором стоит на учете предприниматель.

КБК в платежном документе следует указывать:

• 18210202140061110160 — для пенсионных взносов;

• 18210202103081013160— для медицинских взносов.

Если предприниматель принял решение прекратить деятельность и сняться с учета в налоговом органе, то оплатить взносы он обязан в течение 15 дней с даты снятия с учета. При этом сумма взносов будет скорректирована пропорционально отработанному времени в календарном году.

Срок уплаты фиксированных взносов ИП — не позднее 31 декабря текущего года. То есть взносы за 2018 год нужно заплатить не позднее 31 декабря 2018 года.

Взносы уплачиваются в инспекцию по месту учета ИП.

Если предприниматель зарегистрировался не с начала года или закончил деятельность в 2018 году, он платит не полную сумму взносов, а определяет ее пропорционально количеству месяцев, в течение которых он был зарегистрирован. А за первый месяц сумму определяют пропорционально количеству дней.

ИП зарегистрировался 15 января 2018 года.

За полные 11 месяцев с февраля по декабрь ИП должен будет заплатить:

• в ПФР 24 332,92 руб. (26 545 руб. : 12 мес x 11 мес.);

• в ФОМС 5353,34 руб. (5 840 руб. : 12 мес x 11 мес.).

За январь нужно посчитать пропорционально количеству дней, в течение которых ИП Скворцов был предпринимателем. Всего в январе 31 день, а ИП зарегистрировался 15 числа, то есть был предпринимателем 17 дней в месяце (31 дн. – 14 дн.).

Поэтому сумма за январь равна:

• в ПФР 1213,08 руб. (26 545 : 12 х 17/31);

• в ФФОМС 266,89 руб. (5 840 руб. : 12 х 17/31).

Сумму считаем с копейками, округляем до копеек по правилам округления.

Общая сумма взносов:

• в ПФР 25 546 руб. (24 332,92 руб. + 1213,08 руб.);

• в ФФОМС 5620,23 руб. (5353,34 руб. + 266,89 руб.).

Если за календарный год доходы предпринимателя окажутся больше 300 тыс. руб., то сверх взносов, указанных выше, ИП должен заплатить страхвзносы на пенсионку в размере 1% от суммы дохода, превысившего 300 000 руб.

При этом ограничена максимальная величина таких взносов. Она не может превысить значение: 8 x 26 545 руб. = 212 360 руб.

Согласно п. 2 ст. 432 НК РФ такие взносы уплачиваются до 1 июля года, следующего за отчетным. То есть взносы за 2018 год нужно заплатить не позднее 1 июля 2019 года.

Взносы уплачиваются в инспекцию по месту учета ИП на КБК 18210202140061110160.

Как рассчитать взносы в ПФР с доходов свыше 300 000 рублей:

Сумма дополнительных взносов в ПФР = Сумма доходов – 300 000 х 1%

Срок уплаты дополнительных взносов — не позднее 1 июля 2019 года.

Какие брать доходы для расчета, зависит от вашей налоговой системы. Подробную информацию об этом смотрите в таблице далее.

Как определить доход:

Налоговый режим

Как считать доход

Определяя годовой доход, учитывайте все поступления в соответствии со статьей 346.15 НК РФ. То есть доходы от реализации и внереализационные доходы (ст. 249 и 250 НК РФ). А вот расходы, на которые вы вправе уменьшить налоговую базу при УСН, не принимайте во внимание. Причем даже в том случае, если вы работаете на УСН с объектом доходы минус расходы.

Взять конкретные суммы вы можете из Книги учета доходов и расходов — строка «Итого за год» по графе «Доходы». Или из декларации по «упрощенке» — строка 113 раздела 2.1 или строка 213 раздела 2.2 декларации по УСН

Взнос по тарифу 1% ИП на УСН вправе платить с разницы между доходами и расходами. Так решил Верховный суд РФ в определении от 18.04.2017 № 304-КГ16-16937, подробности в статье «ПФР незаконно увеличивает взносы бизнесменов на УСН»

Суд отметил, что взносы по тарифу 1% надо считать с разницы между доходами и расходами. Верховный суд сослался на постановление Конституционного суда № 27-П. Вывод КС касался ИП, которые применяют общую систему. Но Верховный суд решил, что для ИП на УСН действуют те же правила. Если ИП платил взносы с доходов, фонд вряд ли согласится вернуть деньги. Но бизнесмен вправе обратиться с заявлением о возврате в суд.

Система налогообложения в виде ЕНВД

В расчет возьмите величину вмененного дохода за год, а не сумму фактически полученных доходов. Чтобы найти годовой доход суммируйте все квартальные величины вмененного дохода. Квартальные суммы вы можете посмотреть по строке 100 раздела 2 декларации по ЕНВД (ст. 346.29 НК РФ). То есть сложите суммы из всех деклараций

Для расчета примите во внимание потенциально возможный к получению годовой доход. Его можете найти в патенте на ведение конкретного вида деятельности (ст. 346.47 и 346.51 НК РФ). Фактический доход при этом не учитывайте

Для расчета сложите суммы доходов по всем спецрежимам

Предприниматели на общей системе (платят НДФЛ 13%) должны платить страховые взносы за себя не с доходов, а с доходов за вычетом расходов. Такое решение вынес Конституционный суд в постановлении № 27-П. Оно окончательно и обжалованию не подлежит.

Это значит, что предприниматели смогут вернуть взносы за предыдущие годы. Из законов и разъяснений ПФР следовало, что доходы берутся без уменьшения на расходы. С этим предприниматели были не согласны. Ведь, если, например, бизнесмен заработал 10 млн. руб., а потратил 11, то он получил убыток. Но при этом он все равно должен был заплатить взносы в ПФР с 10 млн.: (10 млн. – 300 000) x 1% = 97 000 руб.

Теперь же суд постановил: доходы ИП уменьшают на расходы.

Пример расчета взносов ИП с доходов 1%:

С 1 января по 31 декабря 2018 года ИП вел предпринимательскую деятельность на УСН.

Доходы предпринимателя по Книге учета составили 10 млн. руб.

Так как предприниматель отработал расчетный период полностью, за 2018 год он не позднее 31 декабря 2018 года заплатил фиксированные суммы.

Не позднее 31 декабря 2018 года ИП перечислил:

1. На пенсионное страхование ОПС (пенсвзносы): 26 545 руб.;

2. На медстрахование — ОМС (медвзносы): 5 840 руб.

Расчет исходя из доходов равен 97 000 руб. ((10 млн. руб. – 300 000 руб.)) x 1%

Предприниматель перечислил в ПФР не позднее 1 июля 2019 года 97 000 руб.

КБК взносов в ПФР в 2018 году

В 2018 году для уплаты страховых взносов применяются КБК, которые утверждены приказом Минфина № 230н.

Отличается КБК при оплате страховых взносов по дополнительным тарифам. При перечислении взносов по обычным или пониженным тарифам, в 2018 году КБК общий для каждого вида взносов.

КБК 2018 для уплаты страховых взносов за сотрудников:

Пенсионные взносы по общему и пониженному тарифу

Платеж

КБК

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Дополнительные пенсионные взносы за работников, занятых на вредных работах

Платеж

КБК

Взносы по дополнительному тарифу, который не зависит от спецоценки

182 1 02 02131 06 1010 160

Взносы по дополнительному тарифу, который зависит от результатов спецоценки

182 1 02 02131 06 1020 160

182 1 02 02131 06 2100 160

182 1 02 02131 06 3000 160

Дополнительные пенсионные взносы за работников, занятых на тяжелых или опасных работах

Платеж

КБК

Взносы по дополнительному тарифу, который не зависит от спецоценки

182 1 02 02132 06 1010 160

Взносы по дополнительному тарифу, который зависит от результатов спецоценки

182 1 02 02132 06 1020 160

182 1 02 02132 06 2100 160

182 1 02 02132 06 3000 160

Взносы по временной нетрудоспособности и материнству

Платеж

КБК

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

Взносы на травматизм

Платеж

КБК

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Взносы на обязательное медицинское страхование

Платеж

КБК

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

КБК для пеней и штрафов по страховым взносам на 2018 год:

Пенсионные взносы по общему и пониженному тарифу

Вид платежа

КБК

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Дополнительные пенсионные взносы за работников, занятых на вредных работах

Вид платежа

КБК

182 1 02 02131 06 2100 160

182 1 02 02131 06 3000 160

Дополнительные пенсионные взносы за работников, занятых на тяжелых или опасных работах

Вид платежа

КБК

182 1 02 02132 06 2100 160

182 1 02 02132 06 3000 160

Взносы по временной нетрудоспособности и материнству

Вид платежа

КБК

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

Взносы на травматизм

Вид платежа

КБК

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Взносы на обязательное медицинское страхование

Вид платежа

КБК

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

ИП в 2018 году перечисляют страховые взносы в ИФНС и ФСС за своих сотрудников на такие же КБК, как и организации.

КБК по страховым взносам ИП за сотрудников с 2018 года:

Пенсионные взносы по общему и пониженному тарифу

Платеж

КБК

182 1 02 02010 06 1010 160

182 1 02 02010 06 2110 160

182 1 02 02010 06 3010 160

Дополнительные пенсионные взносы за работников, занятых во вредных работах

Платеж

КБК

Взносы по дополнительному тарифу, который не зависит от спецоценки

182 1 02 02131 06 1010 160

Взносы по дополнительному тарифу, который зависит от результатов спецоценки

182 1 02 02131 06 1020 160

182 1 02 02131 06 2100 160

182 1 02 02131 06 3000 160

Дополнительные пенсионные взносы за работников, занятых на тяжелых или опасных работах

Платеж

КБК

Взносы по дополнительному тарифу, не зависящему от результатов спецоценки

182 1 02 02132 06 1010 160

Взносы по дополнительному тарифу, зависящему от результатов спецоценки

182 1 02 02132 06 1020 160

182 1 02 02132 06 2100 160

182 1 02 02132 06 3000 160

Взносы по временной нетрудоспособности и материнству

Платеж

КБК

182 1 02 02090 07 1010 160

182 1 02 02090 07 2110 160

182 1 02 02090 07 3010 160

Взносы на травматизм

Платеж

КБК

393 1 02 02050 07 1000 160

393 1 02 02050 07 2100 160

393 1 02 02050 07 3000 160

Взносы на обязательное медицинское страхование

Платеж

КБК

182 1 02 02101 08 1013 160

182 1 02 02101 08 2013 160

182 1 02 02101 08 3013 160

ИП платят страховые взносы, вне зависимости от того, ведет он предприниматель деятельность или нет.

КБК для ИП на 2018 год для перечисления страховых взносов за самого себя:

Пенсионные взносы

Платеж

КБК

Фиксированные взносы в ПФР исходя из МРОТ

182 1 02 02140 06 1110 160

Взносы по тарифу 1 процент с дохода свыше 300 000 руб.

182 1 02 02140 06 1110 1600

182 1 02 02140 06 2110 160

182 1 02 02140 06 3010 160

Медицинские взносы

Платеж

КБК

182 1 02 02103 08 1013 160

182 1 02 02103 08 2013 160

182 1 02 02103 08 3013 160

Взносы в ПФР в 2018 году ИП без работников

ИП, у которого нет наемных работников, уплачивает фиксированную сумму страховых взносов на себя. С 1 января 2018 года вступает в силу новый порядок уплаты фиксированных платежей. В статье речь пойдет о том, как ИП оплачивает страховые взносы на себя в 2018 году.

С 1 января 2018 года размер платежей ИП за себя составляет:

• Если величина дохода ИП за расчетный период не превышает 300 000 рублей: в ПФР — 26 545 рублей (сумма фиксированная и закреплена законодательно); Сумму 26 545 рублей платят все без исключения ИП, вне зависимости от ведения бизнеса и получения доходов. В будущем, скорей всего, эта сумма просто будет индексироваться Правительством РФ;

• Если величина дохода ИП за расчетный период превышает 300 000 рублей: в ПФР 26 545 рублей + 1% с доходов ИП свыше 300 000 руб. (но не более 212 360 руб.). По сравнению с 2017 годом максимальная сумма страховых взносов в 2018 году увеличилась на 25 160 рублей;

• В ФОМС — 5 840 рублей (сумма фиксированная, закреплена законодательно).

Сумма 5840 рублей — оплачивается в обязательном порядке. Ее с 2018 года должны уплатить за расчетный период все ИП вне зависимости от ведения деятельности, движения по счетам и получения доходов.

Этот вид страховых взносов не является обязательным. Их ИП в 2018 году вправе перечислять добровольно.

Для расчета величины добровольного взноса по этому виду страхования за 2018 год, применяется формула (ч. 3 ст. 4.5 Федерального закона № 255-ФЗ):

МРОТ на начало года x тариф x 12.

Если с 1 января 2018 года МРОТ будет 9489 рублей, то сумма взносов по нетрудоспособности и материнству в 2018 году для ИП будет составлять 3300 руб. (9489 руб. ? 2,9% ? 12 мес.).

Срок уплаты — не позднее 31 декабря 2017 года. В 2018 году — 31 декабря 2018 года.

Вы можете уплатить сразу всю сумму взносов или перечислять их частями, как вам удобнее.

• за первый квартал 2017 года: с 1 января до 31 марта 2017 года,

• за второй квартал 2017: с 1 апреля до 30 июня 2017 года,

• за третий квартал 2017: с 1 июля до 30 сентября 2017 года,

• за четвертый квартал 2017: с 1 октября по 31 декабря 2017 года.

Если в текущем году ваш доход превысил 300 000 руб., то страховые взносы нужно уплачивать в такие сроки (пп. 2 п. 1 ст. 419, п. 1 ст. 423, п. 2 ст. 432 НК РФ):

• часть взносов, которая не зависит от суммы дохода за год, — не позднее 31 декабря 2017 года, то есть, 23 400 руб.; (до 31 декабря 2018 года — 26 545 рублей);

• часть взносов, которая исчисляется с суммы дохода, превышающего 300 000 руб., — не позднее 1 апреля 2018 года, то есть, сумму свыше 23 400 руб. (часть суммы свыше 26 545 рублей — до 1 апреля 2019 года).

Доходом в целях исчисления страховых взносов ИП являются:

1. Для ИП, применяющих общую систему налогообложения, – доходы, облагаемые НДФЛ.

2. Для ИП, применяющих упрощенную систему налогообложения (УСН), – доход по УСН, но без уменьшения на расходы, даже если ИП применяет объект «доходы минус расходы».

3. Для ИП, применяющих ЕНВД, – вмененный доход, который определяется по формуле: базовая доходность по НК РФ * (сумма физических показателей) * корректирующие коэффициенты К1 * К2.

4. Для ИП на патенте региональным законодательством установлен потенциально возможный доход, который и будет браться в расчет при определении размера страховых взносов.

5. Если ИП применяет несколько систем налогообложения, то доходы суммируются.

В Федеральном законе № 212-ФЗ (п.1 ч.8 ст. 14) сказано, что ИП, применяющие ОСНО, определяют доходы по правилам ст. 227 НК РФ: т. е. исчисляют и уплачивают НДФЛ по суммам доходов, полученных от осуществления такой деятельности. В целях определения размера страхового взноса за соответствующий расчетный период для ИП на ОСНО налоговые вычеты, предусмотренные гл. 23 НК РФ, не учитываются (Письмо Минфина РФ N 03-11-11/32724).

Минтруд в Письме N 17-3/ООГ-496 также указывает, что под доходом предпринимателя, являющегося плательщиком НДФЛ, понимается сумма фактически полученного им дохода от осуществления предпринимательской деятельности. Соответственно, расходы, учитываемые в составе профессиональных налоговых вычетов по ст. 221 НК РФ, уменьшают исключительно базу по НДФЛ и не должны учитываться при расчете размера дохода ИП при исчислении суммы страховых взносов.

Предприниматели, применяющие УСН с объектом «доходы» или ЕНВД, вправе уменьшить свои налоговые платежи на страховые взносы:

• ИП, у которых нет работников, уменьшают налог (авансовые платежи) при УСН на всю сумму уплаченных страховых взносов (включая 1% с суммы свыше 300 000 руб., письмо Минфина России № 03-11-09/71357). Таким образом, если за 2018 год «первая» часть взносов уплачена в 2017 году, то вычет по страховым взносам уменьшает налог за 2018 год. Если взносы в ПФР в размере 1% с суммы дохода превышающей 300 000 руб. уплачены уже в 2018 году, то их можно принять к вычету только по налогу за 2018 год. В то же время, если за 2017 год «дополнительные» платежи в ПФР были уплачены в 2018 году, то налог за 2018 год уменьшается на этот платеж.

• ИП, уплачивающие ЕНВД, не имеющие работников, в аналогичном порядке уменьшают налог на все страховые взносы.

• Если у ИП есть наемные работники, то налог можно уменьшить не более, чем на 50% и на сумму взносов, уплаченных за себя и за сотрудников.

• Налоги можно уменьшить только на сумму взносов, уплаченную в том же периоде, за который производится расчет налогов. Предприниматели вправе уменьшить ЕНВД и авансы по УСН на сумму страховых взносов, которые уплачены поквартально.

Дополнительная отчетность в Пенсионный Фонд не представляется. Федеральная налоговая служба представляет в ПФР информации о доходах ИП.

Взносы в ПФР за работников в 2018 году

ИП и организации, являющиеся работодателями, обязаны с выплат сотрудникам, работающим по трудовым договорам, ежемесячно перечислять страховые взносы на пенсионное, медицинское и социальное страхование в ФНС РФ. Взносы на травматизм по-прежнему уплачиваются в ФСС.

Примечание: с 2017 года изменился порядок уплаты и представления отчетности по страховым взносам, связано это с передачей контроля над страховыми взносами ФНС РФ и вступлению в силу новой главы 34 НК РФ «Страховые взносы».

С выплат физическим лицам, по договорам гражданско-правового характера, необходимо перечислять взносы только на пенсионное и медицинское страхование (взносы от несчастных случаев не перечисляются в любом случае, а взносы по временной нетрудоспособности перечисляются, только при условии, что такой пункт прописан в договоре).

Выплаты работникам, которые по закону освобождены от уплаты страховых взносов, перечислены в ст. 422 НК РФ.

Обратите внимание, что индивидуальные предприниматели помимо уплаты страховых взносов за работников, дополнительно должны перечислять страховые взносы ИП «за себя».

В 2018 году страховые взносы нужно платить по следующим тарифам:

• На пенсионное страхование (ПФР) – 22%.

• На медицинское страхование (ФФОМС) – 5,1%.

• На социальное страхование (ФСС) – 2,9% (без учёта взносов от несчастных случаев).

При этом некоторые ИП и организации имеют право применять пониженные тарифы (см. таблицу ниже).

В 2018 году изменилась лимиты для начисления взносов:

• в ПФР – 1 021 000 руб. (в случае превышения, взносы уплачиваются по уменьшенной ставке – 10%);

• в ФСС – 815 000 руб. (в случае превышения, взносы больше не уплачиваются);

• в ФФОМС – предельная величина отменена.

Общие тарифы для страховых взносов в 2018 году:

Категория плательщиков

ПФР

ФФОМС

ФСС

Итого

Организации и ИП на ОСН, УСН, ЕНВД и ЕСХН за исключением льготников

ИП на ПСН (торговля, общепит, сдача в аренду имущества)

В случае превышения лимита в 755 000 рублей

В случае превышения лимита в 876 000 рублей

Пониженные тарифы для страховых взносов в 2018 году:

Категория плательщиков

ПФР

ФФОМС

ФСС

Итого

Аптечные организации и ИП (с лицензией фармацевта), на ЕНВД

НКО на УСН, ведущие деятельность в области соц. обслуживания, науки, образования, здравоохранения, спорта, культуры и искусства

Организации и ИП на УСН (льготные виды деятельности). При условии получения дохода не превышающего 79 млн. руб.

Благотворительные организации на УСН

ИП на ПСН (за исключением: торговли, общепита и сдачи в аренду имущества)

Участники свободной экономической зоны в Крыму и Севастополе

Организации и ИП, занимающиеся ведением технико-внедренческой и туристско-рекреационной деятельности в особых экономических зонах

Хозяйственные общества и партнерства, осуществляющие деятельность в области ИТ технологий и соответствующие условиям пп.1 и 2 ст. 427 НК РФ

Организации, получившие статус участника проекта «Сколково»

Организации и ИП, осуществляющие выплаты членам экипажей судов, зарегистрированных в Российском международном реестре судов

Организации в области ИТ (при условии, что доходы от этой деятельности по итогам 9 месяцев не менее 90%, а количество работников не менее 7 человек

Льготникам, в случае превышения лимитов в 1 021 000 и 815 000 руб. перечислять взносы на социальное и пенсионное страхование не нужно.

Дополнительные тарифы для страховых взносов в 2018 году:

Категория плательщиков

ПФР

ФФОМС

ФСС

Итого

Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.1 п. 1 ст. 30 данного закона

Плательщики, указанные в пп. 1 п.1 ст. 419 закона № 400-ФЗ в отношении выплат физлицам, поименованным в пп.2-18 п. 1 ст. 30 данного закона

Дополнительные взносы платятся независимо от лимитов в 1 021 000 и 815 000. При этом компаниям, которые провели оценку условий труда, можно платить доп. взносы на пенсионное страхование по специальным тарифам (п.3 ст. 428 НК РФ).

Страховые взносы в ФНС и ФСС необходимо перечислять ежемесячно не позднее 15-го числа следующего месяца. Если последний день совпадает с выходным или праздником, то окончательный срок уплаты взносов переносится на ближайший рабочий день.

В 2018 году, все платежи на пенсионное страхование должны быть сделаны одним платежным поручением с применением КБК 182 1 02 02010 06 1010 160.

В 2018 году код бюджетной классификации для перечисления страховых взносов на медицинское страхование 182 1 02 02101 08 1013 160.

Перечисление страховых взносов осуществляется на два вида обязательного социального страхования:

• на случай временной нетрудоспособности и в связи с материнством в ФНС РФ;

• от несчастных случаев на производстве и профессиональных заболеваний в ФСС.

Величина страховых взносов по временной нетрудоспособности составляет 2,9% от зарплаты, но может меняться в зависимости от применяемой льготы.

Размер страховых взносов от несчастных случаев составляет от 0,2 до 8,5% в зависимости от того к какому классу профессионального риска относится основной вид вашей деятельности.

В 2018 году коды бюджетной классификации для перечисления страховых взносов на социальное страхование не изменились:

• КБК 182 1 02 02090 07 1010 160. (в случае временной нетрудоспособности);

• КБК 393 1 02 02050 07 1000 160. (от несчастных случаев на производстве).

Остальные платежные реквизиты вы можете узнать, обратившись в территориальное отделение ФСС и налоговую инспекцию по месту учета.

Страховые взносы необходимо уплачивать, и указывать в отчётности в рублях и копейках.

В ИФНС нужно каждый квартал сдавать расчет по страховым взносам. Расчет подается в срок не позднее 30-го числа месяца, следующего квартала.

Таким образом, в 2018 году его необходимо сдать 4 раза:

• за 1 квартал 2018 года — не позднее 30 апреля 2018 года;

• за полугодие 2018 года — не позднее 30 июля 2018 года;

• за 9 месяцев 2018 года — не позднее 30 октября 2018 года;

• за 2018 год — не позднее 30 января 2019 года.

Ежемесячно в Пенсионный фонд нужно сдавать отчет по форме СЗВ-М, в котором содержатся сведения о работающих пенсионерах. Срок сдачи отчета — не позднее 15 числа следующего месяца.

Также, начиная с 1 января 2017 года была введена новая отчетность по форме СЗВ-СТАЖ, в которой отражаются сведения о страховом стаже застрахованных работников. Этот отчет нужно подавать в ПФР каждый год, в срок не позднее 1 марта следующего года. В первый раз его потребуется сдать за 2017 год, до 1 марта 2018 года.

Каждый квартал в Фонд социального страхования необходимо сдавать расчёт по форме 4-ФСС. Начиная с 1 января 2017 года, в расчете 4-ФСС нужно отражать только сведения по травматизму и профзаболеваниям.

В 2018 году срок сдачи отчетности в ФСС зависит от её формы:

• В электронной – не позднее 25-го числа месяца, следующего за отчетным кварталом.

• В бумажной – не позднее 20-го числа месяца, следующего за отчетным кварталом.

Обратите внимание, начиная с 2015 года всем работодателям, у которых среднесписочная численность работников превышает 25 человек (раньше было 50 человек), необходимо сдавать отчётность только в электронной форме с усиленной квалифицированной электронной подписью (УКЭП).

Куда платить взносы ПФР в 2018 году

Все страховые взносы, за исключением взносов ФСС на «травматизм», нужно перечислять в свою налоговую инспекцию: предпринимателям по месту жительства, а организациям по месту нахождения. Это относится не только к страхвзносам, начисленным в 2018 году, но и к тем, которые уплачиваются за прошлые отчетные периоды до 01.01.2018 г. Например, страховые взносы за декабрь 2017 года в январе 2018 нужно платить уже в ИФНС по новым КБК, несмотря на то, что сдавать расчеты взносов за 2017 год надо все еще в фонды.

Страховые взносы за работников перечисляются в ИФНС отдельными платежными документами в срок не позднее 15 числа месяца, следующего за расчетным. Так, начисленные за январь 2018 года взносы нужно уплатить не позже 15 февраля. Если последний день срока уплаты совпадет с нерабочим днем, то уплата передвигается на ближайший рабочий день.

Предприниматели должны платить за себя фиксированные страховые взносы, срок перечисления которых в 2018 году – 31.12.2018 г. Периодичность их уплаты может быть любой, допустимо перечисление по частям или единовременно. Также, ИП, у которых доход превысил 300 000 рублей, должны уплатить «пенсионный» допвзнос с суммы превышения лимита. За 2017 год срок уплаты — не позднее 2 апреля 2018 года, а за 2018 год – не позже 1 апреля 2019 года.

Если возник вопрос, куда платить страховые взносы на «травматизм» в 2018 году, ответим, что здесь никаких новшеств нет. По-прежнему, эти взносы уплачиваются в отделение ФСС по месту учета, а в платежных поручениях указываются те же КБК, что действовали в 2017 году. Сроки уплаты аналогичны срокам уплаты остальных страховых взносов – 15 число следующего месяца.

Таким образом, платить страховые взносы в 2018 году страхователи должны в налоговые органы и в ФСС.

Помните, что отчитываться по взносам в 2018 году нужно тоже в налоговую инспекцию. Для этого разработана новая единая форма расчета по страховым взносам (КНД 1151111). Она сдается ежеквартально нарастающим итогом в срок не позже 30 числа месяца после отчетного периода. Средняя численность работников более 25 человек обязывает страхователей сдавать расчет электронно через спецканалы связи, при меньшей численности можно подать расчет на бумаге. Бумажная отчетность может подаваться как лично, так и через представителя плательщика страховых взносов – это лицо, уполномоченное на это страхователем, и имеющее соответствующе оформленную доверенность. Также можно направить отчет в инспекцию почтой.

По «травматизму» в ФСС ежеквартально сдается обновленная форма 4-ФСС, в которой теперь указываются показатели только в части «травматических» взносов.

Если у организации есть обособленные подразделения (в том числе филиалы и представительства), которые получили право начислять зарплату и иные вознаграждения в пользу физлиц, то об этом нужно сообщить в ИФНС в течение одного месяца с момента наделения подразделения этими полномочиями. Аналогичные действия необходимы при лишении обособленного подразделения такого права (пп. 7 п. 3.4 ст. 23 НК РФ).

Вопрос, возникающий у юрлиц, имеющих обособленное подразделение – куда платить страховые взносы ПФР, а также на медстрах и соцстрахование?

Это зависит от того, наделено ли подразделение правом начислять выплаты физлицам:

• если такое право у подразделения есть – то платить страховые взносы, а также сдавать расчеты по взносам нужно по месту его нахождения, а также по месту нахождения головной организации (п. 11 ст. 431 НК РФ);

• если такого права нет – уплата взносов и сдача расчетов производится только по месту нахождения головной организации;

• независимо от наделения правом делать выплаты физлицам, при наличии обособленных подразделений, созданных российской организацией за границей, взносы платятся организацией только по месту своего нахождения (п. 14 ст. 431 НК РФ).

Сумма взносов для уплаты по месту нахождения подразделения определяется, исходя из размера базы, которая относится к этому подразделению.

Взносы в ПФР при УСН в 2018 году

Страховые взносы – это платежи на пенсионное, медицинское и социальное страхование физических лиц. Взносы платят работодатели за работников, а индивидуальные предприниматели — за самих себя. Каждый год размер страховых платежей меняется, а с учетом того, что их расчёт привязывался к МРОТ, эти суммы постоянно росли.

Новая формула расчёта взносов ИП в 2018 году за себя, предложенная Правительством РФ, с минимальным размером оплаты труда больше не связана. Однако это не помешало очередному, и довольно существенному, росту обязательных платежей предпринимателей на свое страхование.

Последние несколько лет взносы ИП за себя рассчитывались по такой простой формуле:

• на пенсионное страхование (ОПС) — МРОТ * 12* 26%;

• на медицинское страхование (ОМС) — МРОТ *12* 5,1%.

Для расчёта принимался МРОТ, установленный на начало года, поэтому минимальная сумма платежей ИП за себя в 2017 году составляла 27 990 рублей: 23 400 рублей на ОПС и 4 590 рублей на ОМС.

Минтруд обещает, что к 2019 году доведёт минимальную зарплату до прожиточного уровня. Чтобы сделать это поэтапно, надо уже с января 2018 года поднять МРОТ до 9489 рублей. Соответствующий законопроект уже разработан.

Если оставить действующую формулу расчёта, то каждый ИП в 2018 году за себя должен будет уплатить:

• на пенсионное страхование (ОПС) — 9 489 * 12* 26% = 29 606 рублей;

• на медицинское страхование (ОМС) – 9 489 *12* 5,1% = 6 028 рублей.

Всего получается 35 634 рубля, что на 7 644 рубля больше, чем в 2017 году.

На первый взгляд, такое повышение в рамках инфляции выглядит не очень существенным, однако всего лишь несколько лет назад резкий рост страховых платежей вызвал волну массового закрытия ИП. Количество тех, кто снялся с учета, превысило полмиллиона человек.

Закон от 27.11.2017 № 337-ФЗ с 1 января 2018 года изменяет нормы статьи 430 НК РФ, устанавливая страховые взносы ИП в фиксированной сумме:

• на обязательное пенсионное страхование — 26 545 рублей;

• на обязательное медицинское страхование — 5 840 рублей.

В силе остаётся действующее правило начисления дополнительного 1% взноса на пенсионное страхование с дохода свыше 300 000 рублей в год.

Таким образом, каждому предпринимателю надо будет заплатить за себя в 2018 году не менее 32 385 рублей, что, по сравнению с предыдущим годом, означает рост на 4395 рублей.

Кроме того, законом № 337-ФЗ утверждены суммы обязательных взносов ИП за себя ещё на два следующих года:

• на 2019 год – 29 354 рубля на пенсионное страхование и 6 884 рубля на медицинское страхование;

• на 2020 год — 32 448 рублей на пенсионное страхование и 8 426 рублей на медицинское страхование.

Фиксированные суммы взносов на страхование индивидуальных предпринимателей мы свели в таблицу по годам:

Взносы ИП за себя

2018

2019

2020

На пенсионное страхование, руб.

На медицинское страхование, руб.

Всего обязательных взносов, руб.

Повторимся, что при уровне доходов свыше 300 000 рублей в год к этим обязательным суммам добавляется дополнительный взнос на ОПС в размере 1% от суммы превышения. Например, если доход предпринимателя за год составил 550 000 рублей, то дополнительный взнос будет равен: (550 000 – 300 000) * 1% = 2 500 рублей.

Установлен также верхний лимит взносов на пенсионное страхование – не более восьмикратного фиксированного размера, что составит:

• на 2018 год — 26 545 * 8 = 212 360 руб.;

• на 2019 год – 29 354 * 8 = 234 832 руб.;

• на 2020 год — 32 448 * 8 = 259 584 руб.

На самом деле, трудно сказать, выиграют ли предприниматели в результате изменения формулы расчёта взносов. С одной стороны, сумма, рассчитанная в привязке к МРОТ, составила бы в 2018 году 35 634 рубля, вместо 32 385 рублей по цифрам, предложенным Правительством. С другой стороны, сейчас неясно, каким будет МРОТ в 2019 и 2020 годах, поэтому делать выводы о выгодном предложении бизнесу рано.

Уплата страховых взносов на своё страхование постоянно вызывает споры, в которых предприниматели доходят даже до Верховного суда. ИП считают несправедливой обязанность вносить эти платежи, если деятельность ими не ведётся или прибыли от неё нет.

Однако суды не видят оснований освобождать таких предпринимателей от уплаты взносов, в том числе и тогда, когда ИП работает по найму и взносы за него платит работодатель. Об этом также неоднократно говорил Минфин, например, в одном из последних писем от 21.09.2017 № 03-15-05/61112: «Уплата индивидуальными предпринимателями страховых взносов осуществляется независимо от возраста, вида осуществляемой деятельности и факта получения от неё доходов в конкретном расчётном периоде».

Закон содержит всего пять ситуаций, когда начисление страховых взносов временно приостанавливается:

1. Уход за ребёнком в возрасте до полутора лет по каждому ребёнку, но не более шести лет в общей сложности.

2. Уход за инвалидом 1 группы, ребёнком-инвалидом, пожилым лицом старше 80 лет.

3. Служба в армии по призыву (на контрактников не распространяется).

4. Период проживания за пределами РФ с супругом, который направлен на работу дипломатического, консульского, представительского характера, но не более пяти лет.

5. Период проживания с супругом-военнослужащим в местностях, где не было возможности вести деятельность, но не более пяти лет.

Само по себе наступление одного из этих условий не освобождает предпринимателя от начисления взносов. В этот период бизнес в реальности вести нельзя, кроме того, отсутствие деятельности надо подтверждать документально.

Остается ещё сказать, что не предусмотрены льготы для пенсионеров, инвалидов, многодетных семей и других слабозащищённых социальных категорий. Уплата страховых взносов такими предпринимателями осуществляется в полном размере.

Уплата страховых взносов в 2018 году производится в следующие же сроки:

• фиксированные взносы ИП в размере 32 385 рублей – не позднее 31 декабря 2018 года;

• дополнительный 1% взнос в случае превышения лимита годового дохода – не позднее 1 июля 2019 года.

Сумма в 32 385 рублей – это взносы за полный 2018 год. Если же физическое лицо имело статус ИП не весь год, то в расчёт берутся только месяцы и дни периода регистрации. Указание на это есть в статье 430 НК РФ.

Квартальных платежей по взносам не установлено, поэтому их можно уплатить разово в конце года. Тем не менее, мы рекомендуем нашим пользователям, работающим на ЕНВД и УСН, вносить эти суммы по частям, чтобы иметь возможность сразу уменьшать налоговые платежи.

Страховые взносы ИП в фиксированном размере платить надо при любом уровне доходов и даже при их полном отсутствии или наличии убытков. Учитывая это, рекомендуем предпринимателям, которые долгое время не имеют дохода от деятельности, сниматься с налогового учёта. Позже, если ситуация изменится к лучшему, ИП всегда можно открыть снова всего за три рабочих дня.

Что касается базы для расчёта дополнительного 1%-го взноса на пенсионное страхование, то тут предприниматели на разных системах налогообложения находятся в неравном положении.

Согласно статье 430 Налогового кодекса доходы предпринимателя определяются в зависимости от режима:

• ЕНВД – вменённый доход, рассчитанный с учётом базовой доходности, физического показателя, коэффициентов К1 и К2;

• ПСН – потенциально возможный годовой доход, установленный региональным нормативным актом;

• УСН – реализационные и внереализационные доходы без учёта расходов;

• ОСНО — доходы минус предпринимательские вычеты;

• ЕСХН — реализационные и внереализационные доходы без учёта расходов.

Как видим, расходы уменьшают базу для расчёта взносов только на ОСНО, причём, это правило действует первый год, после того, как в ситуацию вмешался Конституционный суд.

Однако в случае с УСН Доходы минус расходы положение предпринимателей не меняется, хотя уже есть Определение Верховного суда от 18.04.17 № 304-КГ16-16937. Суд указал, что при расчёте взносов на этом режиме нельзя учитывать все доходы, без понесённых предпринимателем расходов.

К сожалению, Минфин и ФНС свои позиции не сдают и настаивают на уплате взносов со всех полученных доходов. Очевидно, что пока в Налоговый кодекс не будет внесены соответствующие изменения (как это сделано для ОСНО), справедливости плательщикам УСН Доходы минус расходы ждать не приходится.

Начиная с прошлого года взносы за себя предприниматели платят в налоговую инспекцию, где они поставлены на учёт. ПФР платежи больше не принимает, хотя ведет учёт поступлений на счёт застрахованного лица. Квитанция или платёжное поручение оформляется на реквизиты своей инспекции. Образец заполнения можно взять в самой ИФНС или заполнить документ с помощью сервиса ФНС.

За неуплату взносов в срок штрафы придётся уплатить пени. Однако такая мягкая санкция допускается, только если предприниматель правильно их начислил и отразил в отчётности. Если же база для расчёта взносов была занижена намеренно или по ошибке, то такую ситуацию трактуют как налоговое правонарушение и наказывают штрафом по статье 122 НК РФ – от 20% до 40% от неуплаченной суммы.

Дополнительные взносы в ПФР в 2018 году

Введен дополнительный тариф страховых взносов в Пенсионный фонд России для работодателей, имеющих рабочие места с вредными и опасными производствами. Дополнительные тарифы применяются в отношении выплат и иных вознаграждений в пользу физических лиц, занятых на видах работ, указанных в пунктах 1 и 2-18 части 1 статьи 30 Федерального закона № 400-ФЗ «О страховых пенсиях».

Принят Федеральный закон №426-ФЗ «О специальной оценке условий труда», в соответствии с которым страхователи обязаны обеспечить безопасность работников во время работы, а их рабочие места должны соответствовать государственным нормативным требованиям охраны труда. В зависимости от итогов проведенной специальной оценки условий труда, созданных работодателем для своих работников, устанавливается размер дополнительных тарифов страховых взносов в Пенсионный фонд РФ. Чем более опасные или вредные условия труда будут установлены по результатам специальной оценки, тем более высокий дополнительный тариф страховых взносов необходимо будет уплачивать работодателю в Пенсионный фонд России.

В соответствии с законом условия труда по степени вредности и (или) опасности подразделяются на четыре класса – оптимальные (1 класс), допустимые (2 класс), вредные (3 класс) и опасные (4 класс). Оценку условий труда и аттестацию рабочих мест проводит комиссия из представителей организации работодателя не реже одного раза в 5 лет. Результаты аттестации рабочих мест по условиям труда, проведенной в соответствии с порядком, действовавшим до дня вступления в силу закона №426-ФЗ, применяются при определении размера дополнительных тарифов страховых взносов в Пенсионный фонд России в отношении рабочих мест, условия труда на которых по результатам аттестации признаны вредными и (или) опасными, до 31 декабря 2018 года включительно.

При исчислении страховых взносов по дополнительному тарифу для отдельных категорий работодателей, имеющих рабочие места на вредных и опасных производствах, положение по ограничению базы для начисления страховых взносов не применяется.

Если работодатель не проводит спецоценку условий труда, то он уплачивает дополнительный тариф страховых взносов на обязательное пенсионное страхование по Списку №1 – 9%, по Списку №2 и «малым спискам» – 6%.

При проведении спецоценки условий труда применяются следующие дополнительные тарифы:

УРОВЕНЬ УСЛОВИЙ ТРУДА

ОЦЕНКА УСЛОВИЙ ТРУДА

ДОПОЛНИТЕЛЬНЫЙ ТАРИФ

Максимальные взносы в ПФР в 2018 году

С 2018 года размер страховых взносов ИП не будет привязан к МРОТ. Его будет ежегодно утверждать Правительство РФ. Проект Федерального закона № 274631-7.

Напомним, что по действующим правилам размер фиксированных страховых взносов индивидуального предпринимателя зависит от величины МРОТ. ИП учитывают величину МРОТ, установленную на 1 января года, за который они платят страховые взносы.

С 1 января 2018 года МРОТ будет существенно повышен. Если на 1 июля 2017 г. его размер составлял 7800 руб., то на 1 января 2018 г. МРОТ утвержден в размере 9489 руб. Логично предположить, что увеличение МРОТ должно повлечь за собой увеличение размера фиксированного платежа для ИП.

Но Правительство России выступило с инициативой «открепить» сумму фиксированных страховых взносов от величины МРОТ и тем самым снизить налоговую нагрузку на малый бизнес. Оно разработало поправки в главу 34 Налогового кодекса, касающиеся расчета страховых взносов.

На днях Госдума приняла в третьем окончательном чтении правительственный законопроект.

По замыслу авторов законопроекта, размер фиксированных платежей ИП больше не будет зависеть от МРОТ. А ставки взносов для ИП будут ежегодно утверждаться правительством.

В 2018 году фиксированную сумму взносов установят непосредственно Федеральным законом. Она будет рассчитана исходя из дохода в 8508 руб. в месяц.

Фиксированный пенсионный взнос составит 26 545 руб. в год. А фиксированный медицинский — 5 840 руб. Упоминание о МРОТ уберут из статьи 420 Налогового кодекса.

Как и прежде, если сумма годового дохода превысит 300 тысяч рублей, с суммы превышения ИП заплатит 1%.

А общая сумма фиксированного пенсионного взноса будет ограничена предельной величиной. Она составит восьмикратный размер фиксированного пенсионного платежа за год. Это значит, что в 2018 году максимальный размер пенсионных взносов для ИП составит 212 360 руб. (26 545 руб.? 8).

Кроме того, законодатели увеличили срок, в течение которого ИП должны оплатить пенсионные взносы, если их годовой доход превысит 300 тысяч рублей. Новый срок истекает 1 июля следующего года, а не 1 апреля, как сейчас.

Взносы в ПФР адвокатов в 2018 году

В Коллегии адвокатов адвокаты самостоятельно уплачивают фиксированные платежи по пенсионным и медицинским взносам за год. Какой доход брать в расчет при уплате доп. взноса в 1% с доходов свыше 300 000 руб. за 2018 г.: с суммы всего дохода адвоката, или доход от адвокатской деятельности можно уменьшить на суммы установленных п.1 ст.21 НК РФ профессиональных налоговых вычетов? Можно ли возвратить излишне уплаченные взносы за прошлые периоды, рассчитанные с дохода без учета профессиональных налоговых вычетов? Можно ли на суммы уплаченных фиксированных платежей по страховым взносам и суммы доп. взноса в 1% уменьшить налогооблагаемую базу при расчете НДФЛ?

За минусом профессиональных вычетов. Да вправе обратиться за возвратом излишне уплаченных взносов (пени, штрафов) в соответствующие органы Пенсионного фонда РФ.

«Теперь на титульном листе расчета есть поля «Код по ОКВЭД», «Численность работающих инвалидов», «Численность работников, занятых на работах с вредными и опасными факторами». Раньше эти данные вы указывали в разделе II. В новой форме отчета нет ни раздела I, ни раздела II. Вместо них шесть таблиц. Как их заполнить? Читайте в рекомендации. Там же вы найдете готовый пример расчета».

Уплата страховых взносов регулируется положениями главы 34 «Страховые взносы» НК РФ. Вывод ФПА РФ о возможности учета расходов адвокатов на ведение деятельности (профессиональных налоговых вычетов, предусмотренных главой 23 НК РФ) при определении размера страховых взносов на обязательное пенсионное страхование основан на положениях пп.1 п.9 статьи 430 НК РФ.

Аналогичные разъяснения, касающиеся индивидуальных предпринимателей, содержатся в письме Минфина России N 03-15-05/1031.

В этой связи сообщается, что адвокаты, уплатившие за отчетные (расчетные) периоды, страховые взносы (пени, штрафы), расчет которых был произведен без учета профессиональных налоговых вычетов, и имеющие подтверждающие документы, вправе обратиться за возвратом излишне уплаченных взносов (пени, штрафов) в соответствующие органы Пенсионного фонда РФ.

Минфин России в письмах N 03-04-05/3641, N 03-04-06/37516, N 03-04-06/34051, N ЕД-4-3/5208, N 03-04-06/5167, коллегия адвокатов в качестве налогового агента вправе учитывать в течение налогового периода в составе профессионального налогового вычета, предоставляемого адвокату, расходы адвоката на обязательное пенсионное страхование и на уплату страховых взносов на обязательное медицинское страхование при наличии соответствующих оправдательных документов.

Таким образом, коллегия адвокатов в качестве налогового агента по НДФЛ для адвокатов, состоящих в данной коллегии, вправе применить профессиональный вычет по НДФЛ в отношении уплаченных адвокатом страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование.

Департамент налоговой и таможенной политики, рассмотрев обращение по вопросу определения величины дохода индивидуального предпринимателя, уплачивающего налог на доходы физических лиц (далее — НДФЛ), исходя из которого исчисляется размер страховых взносов, уплачиваемый таким индивидуальным предпринимателем в государственные внебюджетные фонды за себя, в случае если его доход превысил 300 000 рублей за расчетный период, сообщает следующее.

Ранее отношения, связанные с исчислением и уплатой (перечислением) страховых взносов в государственные внебюджетные фонды, регулировались Федеральным законом N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования» (далее — Федеральный закон N 212-ФЗ).

Исходя из положений части 1 статьи 14 Федерального закона N 212-ФЗ данные плательщики уплачивали страховые взносы за себя в Пенсионный фонд Российской Федерации исходя из своего дохода и в Федеральный фонд обязательного медицинского страхования.

Если доход индивидуального предпринимателя в расчетном периоде превышал 300 000 рублей, то такой индивидуальный предприниматель помимо фиксированного размера страховых взносов (1 МРОТ x 26% x 12 месяцев) доплачивал на свое пенсионное страхование 1% с суммы дохода, превышающего 300 000 рублей, но до определенной предельной величины (8 МРОТ x 26% x 12 месяцев) (часть 1.1 статьи 14 Федерального закона N 212-ФЗ).

На основании пункта 1 части 8 статьи 14 Федерального закона N 212-ФЗ для индивидуальных предпринимателей, уплачивающих НДФЛ, доход учитывался в соответствии со статьей 227 Налогового кодекса Российской Федерации (далее — Налоговый кодекс), а не согласно статье 210 Налогового кодекса, которой определена налоговая база по НДФЛ как денежное выражение доходов, подлежащих налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных статьями 218 — 221 Налогового кодекса.

Так, согласно пункту 2 статьи 227 Налогового кодекса индивидуальные предприниматели самостоятельно исчисляют суммы налога, подлежащие уплате в соответствующий бюджет, в порядке, установленном статьей 225 Налогового кодекса.