Купля-продажа квартиры между близкими родственниками: плюсы и минусы. Инструкция по оформлению документов

Купля-продажа квартиры между близкими родственниками — сделка, о которой многие знают не понаслышке. Особенно в России. Дело все в том, что иногда члены семьи хотят продать своим близким людям недвижимость. Подобные операции вызывают немало вопросов. И на них мы сегодня остановимся. Нам предстоит выяснить, какие особенности купли-продажи квартиры между родственниками нужно учесть. Насколько данные сделки законны?

Понятие близкого родства

Начнем с того, что не всем понятно, кто является близким родственником. В Российском законодательстве существует перечень лиц, которых наделяют подобным званием.

Кого к ним относят? Например:

Все перечисленные категории граждан — это близкая родня. Именно о сделках с ними пойдет речь. Все остальные операции по торговле недвижимостью не имеют никаких особенностей.

Насколько законна купля-продажа квартиры между близкими родственниками (образец соглашения будет представлен ниже)? Ответить на этот вопрос бывает проблематично. Ведь иногда такие сделки подразумевают не просто продажу имущества, а еще и какие-то негласные правила и блага.

В этом случае сделку можно признать незаконной. Особенно если она проводилась под давлением или шантажом. Но в целом торговля недвижимостью между близкими людьми возможна. Это вполне нормальное и законное явление. У него есть ряд преимуществ и недостатков.

Основные моменты

Какие особенности должны принять во внимание все граждане при решении поставленной задачи? Купля-продажа квартиры между близкими родственниками требует соблюдения некоторых правил. Без них сделку не зарегистрируют.

Что нужно учитывать перед оформлением сделки:

- Покупка-продажа квартиры между супругами возможна только тогда, когда недвижимость принадлежит исключительно одному лицу. Например, подарена или куплена до брака.

- Имущество, нажитое за время брака, считается совместно нажитым. Продать свою долю супругу можно будет только после развода.

Пожалуй, это все важные моменты, которые могут привести к некоторым проблемам на законодательном уровне. В остальном любые операции по передаче или торговле имуществом между близкой родней полностью законны. Собственники жилья имеют право на подобные операции.

Тем не менее упомянутую операцию нам предстоит рассмотреть со всех сторон. Дело все в том, что от обычной сделки ее отличает принцип взыскания пошлин за регистрацию договора. О чем идет речь?

При купле-продаже квартиры между близкими родственниками стороны должны уплатить пошлину в определенных размерах. Она высчитывается с учетом степени родства. Чем оно ближе, тем меньше нужно будет заплатить в виде пошлины.

О налогообложении

В действительности все намного проще, чем кажется. Все перечисленные ранее особенности отличают куплю-продажу между близкой родней от обычной покупки жилья (у третьих лиц).

Что можно сказать о налогообложении при реализации поставленной задачи? Ведь именно этот нюанс интересует многих. В России зачастую сделки с близкими имеют налоговые льготы и прочие бонусы.

К сожалению, купля-продажа квартиры между близкими родственниками налог не отменяет. То есть, продавец должен будет уплатить НДФЛ в установленных законом размерах. На изучаемые операции распространяются общие правила налогообложения.

Что это значит? Если собственность находится во владении продавца меньше чем 3 года (при оформлении прав до 2016 года) или 5 лет (если права на имущество возникли после 2016 года включительно), то нужно заплатить НДФЛ 13 % от стоимости «недвижки», превышающей один миллион рублей.

На самом деле все просто. Если же родственник владеет имуществом больше 3 или 5 лет соответственно, то при продаже своей квартиры человек не обязан платить никаких налогов.

Но это еще не все! Некоторые люди стараются всеми силами избежать налогов и дополнительных трат, предлагая близким передачу денег по-родственному, неофициально. Делать так не рекомендуется.

Почему? Во-первых, это незаконно. Во-вторых, налоговые органы могут наложить штрафы и пени на продавца недвижимости, если стоимость квартиры будет сильно занижена. Она не должна быть меньше кадастровой цены более чем на 20%. В противном случае придется платить пени.

Купля-продажа квартиры между близкими родственниками налог не отменяет и не снижает. Этот факт должны учитывать в каждой ячейке общества.

Кратко об алгоритме действий

А как проходит купля-продажа квартиры между близкими родственниками. Плюсы и минусы операции будут представлены вниманию позже. Сначала постараемся понять алгоритм действий для законной регистрации сделки.

Кратко можно описать процесс:

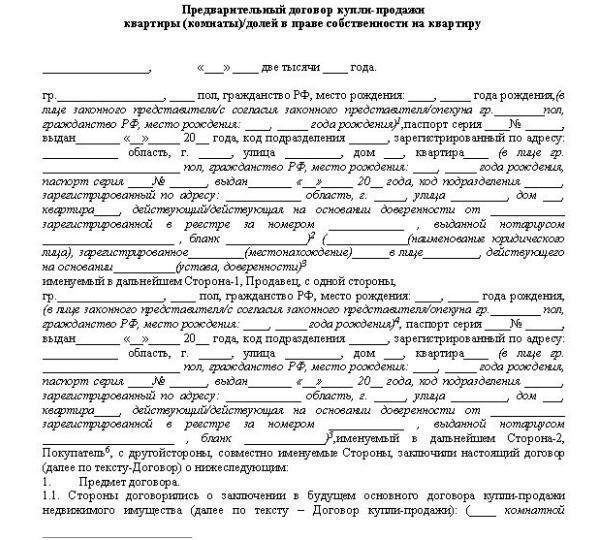

- Составить договор. Он является типовым и не имеет никаких особенностей.

- Подготовить пакет документов. Перечень соответствующих бумаг будет представлен вниманию позже.

- Уплатить пошлину за операцию в установленных размерах.

- Подписать и зарегистрировать в Росреестре договор. Лучше всего сделать это в присутствии нотариуса. Но можно обойтись и без него.

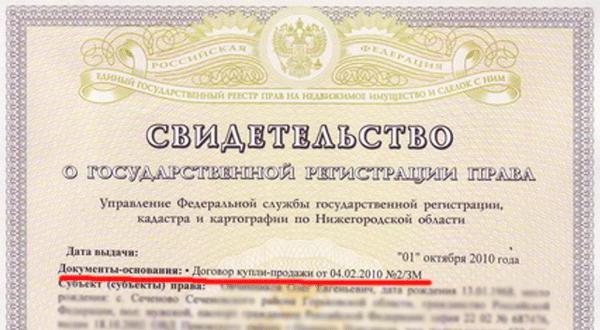

- Оформить право собственности, а таже получить справку, подтверждающую данный факт.

После получения денежных средств за операцию продавец должен будет выдать покупателю расписку, а также уплатить налог в установленных размерах. Все точно так же, как и при продаже жилья третьим лицам.

Немного о том, какие плюсы и минусы есть у изучаемой операции. Ведь любые сделки с родственниками подразумевают и преимущества, и подводные камни. Начнем с минусов операции. Их не так много, но они могут оказаться крайне значимыми.

Купля-продажа квартиры между близкими родственниками минусы имеет следующие:

- Имущество, приобретенное таким способом, определяется как совместно нажитое в браке. При разводе оно делится по общим принципам.

- Контролировать дальнейшие действия нового хозяина квартиры невозможно. Например, дети могут легко выселить родителей или сделать ремонт в своей новенькой недвижимости. И все это абсолютно законно.

Пожалуй, это все недостатки изучаемой операции. Именно поэтому на практике чаще используются дарственные. Они освобождают близкую родню от налогообложения, а также признаются личным имуществом одаряемого.

Купля-продажа квартиры между близкими родственниками плюсы свои тоже имеет. И их, как показывает практика, больше.

- Продавец после заключения соглашения не сможет внезапно передумать. Ведь за операцию он получил реальные деньги. В случае с дарственными можно отозвать договор.

- Третьи лица и прочие родственники не смогут доказать свои права на наследство после смерти продавца. После продажи недвижимость полностью переходит во владение покупателю.

- Признать сделку недействительной при соблюдении всех ранее перечисленных правил и оспорить ее невозможно.

Именно такие особенности имеет изучаемая операция. Тем не менее юристы до сих пор спорят по поводу преимуществ последнего пункта. Ведь иногда подобное обстоятельство доставляет немало хлопот и портит отношения в семье.

Теперь понятно, какими плюсами и минусами обладает купля-продажа квартиры между близкими родственниками. Возврат имущества, переданного подобным образом, невозможен. Такой расклад имеет место, только если граждане нарушили действующее законодательство и принудили друг друга с операции. Либо при подделке документов. Но это крайне редкий вариант развития событий.

Обратите внимание на то, что можно продавать не только целые квартиры, но и их доли. Никаких ограничений по этому поводу нет. Главное запомнить, что при продаже имущества, находящейся в долевой собственности, другие хозяева квартиры имеют право на первоочередную покупку. Если они отказываются выкупать долю в течение месяца, то можно выставить ее на продажу и заключить соответствующий договор с близкими родственниками или третьими лицами.

Несовершеннолетние дети

Образец договора купли-продажи квартиры между близкими родственниками будет представлен нашему вниманию позже. Важно отметить некоторые особенности сделки при участии несовершеннолетних лиц. Но они относятся ко всем юридически значимым операциям с детьми.

Дело все в том, что при продаже имущества ребенка (или его доли) даже близкой родне в обязательном порядке требуется получить разрешение от «опеки». В противном случае о сделке можно забыть. Без соответствующего разрешения в Росреестре откажут в регистрации.

Купить квартиру ребенку можно без участи органов опеки. При этом чаще всего родители приобретают жилье на себя, а затем либо выделяют долю несовершеннолетнему, либо оформляют дарственные на детей.

Какие документы нужны для проведения изучаемой операции? Ни для кого не секрет, что большинство родственников охотно доверяют друг другу. И поэтому процедура продажи имущества отменяет бумажную волокиту. Можно обойтись без разных справок и выписок из БТИ.

Соответственно, договор купли-продажи квартиры между близкими родственниками готов к подписанию после представления следующих бумаг:

- соглашения;

- паспортов сторон;

- документов о правах собственности на имущество;

- кадастрового паспорта;

- свидетельств о браке.

При участии в сделке несовершеннолетних потребуются:

- разрешения от органов опеки (не всегда);

- свидетельства о рождении;

- паспорт одного законного представителя.

В ряде случаев от граждан могут попросить:

- согласие остальных собственников на продажу доли;

- согласие супруга на осуществление сделки;

- отказ прочих хозяев квартиры от выкупа доли.

Желательно приносить документы вместе с их копиями. Заверять бумаги не нужно. Перечисленные бумаги должны быть при каждой сделке с имуществом.

О составлении договора

Несколько слов регламенте составления договора купли-продажи жилья при участии близкой родни. Гражданам придется учесть все правила и особенности деловой переписки. В остальном никаких особых требований к договору нет.

В нем в обязательном порядке прописывается следующая информация:

- описание объекта;

- личные и контактные данные сторон;

- стоимость имущества;

- порядок передачи денежных средств и сроки расплаты по счетам;

- особенности расторжения и изменения договора.

Можно либо написать договор от руки, либо распечатать его. Главное, чтобы стороны лично подписали соглашение и зарегистрировали этот документ. Как уже было сказано, лучше обратиться к нотариусу для реализации поставленной задачи. Уполномоченное лицо не только сможет проверить действительность сделки, но и поспособствует составлению грамотного договора, если с ним возникнут проблемы.

После подписания

Как только соглашение о покупке жилья у близкого родственника подписано, необходимо передать денежные средства за операцию. Рекомендуется делать это, опять же, в присутствии нотариуса. В обмен на деньги продавец выдаст расписку о получении средств. Она обезопасит родственников от неприятных споров.

После этого можно идти в Росреестр и переоформлять права на недвижимость. Чаще всего от граждан требуют:

- старые документы на «недвижку»;

- подписанный договор;

- паспорт;

- расписку о получении средств продавцом.

Через 10 дней можно получить свидетельство о правах собственности. С 2017 года этот документ заменен на выписку из ЕГРП. Она является аналогом свидетельства.

Мы разобрались, как проводится купля-продажа квартиры между близкими родственниками. Бланк договора представлен нашему вниманию.

В действительности изучаемая операция не имеет никаких существенных отличий от обычной продажи жилья. Если хочется избавиться от перечисленных ранее недостатков, рекомендуется отдавать предпочтение дарственным. Они считаются более надежной формой передачи имущества между родственниками. Особенно в период брака.

Особенности купли-продажи квартиры между близкими родственниками

Передача прав на недвижимость между родственниками может осуществляться на разных условиях. Нередко используют дарение, если хотят передать объект безвозмездно. Но также возможна купля-продажа квартиры между близкими родственниками, и в этом случае собственник недвижимости получает деньги за жилплощадь. Полезно знать, как проходит сделка, а также какие особенности она имеет.

Чем отличается купля-продажа квартиры между близкими родственниками

Покупателем квартиры может выступить близкий родственник, например, брат или сестра, супруг, ребенок. Подобная продажа возможна, и она практически не отличается от стандартной сделки. Однако стоит процедуру подробно рассмотреть, чтобы понимать, как она происходит.

Нередко причиной реализации недвижимости является раздел имущества между супругами во время развода, вступление в наследство сразу нескольких лиц, приватизация имущества. Стоит понимать, что если владельцев несколько, тогда они должны быть согласны на сделку. При этом не будет учитываться тот факт, что покупателем является близкий родственник. Разрешение от остальных собственников все равно должно быть получено.

Если квартира находится в общем владении, тогда для продажи нужно будет выделить конкретную долю. Только ее сможет продать человек, и то предварительно потребуется предложить выкупить другим собственникам. После их отказа будет возможно оформление жилплощади на третье лицо.

Нередко используется дарственная для того, чтобы передать имущество во владение другому человеку. Данная сделка от купли-продажи отличается тем, что не придется платить налог. В случае реализации собственности данная льгота для родственников не действует. Именно поэтому не всегда выгодно продавать недвижимость.

Основные правила

Реализация квартиры требует соблюдения определенных правил, чтобы сделка была признана законной. В ином случае оформленный договор купли-продажи закон признает недействительным. Как итог, приходится повторно совершать сделку с учетом действующих правил, либо вовсе от нее отказаться.

Реализация квартиры требует соблюдения определенных правил, чтобы сделка была признана законной. В ином случае оформленный договор купли-продажи закон признает недействительным. Как итог, приходится повторно совершать сделку с учетом действующих правил, либо вовсе от нее отказаться.

- Продавец должен быть совершеннолетним и дееспособным.

- Обязаны отсутствовать обременения на объект. При продаже доли от квартиры своему родственнику необходимо осуществить отделение части от общего имущества.

- Оформление договора купли-продажи должно пройти по всем правилам.

- При необходимости, следует получить согласие от других людей на сделку. Например, от супруга либо прочих владельцев.

- Обе стороны должны добровольно участвовать в сделке. Их никто не имеет права принуждать к покупке недвижимости.

Важно! Стоит помнить о том, что в случае продажи собственности уже нельзя будет передумать или отозвать сделку. Поэтому нужно точно определиться со своим решением еще до того момента, как произойдет перерегистрация права владения на квартиру.

Оспорить сделку можно только в том случае, когда кто-либо из людей не выполнил условие договора. Например, не были переданы денежные средства от покупателя.

Если покупатель состоит в браке, тогда купленная недвижимость будет считаться совместной. При дарении владельцем становится исключительно получатель, а супруг на подарок не будет иметь никаких прав. Именно поэтому бывает удобнее оформить именно дарственную, а не куплю-продажу.

Порядок оформления

Процедура оформления сделки не имеет каких-либо отличий от стандартной реализации собственности. Однако стоит знать, в каком порядке оформлять продажу недвижимости. Начинать потребуется с подготовки документов, должны присутствовать все официальные бумаги. В частности, речь идет о правоустанавливающих документах, национальном паспорте, выписке из домовой книги, техническом и кадастровом паспортах.

Также потребуется с покупателем обсудить условия сделки. Он должен быть согласен с теми требованиями, которые выдвигает продавец. Также покупатель может выставить свои условия по поводу передачи прав на объект.

Полезно заключать предварительный договор купли-продажи. Он будет гарантировать, что сделка не сорвется, и обе стороны выполнят свои обязательства. В случае продажи между близкими родственниками нередко можно обойтись без подобного документа. Достаточно лично договориться по поводу важных моментов.

В обязательном порядке понадобится заключить основной договор купли-продажи. После этого продавец получит деньги от покупателя в наличной или безналичной форме. Обязательно надо обратиться в регистрационный орган, чтобы официально подтвердить факт передачи прав. Там понадобится уплатить госпошлину, и она частично ложится на продавца, но по большей части деньги отдает покупатель.

На получение свидетельства о праве собственности уходит примерно 10 дней. После этого можно считать, что покупатель стал полноправным владельцем. От продавца понадобится освободить жилплощадь в обговоренные сроки. С этого момента все права на недвижимость будут у нового владельца, а прежний собственник не сможет распоряжаться квартирой.

Налогообложение

При продаже квартиры родственникам в некоторых случаях положено налогообложение. Речь идет о тех ситуациях, когда недвижимость находится в собственности менее трех лет. В этой ситуации придется отдать 13% от прибыли, которая была получена за квартиру. При этом налогом облагается сумма не менее 1 000 000 рублей. Если недвижимость стоит дешевле, тогда ничего отдавать государству не придется.

При продаже квартиры родственникам в некоторых случаях положено налогообложение. Речь идет о тех ситуациях, когда недвижимость находится в собственности менее трех лет. В этой ситуации придется отдать 13% от прибыли, которая была получена за квартиру. При этом налогом облагается сумма не менее 1 000 000 рублей. Если недвижимость стоит дешевле, тогда ничего отдавать государству не придется.

Отметим, что если квартира была получена в 2016 году и позже, тогда нельзя будет через три года продать объект без уплаты налога. Теперь действуют иные правила, и минимальный срок владения составляет 5 лет. Только по истечении данного времени можно будет реализовать собственность без налогообложения.

Отметим, что при сделке между родственниками некоторые люди намеренно занижают цену продажи в договоре. Оставшуюся часть суммы они получают неофициально. Как итог, налоговая инспекция может обратить внимание на слишком низкую стоимость. Если цена продажи будет ниже рыночной более чем на 20%, тогда сотрудники ФНС имеют право самостоятельно установить размер налогового сбора.

Преимущества и недостатки

Безусловно, купля-продажа между родственниками может осуществляться, и сделку никто не имеет право заблокировать. Главное, чтобы она проходила по всем правилам, и тогда ни к чему не придерутся. Как в России, так и в Украине подобная процедура имеет свои преимущества и недостатки.

Из минусов можно отметить следующее:

- Необходимость платить налог в случае, если квартира находится в собственности меньше трех или меньше пяти лет.

- Приобретенная недвижимость в браке станет совместной собственностью, поэтому в случае развода ее придется делить.

- Нельзя отозвать сделку, если она была уже официально зарегистрирована.

- Третьи лица не смогут оспорить сделку.

- Для обеих сторон предусмотрен широкий круг гарантий.

- Быстро и просто оформляется договор купли-продажи.

Главное, чтобы при совершении сделки все правила были учтены. Тогда она не вызовет проблем и будет признана действительной после государственной регистрации.

Как проходит купля продажа квартиры между близкими родственниками: способы и советы

Владельцы недвижимого имущества всегда стараются передавать свои квартиры в пользование родственников. Они могут сделать это несколькими способами: подписав договор дарения, купли-продажи и с помощью завещания. Все методы могут предполагать финансовую выгоду для одной из сторон, поэтому стоит рассмотреть все возможные варианты.

Передача квартиры по договору купли-продажи

Способ передачи жилья с подписанием данного договора известен давно, ведь им активно пользуются все хозяева квартир, когда хотят получить выгоду от сделки. Соглашение составляется в письменном виде, а затем заверяется у нотариуса. В данном случае родственники должны быть готовы к тому, что передача квартиры займет некоторое время. Кроме того, придется потратить средства на справки, а время – на простой в очередях.

К счастью, законодательство постепенно упрощает процесс продажи недвижимости. Во многом скорость оформления договора зависит от сроков выдачи справок. Если каждая справка будет выписываться в течении нескольких месяцев, то продажа займет год, как минимум. Сейчас сроки выдачи свидетельств и справок сократился до одного месяца.

Для продажи квартиры родственнику собственнику понадобится взять техпаспорт на жилье, оплатить услуги оценщиков имущества, выписать всех совладельцев и получить справку об этом, подтвердить, что перед ЖЭКом нет долгов. Сделка заканчивается после прохождения процесса регистрации нового владельца в Росреестре.

К сожалению, продавцу нужно будет потратиться на уплату налога. Если квартира находилась в его владении менее 3 лет, то он обязан заплатить в казну налог, причем налоговой все равно, является ли покупатель кровным родственником или нет. Сумма налогового вычета НДФЛ при продаже квартиры родственнику равняется 13% от общей суммы сделки. Но в ситуации с долговременным владением необходимость уплаты налога пропадает.

Не платить налог могут только те собственники, которые владеют недвижимостью на протяжении 3 лет и более. Также это касается квартир со стоимостью менее 1 млн. рублей. Но искусственно не стоит занижать стоимость жилья, потому что этот факт может открыться при визите независимых оценщиков и налоговой.

Родственник может получить жилье по договору дарения

Этот способ «продажи» используется повсеместно. Дело в том, что подарки никогда не облагаются налогами. Даже если резидент получит в подарок квартиру, машину или земельный участок, то инспекция не сможет потребовать уплату процента государству. Юридически, договор дарения не считается методом, используемым для получения доходов.

Этот способ «продажи» используется повсеместно. Дело в том, что подарки никогда не облагаются налогами. Даже если резидент получит в подарок квартиру, машину или земельный участок, то инспекция не сможет потребовать уплату процента государству. Юридически, договор дарения не считается методом, используемым для получения доходов.

Однако важно иметь ввиду, что налог не снимается только при приеме подарка от родственников первой степени родства: братьев и сестер, родителей. По такой же схеме налога лишаются подарки для детей-сирот, инвалидов и детей-инвалидов. Если же квартиру будет дарить бабушка или дедушка, дядя или тетя, то при передаче имущества придется заплатить 5% в государственную казну.

Казалось бы, подписывая договор дарения, сторона-продавец предполагает безвозмездную передачу имущества своему родственнику, но по факту далеко не всегда это происходит именно таким образом. Самые сообразительные семьи с помощью дарения прикрывают факт оплаты недвижимости. Действительно, такая схема работает, так как при проверке налоговой определяется, что обе стороны являются близкими родственниками. Инспектора думают, что один родственник вполне мог подарить жилье другому, не требуя оплаты.

При таком способе передачи имущества важно скрыть передачу крупной суммы денег. Если родственники заранее условились про продажу жилья, то оплату за квартиру лучше вносить частично, как при оплате в рассрочку. Это сбивает с толку налоговую инспекцию, так как небольшой доход вполне можно объяснить.

Что касается налоговой инспекции, то при обнаружении такой «махинации» с недвижимостью она может выписать серьезный штраф обеим сторонам. В случае долговременного умышленного укрывательства дарителю и принимающему в дар может грозить тюремное заключение.

Продажа квартиры между близкими родственниками может осуществляться с помощью договора купли-продажи и дарения. Первый вариант считается полностью законным, поэтому в ряде случаев возникает необходимость уплаты налога.

Второй способ предполагает безвозмездную передачу имущества, но им часто пользуются для сокрытия факта продажи. Это помогает собственникам не платить налоги при получении крупной суммы денег за квартиру. Конечно, этот способ не совсем законный, поэтому лучше продавать жилье с помощью договора купли-продажи.

Продажа квартиры по доверенности: риски, налоги, порядок, правила и многое другое читайте на нашем сайте.

Продажа квартиры по доверенности: риски, налоги, порядок, правила и многое другое читайте на нашем сайте.

Договор купли продажи квартиры между близкими родственниками 2018 год

Институт дарения квартиры часто применяется между близкими родственниками и из года в год остается практически неизменным. Между близкими родственниками отчуждение имущества путем оформления договора дарения может происходить хоть каждый день. Очень часты случаи, когда люди, не зная законодательства оформляют договор дарения квартиры не являясь между собой близкими родственниками. В таком случае одаряемому (не близкому родственнику) придется заплатить приличную сумму налога, поскольку налог расчитывается в процентном соотношении от рыночной стоимости.

Договор дарения квартиры между близкими родственниками 2017-2018 год

- если имущество приобретено у близких родственников людьми, состоящими в браке, то оно будет являться совместно нажитым, следовательно, при разводе эта недвижимость будет поделена между мужем и женой;

- другим минусом является невозможность в последующем держать под контролем действия родственника, связанные с жилым объектом, к примеру, бабушка с дедушкой, продавшие свою квартиру внукам, если захотят с ней сделать что-либо в последующем – к примеру, обменять, уже не смогут вернуть право собственности.

Особенности продажи квартиры близкому родственнику

Реальными Когда имущество переходит к одариваемому на момент подписания дарственной Консенсуальными (дарственное обещание) С передачей имущества в будущем. Но при этом условием не может выступать смерть дарителя или получения оплаты (в денежном или натуральном виде). Основанием может становиться наступление определенной даты или события

Порядок дарения квартиры между близкими родственниками в 2018 году

Дарение квартиры не требует большого количества документов для перерегистрации ее на нового собственника в Росреестре, как в случае стандартного договора купли-продажи. Аннулировать дарение совсем не просто, для этого необходимо представить в суд доказательство мошеннических действий со стороны одаряемого, либо потребовать отмены действия договора в связи с покушением одаряемого на жизнь и здоровье дарителя или членов его семьи.

Договор дарения квартиры между близкими родственниками

При условии, когда в передающейся в дар квартире прописан несовершеннолетний или недееспособный человек, нужно взять еще разрешение в службе органов опекунства. Такое же разрешение пригодится и в случае, когда имущество передается не достигшим совершеннолетия, недееспособным лицам.

Договор дарения квартиры между родственниками

Заверка договора дарения у нотариуса по закону не требуется, об этом в ГК РФ нет указаний. Но если в самом документе прописано это условие, то поход к нотариусу неминуем (указания ст. 163 ГК РФ). Печать и подпись нотариуса служит дополнительной защитой договора дарения на квартиру, при наличии которой оспорить его силу через суд будет гораздо сложнее. Поэтому заверить документ все же стоит. Тем более что стоимость этого действия гораздо ниже, чем при продаже квартиры.

Договор дарения квартиры между близкими родственниками

В этом случае необходимо обратиться к нотариусу и оформить согласие в письменной форме от второго супруга на оформление сделки. При этом не имеет значения, кому будет передаваться доля в дар – родственнику или постороннему лицу. Без наличия согласия от мужа/жены сделка не может быть зарегистрирована в Росреестре.

Дарение доли квартиры близкому родственнику в 2017-2018 — нюансы

- Официально трудоустроенные граждане, которые каждый месяц осуществляют перечисление налога на доход;

- Лица, не достигшие возраста совершеннолетия, получившие объект на правах собственника;

- Пенсионеры в том случае, когда обращение за средствами было осуществлено не позднее 3 лет с момента получения пенсионного обеспечения.

Купля продажа квартиры между близкими родственниками, договор и налоговый вычет

Как упоминалось, основная особенность – полное безвозмездие. Оформлять соглашение нужно в письменной форме, его нотариус может и не заверять, закон этого не требует. Заключение дарственной между родными влечет за собой иной вопрос – обналичивание материнского капитала. Здесь и дарителем и выступает мать.

Образец договора дарения квартиры между близкими родственниками

В рамках договора могут быть переданы любые имущественные права, не испытывающие на себе обременений, наложенных по решению или приказу суда, иными государственными органами. Стороны при этом становятся одновременно и продавцом, и покупателем, возлагая на себя сложный комплекс ответственности. Особым случаем в законодательстве принято считать, когда квартира передается от одного близкого родственника к другому. Посмотреть и скачать образец документа можно здесь: [Образец договора мены].

Жилищный Консультант

: У Оксаны и Василия имеется квартира в Москве, где у каждого доля по 1/2 (долевая собственность). Они продают квартиру Дмитрию за 6 млн р. В их случае нотариус обязателен. За составление договора нотариус взял с них 5 400 р., а за его удостоверение — хоть 0,5% * 6 млн = 30 000 р., нотариус взял только максимальные по закону 20 000 р. Всего 25 400 р.

Тарифы нотариусов на составления и заверения договора купли-продажи квартиры в 2018 г

Составить документ можно самостоятельно в простой письменной форме, после чего обратиться в Регистрационную палату и провести все необходимые регистрационные мероприятия. Однако, можно упростить себе задачу и передать эту обязанность нотариусу, который заверит сделку и сам ее зарегистрирует. Стоимость услуг нотариуса выше, чем расходы на самостоятельную регистрацию, но оспорить надлежащим образом заверенную дарственную намного сложнее.

Как правильно оформить дарение доли в квартире близкому родственнику

- Адрес регистрации: г. Пенза, ул. Ленина, д.27, кв. 14

- Почтовый адрес: 440000 г. Пенза, ул. Ленина, д.27, кв. 14

- Телефон/факс: 2575780

- Паспорт серия, номер: 5705 764259

- Кем выдан: ОВД Кировского района г. Пензы

- Когда выдан:06.1994 г.

- Подпись: ______________________________

Договор дарения квартиры между близкими родственниками

Обратите внимание! В данном документе не нужно указывать данные покупателя, так как это не имеет юридического значения. Скачать уведомление о продаже доли в квартире (образец) Данный документ подлежит вручению под роспись, либо может быть направлен почтовым отправлением с уведомлением о вручении. Продавец обязан располагать таким документом для предъявления в случае возможного судебного спора.

Получение уведомления предоставляет каждому совладельцу право приобрести отчуждаемую долю на тех же условиях, что были указаны в договоре.

Купля продажа доли в квартире между родственниками в 2018 году

Закон разрешает передавать только имущество, которое не находится в обременении. Возможность заключения договора дарения на квартиру предоставляется только дееспособному гражданину, понимающему суть своих действий и отдающему себе отчет. Этот факт нужно подтвердить. К общему перечню документов стоит приложить справку от врача.

Купля продажа квартиры между близкими родственниками, договор и налоговый вычет

Законодательство не запрещает передавать права собственности на объекты недвижимости путем заключения соглашений купли — продажи между лицами, признаваемыми родственниками. В некоторых случаях допускается получения налоговых льгот.

Покупки квартиры у родственника — какие отличия от дарственной, завещания

Купля продажа квартиры – одна из самых популярных сделок, посредством которой права собственника переходя от одного лица к другому.

Однако существуют и другие формы передачи прав на недвижимые объекты: дарение, завещание.

Между указанными сделками существуют следующие различия:

Соглашение купли — продажи

Завещание

Покупатель – любое лицо

Одаряемый – любое лицо, за исключением установленным ст. 575 ГК РФ

Стороны имею право на вычет

Купля-продажа квартиры между близкими родственниками: плюсы и минусы

Поскольку гражданин, являющийся собственником своего имущества, имеет право самостоятельно выбрать способ передачи своего имущества, то необходимо дать характеристику соглашению купли — продажи, поскольку он является самым распространенным способом изменения собственника.

Договор купли – продажи имеет следующие положительные стороны:

- Субъекты правомочны получить налоговую льготу, если не признаются в качестве близких родственников;

- Соглашение имеет простую форму, процедура составления не трудная;

- Невозможность оспорить совершенную сделку третьими лицами;

- Возможность для сторон предусмотреть широкий круг гарантий;

- Допустимость заключения предварительного соглашения.

Среди отрицательных характеристик можно выделить:

- Обязанность уплатить обязательный налоговый платеж на доход;

- Для супругов, приобретенная собственность получает статус совместной.

Продажа доли квартиры родственнику

Купля — продажа доли в квартире между родственниками не имеет глобальных отличий от оформления сделки с третьим лицом. Однако существуют некоторые нюансы, которые стоит учесть.

Реализация доли объекта недвижимости допускается когда лицо имеет право распоряжения конкретной частью квартиры. Эта часть указана в документе о собственности.

Продажа допускается только при наличии согласия остальных сособственников, независимо от того, кто является покупателем, родственник или постороннее лицо.

Перед заключением соглашения, сособственники должны быть уведомлены, поскольку приоритетное право на выкуп имеют они.

Уведомление всегда составляется в письменном виде и должно иметь следующие основные положения:

- Описание предмета продажи с указанием его места расположения, площади;

- Размер стоимости;

- Период времени, в течение которого сособственник должен принять решение (не менее одного месяца, с момента получения документа).

Обратите внимание, когда одним из владельцев доли является несовершеннолетний, необходимо обращение с уведомлением в орган опеки и попечительства.

Помните по общему правилу, купля продажа квартиры между близкими родственниками не предусматривает получение вычета.

Как продать квартиру родственнику без налогов, в каких случаях это возможно

Опираясь на нормы действующего законодательства можно сделать вывод о том, что купля продажа недвижимости, осуществляемая между близкими родственниками, практически ничем не отличается от подобной сделки между посторонними лицами, за одним исключением: размер государственной пошлины, за удостоверение соглашения будет взиматься в соответствии с принципом родства. Чем ближе родственники, являющиеся сторонами соглашения, тем меньше размер сбора.

Близким родственником признается:

Итак, как оформить продажу без налогов?

На основании норм налогового законодательства, налог не подлежит уплате когда:

- Недвижимый объект являлся собственностью три года и более;

- Его стоимость равна менее 1 000 000 рублей;

- Размер стоимости, указанной в соглашении соответствует стоимости её покупки.

Еще одним способом продать квартиру родственнику без последующей уплаты налога — «продажа» (правильнее сказать — передача) по договору дарения.

Договор купли продажи между родственниками, образец

Соглашение о купле – продаже заключаемое между родственниками, должно иметь письменную форму.

Удостоверение такое соглашение не требует.

В документе должны быть отражены обязательно следующие пункты:

- Предмет соглашение должен быть подробно описан (адрес месторасположения, площадь объекта, количество комнат);

- Стоимость соглашения (указывает каким образом, должна производиться оплата наличным или безналичным);

- Указываются права и обязанности сторон;

- Случаи, когда наступает у сторон ответственность.

⇒ Образец договора купли – продажи можно скачать по следующей ссылке договор купли-продажи квартиры образец между физическими лицами.

Кому положен имущественный вычет

Налоговый вычет является налоговой льготой, гарантированной государством, права на которую имеют лица, официально осуществляющие трудовую деятельности, купившие объект недвижимости.

Основаниями получения признается:

- Приобретение недвижимости;

- Самостоятельное строительство жилого объекта;

- Осуществление расходов на ремонт жилого объекта.

Претендовать на льготы могут:

- Официально трудоустроенные граждане, которые каждый месяц осуществляют перечисление налога на доход;

- Лица, не достигшие возраста совершеннолетия, получившие объект на правах собственника;

- Пенсионеры в том случае, когда обращение за средствами было осуществлено не позднее 3 лет с момента получения пенсионного обеспечения.

Налоговый вычет при покупке квартиры у родственников — кто и как может его получить

Налоговый Кодекс РФ исключает право на вычет у лиц в том случае, когда покупка объекта недвижимости была осуществлена между сторонами, являющимися взаимозависимыми.

Категории лиц, признаваемые взаимозависимыми, являются:

- Супруги, находящиеся в браке, зарегистрированном в предусмотренном порядке на момент исполнения договора;

- Родители;

- Дети;

- Сестры и братья.

Такое ограничение установлено для тех соглашений, которые были совершены после наступления 2012 года.

Налоговый вычет при покупке квартиры у родственников, можно получить в том случае, когда эти родственники не имеют статус близких.

В этом случае необходимо следовать следующему алгоритму действий:

- Дождаться, когда после подписания договора пройдет не менее одного года;

- Обратиться либо по месту официального трудоустройства, либо в налоговую службу;

- Представить следующие документы:

- Сведения о правах на квартиру;

- Основание получения прав собственника (соглашение о покупке объекта);

- Справка 2 НДФЛ;

- Заполненная декларация 3 НДФЛ;

- Заявление о предоставлении вычета.

В документе следует указать:

- Наименование органа;

- Первоосновные данные заявителя (ФИО, паспортные данные, метро проживания, телефон);

- Описание приобретенного объекта;

- Требование о возврате средств в размере 13 % от стоимости на основании пп. 2 п. 1, п. 2 ст. 220 НК РФ.

Сколько раз предоставляется

В соответствии с налоговым законодательством РФ, возврат налога при покупке квартиры осуществляется в пределах, который установил законодатель.

В соответствии с налоговым законодательством РФ, возврат налога при покупке квартиры осуществляется в пределах, который установил законодатель.

Так, в случаях, когда сделка была оформлена до наступления 2014 года, лицо может получить вычет только один раз в размере 13 % от стоимости недвижимости.

Когда покупка недвижимости была осуществлена после наступления указанного года, имущественный вычет может предоставляться до тех пор, пока его максимальная сумма не составит 260 000 рублей, то есть право на льготу может реализовываться несколько раз.

Ограничению и нюансы связанные с получением имущественного вычета

Ограничение, которое содержит налоговое законодательство, касаемо предоставления вычета между сделками, заключаемыми близкими родственниками, касается только соглашения о купли – продажи.

Однако, продажа квартиры родственнику, признаваемого близким, может быть осуществлена при помощи заключения иного соглашения.

Так, допускается передача прав собственника на основании норм соглашения об уступке прав требования.

В этом случае, лицо, выступающее покупателем, получает право на возвращение части средств. Нарушением закона такая процедура являться не будет.

Когда можно оформить дарственную после покупки квартиры

В качестве альтернативы коммерческой сделке может выступать дарение недвижимого имущества, но у вас может возникнуть вопрос: когда можно составить договор дарения на приобретенную в собственность квартиру? По слухам, нужно ждать какое-то время.

На самом деле, в соответствии с законом, оформить дарственную после покупки квартиры можно в любое время, после того как покупатель зарегистрировал свои права по распоряжению имуществом в установленном порядке.

Независимо от времени оформления дарения налог между близкими родственниками взиматься не будет. Если в качестве второй стороны соглашение выступает не родственник, то он должен внести налог равный 13% от кадастровой стоимости полученного объекта.

Таким образом, родственники имеют широкий круг прав по определению вида соглашения, являющегося основанием перехода прав собственника. Если стороны соглашения не близкие родственники, они могут реализовать права на получение вычета.