Заявление на налоговый вычет

Здесь представлен бланк заявления на имущественный, социальный и стандартный налоговый вычет при подаче декларации 3-НДФЛ в налоговую инспекцию.

Чтобы заполнить поля платежных реквизитов, для правильного перечисления денежных средств, вам поможет статья как узнать свой номер счета и реквизиты банка.

С остальными графами заявления, такими как номер ИФНС (в который вам предстоит обратиться), и номером ИНН вам помогут соответствующие статьи, с которыми вы сможете ознакомиться перейдя по ссылкам.

Скачать бланк заявления на возврат подоходного налога вы можете внизу страницы.

Он представлен в формате word, который вы сможете открыть на компьютере и заполнить самостоятельно, либо распечатать бланк и внести недостающие данные шариковой ручкой (печатными буквами).

Проблем, с заполнением заявления на налоговый вычет, возникнуть не должно. Все необходимые данные вы сможете найти в собственных документах и на нашем сайте. Главное — аккуратность и внимательность.

Скачать бланк заявления на вычет

Скачать бланк заявления на вычет

Заявление на налоговый вычет подается в налоговую инспекцию

Вместе с заполненной декларацией 3-НДФЛ, и, с необходимым для этого, пакетом документом. Декларация должна быть заполнена либо в программе, и распечатана на листах формата А4 (обычный альбомный лист), либо печатными буквами на бланках, того же формата А4. Первый вариант заполнения несомненно лидирует, так как требует значительно меньше знаний, но выбор остается за вами.

Как написать заявление на возврат товара

Возврат недавно приобретенных покупок – явление не такое уж редкое. Связать это можно с тем, что процедура возврата достаточно проста – нужно всего лишь прийти в магазин, где было куплено изделие и написать соответствующее заявление.

Что можно, а что нельзя возвращать

К возврату допустимы практически любые товары, купленные в любых торговых точках (в т.ч. интернет-магазинах), в должном качестве, за исключением:

- продуктов питания;

- лекарств;

- предметов личной гигиены;

- прочих изделий, упомянутых в постановлении Правительства РФ № 55 от 19.01.1998;

- сложной по техническим параметрам продукции (за исключением неисправной), обозначенной в постановлении Правительства РФ № 924 от 10.11.2011.

Оба документа находятся в свободном доступе, так что при возникновении каких-либо сомнений с ними легко можно ознакомиться в интернете.

При этом следует отметить, что, прежде всего, в законе речь идет не о возврате товара, а о возможности его обмена.

Возврат же предусмотрен в тех случаях, когда аналогичный купленному товар не имеется в продаже или почему-то не подходит клиенту. Тем не менее, практика, сложившаяся в торговых компаниях такова, что в большинстве подобных ситуаций они идут навстречу потребителям и, если те не хотят обменивать покупку, а просят возвратить деньги – без проблем это делают.

Что дает право на возврат

Разрешение на возврат товара обычным гражданам предоставляет закон «О защите прав потребителей» (ст. 25) и Гражданский кодекс РФ (ст. 502).

В этих нормативным актах четко сказано, в каких случаях, какие товарно-материальные ценности и в каком порядке покупатель может вернуть продавцу. Тут же прописана и возможность обмена купленного изделия на такое же, если, например, вещь не подошла по фасону, оттенку, размеру и т.д.

Внимание!

Деньги возвращаются из той же кассы, в которой была «пробита» покупка.

Требования к принимаемым обратно товарам

Чтобы товар был принят продавцом обратно, покупатель ко дню возврата должен сохранить его неизменный вид (внешний), потребительские свойства, ярлыки и нашивки, пломбы и т.д. Кроме того, желательно, если на руках у него будут платежные документы, подтверждающие факт совершения покупки именно у этого продавца или именно в этой торговой точке (кассовый или товарный чек).

При этом отсутствие чеков, в соответствии с законодательством РФ, не есть основание для отказа в приеме возвращаемого товара.

Подтверждением сделки купли-продажи могут служить слова присутствовавших при ней свидетелей (правда, такой расклад может потребовать решения проблемы возврата товара в судебном порядке).

А вот коробки, ящики и пакеты, в которые была вложена покупка, хранить вообще не обязательно – отсутствие упаковки не дает разрешения для отказа в приеме товара к обмену или возврату.

Возвращая приобретенное изделие, покупателю надо иметь при себе паспорт – он необходим для составления заявления и удостоверения личности гражданина.

Следует быть готовым к тому, что деньги, оплаченные в наличном виде, могут быть возвращены как «наличкой», так и на банковскую карту (некоторые продавцы даже интересуются, каким образом удобнее вернуть средства). Оплата, произведенная путем безналичного расчета должна вернуться строго аналогичным образом.

Период, в который можно осуществить возврат

Срок для того, чтобы покупатель мог вернуть купленный товар в магазин, определен законом – он не превышает пятнадцати дней (или, чтобы было понятнее – четырнадцать дней, не считая дня покупки). В противном случае, если этот период будет упущен, продавец может отказать в приеме изделия и оспорить его действия вряд ли будет возможно.

На возврат денег отводится три банковских (рабочих) дня, при этом покупателю возвращается полная стоимость приобретенного изделия.

Особенности составления заявления

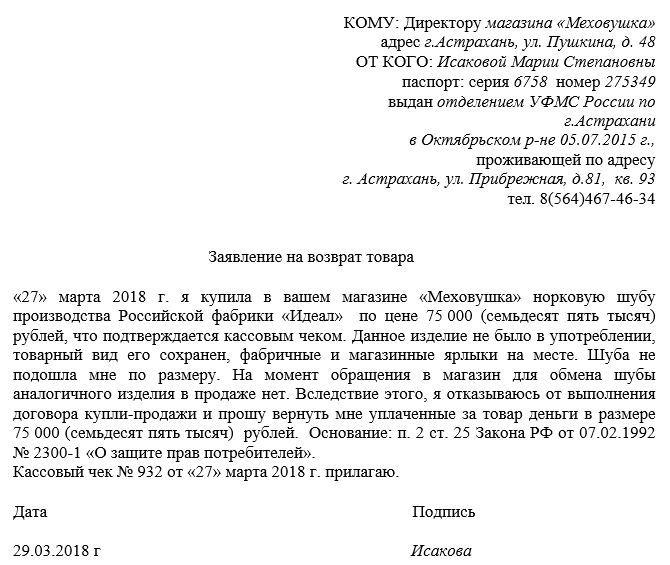

Если вам не повезло и товар, купленный в магазине, по каким-либо причинам не подошел, рекомендуем составить бланк по нашему образцу.

Для начала напомним о том, что заявление о возврате товара каждый человек имеет возможность писать в произвольном виде, или, если продавец предлагает ему для заполнения собственный шаблон документа – по его форме.

Главное, проследите за тем, чтобы в бланке (вверху — справа или слева) были указаны некоторые обязательные данные:

- наименование магазина и название юридического лица;

- фактический адрес его месторасположения;

- должность и ФИО руководителя (не обязательно, но желательно);

- аналогичным образом внесите в бланк и информацию о покупателе (т.е. свои персональные сведения): фамилию-имя-отчество (полностью), серию, номер паспорта, дату и место его выдачи, адрес проживания, контактные данные: телефон для связи и электронную почту.

Далее посередине строки идет основная часть. В ней нужно указать:

- дату покупки;

- название товара, бренд, марку, производителя и его прочие идентификационные характеристики;

- стоимость по которой он был приобретен (все суммы в документ вносите цифрами и прописью);

- причину, по которой вы хотите вернуть товар в магазин;

- констатировать, что вещь не была в использовании, находится в товарном виде, ее потребительские свойства не нарушены, все бирки, ярлыки, пломбы, нашивки на месте;

- удостоверить, что аналогичного товара, подходящего для обмена в магазине нет и написать просьбу о возврате денег за совершенную покупку;

- если вы хотите, чтобы деньги были возвращены на банковскую карту, в заявлении следует указать ее реквизиты.

В заявлении нужно обязательно дать ссылку на федеральный закон, в соответствии с которым вы действуете (ст.25 закона о Защите прав потребителей) и приложить кассовый или товарный чек, служащий доказательством ранее совершенной сделки купли-продажи.

Нюансы оформления заявления

Писать текст заявления можно от руки (любой шариковой ручкой с темной пастой) или набирать на компьютере. После распечатки бланк надо обязательно подписать.

Делать заявление необходимо в двух идентичных экземплярах, один из которых надо передать продавцу на рассмотрение, а второй, после того, как продавец поставит на нем отметку о приеме его копии, оставить у себя.

Как составить заявление на возврат НДФЛ в 2018 году

Все физлица в России выплачивают обязательные сборы со своих доходов в бюджет. Но государством предусмотрены льготы, позволяющие вернуть часть налогов.

Как в 2018 году оформить заявление на возврат НДФЛ? По российскому законодательству допускается возврат налога.

Основанием может становиться переплата налогового сбора или наличие права на использование налоговой льготы.

Но для гарантированного возмещение необходимо правильно оформить обращение. Как в 2018 году составить заявление на возврат НДФЛ?

В России аббревиатура НДФЛ известна любому совершеннолетнему человеку, получающему официальный доход.

По Налоговому кодексу большая часть доходов населения облагается ставкой в 13 %. К числу налогооблагаемых доходов относятся:

- заработная плата;

- доход от оказания услуг;

- прибыль от сдачи в аренду недвижимости или транспорта;

- доходы от продажи недвижимого имущества и т. д.

Льгота в налогообложении выражена тем, что гражданам предоставляется возможность получения налогового вычета при соблюдении определенных условий.

Важно! Существуют иные виды налогов, помимо перечисленных. Некоторые из них облагаются более высокой ставкой. Вычет применим только для сборов со ставкой 13 %.

Существует несколько видов налогового вычета:

В каждом случае предопределены свои условия возврата, порядок и сроки обращения.

Что нужно знать

Прежде всего, необходимо знать, что наличие права на возврат НДФЛ еще не означает его возмещение. Обязанность налоговых органов заключается в сборе налогов.

Возврат налога осуществляется исключительно в заявительном порядке. Означает это, что гражданин имеет право, но не обязан использовать вычет.

Для возврата НДФЛ необходимо подать заявление в налоговую инспекцию. В нем указываются основания для предоставления налоговой льготы и данные для расчета суммы компенсации.

К заявлению прилагаются документы, подтверждающие право на возврат налога.

Если заявление составлено правильно и все необходимые подтверждения предоставлены, налоговыми органами принимается решение о возмещении НДФЛ.

В зависимости от выбранного способа заявитель получает всю сумму компенсации единовременно или сумма возвращается постепенно посредством вычета из будущих доходов.

Основные причины задержек при возврате НДФЛ это:

- неправильное заполнение налоговой декларации 3-НДФЛ;

- предоставление неполного пакета документов;

- отсутствие документов, подтверждающих расходы налогоплательщика;

- ошибки в представленных документах;

- неправильное составление заявления на налоговый вычет;

- ошибочное указание реквизитов налогоплательщика.

У кого есть право на оформление

Правом на оформление налогового вычета обладают лица, являющиеся налогоплательщиками. Но при этом должны быть соблюдены следующие условия:

Правовое регулирование

Порядок налогообложения в РФ регламентирован Налоговым кодексом. Подробно об особенностях освобождения от налогов сказано в ч.2 НК РФ от 5.08.2000 ФЗ № 117 (редакция от 29.07.2017).

Налоговым вычетам посвящены следующие статьи:

Как заполнить бланк заявления на возврат НДФЛ

Заявление на возврат НДФЛ является неотъемлемым элементов процесса получения вычета.

Предоставление документов становится только дополнительным условием, подтверждающим выполнение требований налоговых органов.

Непосредственно желание налогоплательщика формулируется в заявлении. Однако нужно знать, как правильно заявить о праве на вычет.

В заявлении гражданин указывает приемлемую схему получения вычета – единовременный возврат или уменьшение базы. Также отображается период, за который возвращается налог.

Здесь же указывается размер вычета, порядок перечисления, реквизиты банковского счета для перевода. Ни в каком ином документе кроме заявления эти данные отобразить не получится.

Заявление можно подавать после того как в ИФНС подан необходимый пакет документов на вычет и получено подтверждение существующего права.

Но с точки зрения логики целесообразнее подать заявление одновременно с прочими документами. Это позволит сократить сроки получения компенсации.

Следует уточнить, что возврат налога возможен двумя способами:

Бланк заявления на возврат НДФЛ можно скачать здесь. Для составления заявления можно использовать онлайн сервисы. Но при этом нужно учитывать конкретные основания обращения.

Как правильно написать

Процесс возврата подоходного налога в целом имеет одинаковый порядок. Некоторые особенности возникают при подаче заявления, в зависимости от конкретной ситуации.

Общая форма написания заявления выглядит так:

Перечень физлиц, которые вправе получать стандартный вычет, содержится в п.1, 2, 4 ст.218 НК РФ. Как правило, стандартный вычет предоставляется работодателем.

Но когда на протяжении года стандартный вычет работодателем не предоставлялся или предоставлялся в меньшем размере, то гражданин вправе обратиться в ФНС самостоятельно.

Для этого нужно подать в налоговую инспекцию декларацию 3-НДФЛ, подтверждающие право на вычет документы и заявление на стандартный вычет.

Важно! Подтверждающие документы подаются в копиях, но при себе необходимо иметь оригиналы для сверки.

Профессиональный

Профессиональный налоговый вычет применим лишь к определенным видам доходов. А именно вычет предоставляется работодателем, если налоговым агентом выплачивается вознаграждение авторам или работникам по договора ГПХ (п.2, п.3 ст.221 НК).

Также по п.1 ст.221 НК право на профессиональный вычет есть у лиц, занимающихся частной практикой, но в этом случае предоставить вычет может только налоговая.

Если организация, выплачивающая доход гражданам не является налоговым агентом, то и вычет она предоставить не может.

Заявление на профессиональный вычет налогоплательщик подает в налоговые органы по месту регистрации на имя руководителя.

В обращении указывается сумма затрат на выполнение работ/услуг, за которые заявитель желает получить компенсацию.

Также указывается сумма налогового вычета, временной период и основание для обращения, в данном случае ст.221 НК РФ.

К заявлению прилагаются документы, подтверждающие расходы. Если предприниматель не может предоставить документов, он вправе претендовать на возврат 20 % НДФЛ.

Социальный вычет дает возможность частично возместить расходы на лечение и обучение. Максимальная сумма вычета за лечение составляет 13 % от 120 000 рублей.

При этом требуется соблюдение таких условий, как:

- лечение в медучреждении, имеющем гослицензию;

- оплата лечения из личных средств;

- наличие документов, подтверждающих оплату.

Заявление на возврат НДФЛ в связи с расходами на обучение можно подать как за собственную учебу, так и за обучение несовершеннолетнего ребенка.

На какие цели можно снять деньги с расчетного счета ООО, читайте здесь.

За личное обучение вычет предоставляется в пределах 13 % от 120 000 рублей, но не более выплаченного НДФЛ.

Вернуть налог за обучение ребенка можно, если:

- имеет место очное обучение;

- учебное заведение аккредитовано государством и обладает лицензией на оказание платных услуг;

- возраст ребенка не более 24 лет;

- годовая сумма возврата не превышает 13 % от 50 000 рублей.

Для получения вычета за лечение по завершении года, когда гражданин лечился, в налоговую инспекцию подается соответствующее заявление и подтверждающие расходы документы.

Для оформления вычета за обучение ребенка потребуется предоставить в ФНС:

- договор с учебным заведением, где указана стоимость обучения;

- свидетельство о рождении ребенка;

- документы, подтверждающие оплату;

- справка о заработной плате или иных налогооблагаемых доходов;

- декларация 3-НДФЛ;

- заявление на возврат налога.

Для получения вычета за обучение можно обратиться к работодателю.

В случае приобретения жилья за собственный счет можно получить имущественный вычет в размере 13 % от 2 000 000 рублей максимум в пределах выплаченного подоходного налога за три предыдущих года или в счет будущих платежей.

Получить вычет можно за несколько объектов. В 2018 году имущественный вычет предоставляется, если:

- налогоплательщик не использовал вычет до 2014 года;

- жилье куплено за собственные средства, в том числе с привлечением банковского займа;

- покупатель не связан родственными узами с продавцом.

При покупке квартиры в ипотеку дополнительно можно получить вычет по фактически уплаченным процентам в максимальном размере 13 % от 3 000 000 рублей.

Заявление на имущественный вычет подается в налоговые органы в любое время после завершения года, в котором получено право собственности на жилье.

Допустимая сума вычета выплачивается единовременно на указанный заявителем счет. Если за один раз получить всю сумму не удается, в следующем году заявление на вычет подается повторно и так до полного исчерпания суммы.

Можно получить вычет через работодателя. В этом случае в налоговой нужно получить уведомление о праве на вычет.

На основании этого уведомления работодатель не будет удерживать подоходный налог с зарплаты до истечения суммы вычета.

Ст.219.1 НК предусматривает возможность возврата налога, связанного с инвестированием гражданами собственных средств в ценные бумаги или индивидуальные инвестиционные счета.

Основные условия для получения вычета:

- наличие положительного результата от погашения ценных бумаг, если они принадлежали субъекта дольше трех лет;

- подтверждение вложения средств на индивидуальный инвестсчет;

- факт получения прибыли от управления денежными средствами на указанном счете.

Размер вычета определяется видом инвестиционных льгот:

Заявление на инвестиционный вычет подается одновременно с декларацией 3-НДФЛ по завершении отчетного года.

Для оформления потребуются:

- договор об открытии нового индивидуального счета у профессионального брокера;

- сведения о завершении периода действия договора, если основанием для обращения за льготой выступает положительный результат от инвестирования;

- справка о суммах, полученных от реализации ценных бумаг;

- выписка из реестра ценных бумаг о сроках владения ими.

При излишне уплаченном налоге

Иногда при уплате налога возникает ошибка и выплачивается большая сумма. В такой ситуации гражданин вправе вернуть переплаченный налог.

Аналогичная норма действует для излишне удержанного налога. Например, налогоплательщик оплатил налог и одновременно тот же налог выплачен его налоговым агентом.

При возврате излишне уплаченного налога необходимо поддат в ФНС заявление на возврат, приложив документы, подтверждающие переплату и/или неправильный расчет денег по декларации.

Основанием для возврата выступает п.6 ст.78 НК РФ. Сумма возврата не ограничена и возвращается все излишне выплаченное.

При чрезмерном удержании (двойном налогообложении) можно получить вычет через подачу заявления с указанием сведений об уплате одинаковых налогов работодателем и самим налогоплательщиком.

К заявлению также прикрепляются подтверждающие оплату документы (от работодателя – бухгалтерские справки). Основание – п.3 ст.220 НК, сумма не ограничена.

Но здесь действует срок давности. Вернуть переплату по налогам можно в течение трех лет после оплаты.

Образец заполнения

Новая форма заявления на возврат по переплате утверждена Приказом ФНС № ММВ-7-8/182 от 14.02.2017.

В заявлении указывается год, когда произошла переплата и сумма, подлежащая возврату. Также отображаются паспортные данные заявителя, реквизиты банковского счета для перечисления средств.

С момента подачи заявления до возврата проходит месяц. Но этот срок может и затянуться, если налоговым органам потребуется провести дополнительную проверку.

Кроме того при наличии задолженности по другим налогам НДФЛ будет возвращен за вычетом суммы долга. Образец заявления на возврат излишне выплаченного налога можно скачать здесь.

Часто задаваемые вопросы

Заявление на возврат налога может быть не принято или возвращено заявителю после первичной проверки.

Обусловлено это тем, что налоговые органы достаточно строго относятся к соблюдению порядка процедуры. Каковы типичные ошибки, вследствие которых в возврате налога будет отказано?

Основные ошибки таковы:

- декларация заполнена с ошибками и опечатками, не соблюдены графические требования к заполнению;

- подан неполный пакет документов;

- в документах указаны разные лица, например, в квитанции указано одно лицо, а заявление подает другое;

- предоставление данных о расходах, не учитываемых при предоставлении вычета;

- неправильно составленное заявление.

Каков срок рассмотрения

Законом установлены сроки для возврата подоходного налога. После подачи заявления на возврат налога и подтверждающих документов проходит месяц.

Это время предоставляется налоговым органам для проверки заявленных сведений. Если возврат одобрен заявитель подает заявление на выплату НДФЛ (если заявление не подано сразу).

С момента подачи заявления до перечисления средств проходит еще месяц. То есть общий срок для рассмотрения и возврата равен двум месяцам.

Видео: как написать заявление на имущественный вычет к налоговой декларации 3-НДФЛ

Однако если заявление на вычет подается вместе с декларацией, то камеральная проверка длится в течение трех месяцев. Еще месяц проходит до выплаты возвращаемой суммы.

В случае переплаты по налогам, срок рассмотрения обращения равен одному месяцу. После этого переплаченный налог либо возвращается, либо заявитель получает отказ.

Какое указать наименование счета

Какой счет указать в заявлении для возврата НДФЛ? Здесь нужно знать, какие именно банковские счета используются в РФ. Это:

Как писать заявление на отпуск 2017-2018 г. (форма, скачать бланк, образец)

Образец заявления на отпуск — документ, который пригодится каждому сотруднику, планирующему свой ежегодный отдых. Ниже речь пойдет о том, как написать заявление на отпуск, мы приведем несколько примеров в зависимости от конкретной ситуации.

За сколько дней пишется заявление на отпуск

Законодательно срок написания заявления на отпуск относительно его даты не закреплен. Однако работодатель вправе прописать в локальных нормативных актах точное количество дней, по истечении которых заявление на отпуск должно быть написано.

Исходя из того, что бухгалтерия организации обязана начислить отпускные не позднее чем за 3 дня до начала отпуска (в крайних случаях не позднее 1 дня), делаем вывод о том, что за 4 дня до отдыха работодатель должен все-таки увидеть заявление. С учетом масштабности организации и количества согласовывающих лиц рекомендуем заранее позаботиться о написании заявления с тем, чтобы спокойно отправиться отдыхать с начисленными отпускными.

Заявление на очередной оплачиваемый отпуск 2018

При написании заявления на отпуск нужно определиться, какой именно отпуск вы хотите получить. Дело в том, что существует несколько образцов заявления на отпуск 2017-2018:

- образецзаявления на очередной отпуск;

- образецзаявленияна учебный отпуск;

- образец заявления на отпуск без содержания;

- образец заявления всчетотпуска или на егоперенос.

Если непосредственно остановиться на очередном оплачиваемом отпуске, то следует воспользоваться такой формой заявления на отпуск:

- В верхнем правом углу пишете, кому адресуете свое заявление и указываете, от кого (например, «Директору ООО «Ромашка» Иванову А. А. от инженера Сидорова В. В.).

- По центру строчными буквами указываете наименование документа — заявление.

- Основной текст: «Прошу предоставить мне очередной оплачиваемый отпуск с 01.01.2018». Если вы планируете использовать все положенные дни отдыха, то до какого числа продлится отпуск, можно не указывать, а если же выбираете только часть отпуска, то пишите далее, к примеру «по 15.01.2018».

- В конце заявления ставится дата подачи документа и подпись работника.

Заявление на очередной отпуск подписывается руководителем организации и вкладывается в личное дело работника.

Несколько дней в счет основного отпуска

Бланк заявления на отпуск, если вы планируете потребовать у работодателя только несколько оплачиваемых дней, выглядит следующим образом:

- Первый и второй пункт следует повторить, как и в предыдущем случае.

- Основной текст — «Прошу предоставить мне 1 день в счет отпуска с 01.04.2018». Если вам необходимы несколько дней, то указывайте конкретный период (с какого по какое число).

- Завершается заявление подписью работника и датой составления документа.

Важно отметить, что работодатель не обязан предоставлять такой отпуск, это исключительно его право: отпустить работника или же отказать ему в этом.

Как правильно написать заявление на неоплачиваемый отпуск

Случаются дни, когда работнику необходимо отсутствовать на рабочем месте, а до планового отпуска еще далеко или работник его уже использовал. В этом случае, актуально будет узнать, как пишется заявление на отпуск без содержания:

- Первые два пункта, указанные в предыдущих случаях, остаются неизменными.

- Текст заявления: «Прошу предоставить мне отпуск без сохранения заработной платы на 1 и 2 февраля 2018 года в связи с отъездом» (по семейным обстоятельствам — здесь также можно указать конкретную причину, например необходимость подготовки и присутствия на праздничных мероприятиях с ребенком и т. п.).

- Завершается заявление, как обычно — подписью работника и датой.

Таким образом, образец заявления на отпуск за свой счет (без содержания) представляет собой документ, по форме аналогичный подобным заявлениям такого плана, но отличный содержанием просьбы, обозначенной в нем.

Пример заявления на перенос отпуска

Пример заявления на отпуск при его переносе на другое время, выглядит точно так же, как и стандартная его форма, единственным отличием является основной текст. В данном случае он должен звучать примерно так:

«Прошу перенести начало моего очередного оплачиваемого отпуска с 01.12.2017 на 01.01.2018».

Помимо этого, можно указать причину такого переноса, например: совмещение отпуска с супругом, по семейным обстоятельствам, возможность приобретения путевок только на другой период и т. п. Далее работник проставляет дату и расписывается.

Заявление о переносе отпуска в обязательном порядке согласовывается с непосредственным руководителем.

К ак правильно написать заявление на учебный отпуск

Если вы получаете первое образование, то имеете право на получение отпуска в связи с учебой с сохранением среднего заработка. Для его получения потребуется предоставить в кадровую службу справку-вызов из учебного заведения. Важным условием для предоставления такого отпуска является наличие у учебного заведения свидетельства о государственной аттестации.

Итак, если отвечать на вопрос, как писать заявление на отпуск в связи с учебой, следует сказать, что вид его будет соответствовать типовой форме заявления на отпуск, отличным будет только основной текст. В данном случае можно воспользоваться такой формулировкой: «В связи с обучением в вузе (наименование учебного заведения) прошу предоставить мне отпуск с сохранением средней заработной платы продолжительностью 20 календарных дней с 01.01.2018». Ниже укажите наличие приложения к заявлению — справки-вызова с указанием ее номера.

Важно отметить: прежде чем уйти на сессию, необходимо убедиться, что заявление на учебный отпуск подписано, дабы ваше отсутствие не было рассмотрено как прогул. После окончания сессии в своем учебной заведении нужно взять справку-подтверждение, что вы действительно проходили обучение в указанный период.

Исходя из вышеизложенного, можно сделать вывод: образец заявления на оплачиваемый отпуск в 2018 году ничем не отличается от привычного. Главное — правильно изложить, какой именно отпуск вам нужен и на какой период.

Таким образом, образец заявления на отпуск за свой счет (без содержания) представляет собой документ, по форме аналогичный подобным заявлениям такого плана, но по содержанию отличающийся от просьбы, обозначенной в нем.

Заявление на возврат НДФЛ

Заявление на возврат НДФЛ при покупке квартиры является обязательным документом, необходимым для получения вычета через налоговый орган по окончании года.

Примечание: при заявлении вычета по месту работы необходимо составить другое заявление – о подтверждении права на вычет у налогового агента.

Форма заявления

Обязательной к применению формы указанного документа – нет. Вы можете составить заявление самостоятельно, указав в нем необходимые сведения, либо использовав уже готовый бланк, разработанный ФНС.

Примечание: отказать в приеме собственноручно составленного заявления налоговый орган не вправе.

Бланк заявления на возврат НДФЛ, рекомендованный ФНС (форма по КНД 1112518) – скачать в формате Excel.

Произвольная форма заявления на возврат НДФЛ – скачать в формате Word.

Порядок заполнения заявления

Официального порядка заполнения заявления – нет, но в нем необходимо указать следующие сведения:

- Наименование (код) налогового органа, в который подается документ.

- Основание получение льготы.

- Данные о заявителе вычета (ФИО, ИНН, паспортные данные, место регистрации).

- Данные о расчетном счете и банке его открывшем.

- Дата и подпись.

При заполнении бланка, рекомендованного ФНС, обратите внимание на подсказки приведенные в конце 3 листа.

ОКТМО – это Общероссийский классификатор территорий муниципальных образований ОК – 033-2013.

В заявлении на возврат НДФЛ необходимо указать тот же ОКТМО, что указан в разделе 1 в строке 030 Декларации и листе А по строке 050.

Обратите внимание, что если в декларацию было внесено больше одного источника доходов, и вычет заявляется по доходам, полученным со всех мест работы, то заявлений должно быть столько же, сколько в 3-НДФЛ было указано работодателей. Количество заявлений на возврат НДФЛ всегда должно быть равно количеству разделов 1 декларации 3-НДФЛ.

КБК – код бюджетной классификации. Каждому налогу и каждому действию с ним (зачету, возврату, перечислению в бюджет) соответствует определенный код КБК.

Код бюджетной классификации, указываемый в 2018 году в заявлении на возврат НДФЛ – 182 1 01 02010 01 1000 110.

Примечание: при составлении заявления в произвольной форме, указание КБК и ОКТМО не требуется. Их необходимо указать лишь в заявлении, форма которого рекомендована ФНС (КНД 1150058).

Образец заполнения заявления на возврат НДФЛ в 2018 году

Ниже вы можете ознакомиться с образцами заполнения заявления на возврат НДФЛ при заявлении вычета по расходам на покупку квартиры (ИЖС).

Образец заявления на возврат НДФЛ (произвольная форма) – скачать в формате Word.

Образец заявления на возврат НДФЛ, заполненного по форме, рекомендованной ФНС РФ – скачать в формате Excel.

здравствуйте. какую сумму нужно указывать в заявлении – весь налог на квартиру? или только сумму налога взятого с доходов за 2017 г. (Из 2-ндфл за 2017)

Спасибо!

В заявлении нужно указать сумму НДФЛ, подлежащую возврату из бюджета (строка 050 Раздела 1 Декларации).

Скачать заявление о распределении имущественного вычета между супругами — бланк, образец, заполнение в 2018 году

Супруги, проживающие в зарегистрированном браке, при покупке совместной собственности имеют равные права в получении имущественного вычета.

Супруги, проживающие в зарегистрированном браке, при покупке совместной собственности имеют равные права в получении имущественного вычета.

Причем муж и жена могут самостоятельно решить, кто какую часть льготы будет использовать. Выражается желание покупателей в типовой форме заявления, которое подается в ИФНС вместе с прочими документами на возврат налога.

Написать заявление о распределении вычета можно только в случае, когда два человека состоят в официально зарегистрированном браке.

Если данное правило не выполняется, то покупатель, уплативший деньги за квартиру, вправе воспользоваться имущественным вычетом единолично без разделения.

Когда нужно писать на перераспределение без выделения долей?

При покупке квартиры в совместную собственность без выделения долей по умолчанию признается, что супруги в равной степени владеют приобретенным имуществом.

По умолчанию считается, что вычет распределяется между супругами в равных частях – 50/50, однако по желанию можно перераспределить данные части по своему усмотрению.

Это удобно, так как возможно ранее льгота уже использовалась данными лицами в полном или неполном объеме.

Правом на возврат подоходного налога обладает каждый из супругов, изначально размер вычета одинаков для всех – 2 млн.руб. в отношении расходов на оплату стоимости квартиры. Возможно, что квартира для данной семьи уже не первая, и льгота ранее использовалась. Тогда супруги могут по своему усмотрению перераспределить свои остатки.

Заявление необходимо писать в налоговую инспекцию для того, чтобы показать, как именно супруги желают разделить право на имущественную льготу.

В зависимости от распределения будет осуществлен возврат НДФЛ с расходов на покупку квартиры.

Заявление на перераспределение можно не подавать, если супруги ранее не возвращали подоходный налог за недвижимость, а стоимость текущей покупки составляет 4 или более миллионов рублей. В этом случае нет смысла о чем-то уведомлять ФНС, налоговики в автоматическом режиме без заявления предоставят каждому из супругов полную сумму льготы по 2 млн.руб. на каждого.

Санкт-Петербург, Ленинградская область звоните: +7 (812) 317-60-16

Долевая собственность

Если квартира куплена в общую долевую собственность, то в отношении каждого супруга выделяется конкретная доля.

Если квартира куплена в общую долевую собственность, то в отношении каждого супруга выделяется конкретная доля.

Раньше в соответствии с этой долей распределялся вычет, в 2018 году перераспределение производится двумя способами:

- По желанию супругов на основании поданного заявления, если квартиру полностью оплатил один из собственников, или нет документального подтверждения того, кто именно оплатил жилую площадь.

- В соответствии с расходами на оплату жилья, если оба супруга участвовали в приобретении жилья.

Можно ли переписать бланк?

Супругам следует заранее продумать, как они будут распределять вычет на квартиру? и в какой доле будет возвращаться подоходный налог каждому из них.

Связано это с тем, что в дальнейшем внести изменения в распределение и переписать поданное заявление в ИФНС будет невозможно.

Также недопустимо передавать друг другу свою часть вычета.

При принятии решения о том, как будет разделено право на имущественную льготу, следует учесть, получал ли человек официальный доход в году, когда была куплена квартира. Если такого дохода не было, то и возвращать будет нечего.

В этом случае можно передать право использовать вычет тому супругу, у которого доход был. В заявлении при этом можно указать, что распределение производится 0 и 100 %.

Пропорция распределения может быть любой, главное заранее все продумать и просчитать, так как переписать заявление на имущественный вычет будет не возможно.

Какую форму использовать для разделения?

Существует типовой бланк заявления, подготовленный ФНС. Лучше использовать данную форму для подачи сведений в налоговую инспекцию, однако закон не запрещает составить документ по собственному образцу.

Скачать бланк типовой формы заявления о разделении имущественного налогового вычета между официальными супругами можно по ссылке.

Как выглядит форма заявления о распределении от ФНС:

Как заполнить бланк для налоговой?

Рассмотрим особенности оформления заявления о распределении долей имущественного вычета на примере типовой формы.

Представлен бланк на одном листе.

Заполнить нужно следующие поля формы:

Заполнить нужно следующие поля формы:

- В правом верхнем углу вписывается наименование отделения ФНС, куда сдаются документы на возврат подоходного налога;

- В родительном падеже пишется ФИО заявителей – супругов, которые желают распределить положенную налоговую льготу в соответствии со своими пожеланиями;

- ИНН каждого супруга, если он есть;

- Адрес проживания каждого заявителя, должен соответствовать паспортной прописки;

- Контактные данные, по которым налоговой специалист сможет связаться в случае возникновения вопросов по заявлению;

- В текст вписывается в свободное поле наименование купленного недвижимого объекта, в отношении которого планируется вернуть НДФЛ, также указывается адрес нахождения квартиры или иного жилого объекта;

- Доли имущественного вычета, которые будут использованы каждым из заявителей, для этого вписывается ФИО мужа и жены рядом проставляется желаемый размер льготы (сумма указывается цифрами и прописью);

- Подписи супругов;

- Дата написания.

При заполнении формы о разделении вычета нужно проверить, что данные по квартире, указанные в заявлении, в точности совпадают с аналогичной информацией, вписанной в декларацию 3-НДФЛ.

Дата, указанная в заявлении о распределении льготы на возврат налога, переносится в 3-НДФЛ, в поле 090 лист Д1, в котором нужно поставить день, месяц и год написания данного бланка.

Проставляя дату в декларации, заявителя показывают, что желают по-своему перераспределить возможность получения вычета.

Скачать образец декларации 3-НДФЛ при покупке квартиры:

Образец заполнения

В 2018 году заявление об определении долей имущественного вычета и распределении их между двумя супругами следует подавать по квартире, купленной в 2017 году.

Заполненный образец письменного заявления прикладывается к прочей документации, необходимо для оформления возврата НДФЛ по покупке. В пакет входит заявление на вычет и возврат подоходного налога, 2-НДФЛ, декларация 3-НДФЛ, документы на квартиру, платежные бумаги и прочее.

Скачать образец заполнения заявления на получение имущественной льготы мужем и женой и перераспределение долей вычета можно по ссылке.

Как выглядит бланк в заполненном виде:

О предоставлении имущественной льготы и распределении вычета и возврата НДФЛ за квартиру супругами смотрите в видео:

Супругам, купившим квартиру в совместную долевую собственность или без выделения долей, пп.2 п.1 ст.220 НК РФ позволяет распределить возможность использования вычета в соответствии с личными пожеланиями.

Для разделения льготы достаточно подать в ФНС заявление по типовой или произвольной форме. Если данный письменный документ предоставлен не будет, налоговая инспекция предоставит льготу 50/50.